MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

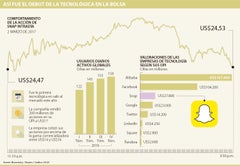

Para alcanzar ese dinero en el mercado, la tecnológica hizo una OPI (Oferta Pública Inicial) con un precio de referencia por título de US$24, el cual posteriormente fue subiendo y según Bloomberg ayudó a que la compañía lograra una valoración de US$27.800 millones sobre la base del número total de acciones en circulación en Nueva York.

El éxito del recaudo de la empresa dueña de la aplicación de mensajería es muy alto, si se compara con las remesas de otros países de la región, puesto que ese dinero es más alto de lo que recibieron Uruguay, Chile, Argentina, Bolivia, Perú y Ecuador en 12 meses.

Reuters recordó que Snap fue una sensación durante la jornada y solo en horas sobrepasó el monto de US$3.000 millones que había sido la oferta que Facebook puso sobre la mesa por la compañía en 2013.

A pesar de que en el mercado había dudas sobre el éxito de la empresa, debido a su modelo de negocio y a que podría padecer del mismo fenómeno de Twitter de no ver crecer el número de usuarios, en medio de que sus competidores como Instagram y WhatsApp también generan la función de “stories” en su servicio, la acción llegó a subir 50% en su negociación durante la jornada.

Según los expertos, parte del desempeño de Snap en la sesión bursátil se debió a que durante 2016 el número de usuarios globales diarios aumentó durante cada uno de los trimestres. Entre enero y marzo esta cifra era de 122 millones, mientras que entre octubre y diciembre el dato cerró en 158 millones, lo que representó un alza de cinco millones frente al periodo comprendido entre julio y septiembre del año pasado.

Bloomberg reseñó que la empresa vendió 200 millones de acciones en su OPI a US$17 cada una, según un comunicado emitido ayer, lo que significó que la empresa cotizó sus títulos por encima “de la gama comercializada de entre US$14 y US$16 cada una, en el debut bursátil más grande de una red social desde Twitter hace más de tres años”, citó la agencia.

Precisamente por su debut soñado y su comparación con la red de los 140 caracteres hay quienes consideran que Snap podría estancar su ascenso en bolsa en el mediano plazo, señaló Camilo Silva, fundador de Valora Inversiones; pero esta teoría deberá ser contrastada una vez pase el furor por las acciones, pues según Reuters la OPI fue “sobresuscrita más de diez veces, lo que indicó un fuerte apetito por los títulos que se tradujo en un enorme salto en su primer día de cotización”.

Quien espera que el éxito de Snap continúe es Evan Spiegel, su CEO y cofundador, quien en la jornada de ayer ganó US$272 millones con la OPI, citó la agencia de noticias.

Otros de los inversionistas de la tecnológica son Benchmark Capital, Alibaba Group, General Catalyst Partners, IVP, y otros tantos privados, que participaron en una o más de las rondas que hizo la empresa para capitalizarse antes de llegar a Wall Street.

La app que ha sido popular en millennials tendrá ahora el reto de mantener su crecimiento en el mercado y también seguir mejorando sus balances, pues Reuters citó que Snap tuvo una pérdida de neta de 38% el año pasado a pesar de que sus ingresos subieron casi siete veces.

Trump dio pocos detalles concretos sobre la campaña, que no parece haber mencionado antes y que comparó con dirigir una campaña política

Las empresas energéticas presionaron para que se alcance un acuerdo que permita el tránsito continuo de gas a través de Ucrania

La norma sale hoy a consulta pública para que se apruebe cuanto antes en el Congreso y en el Senado