MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

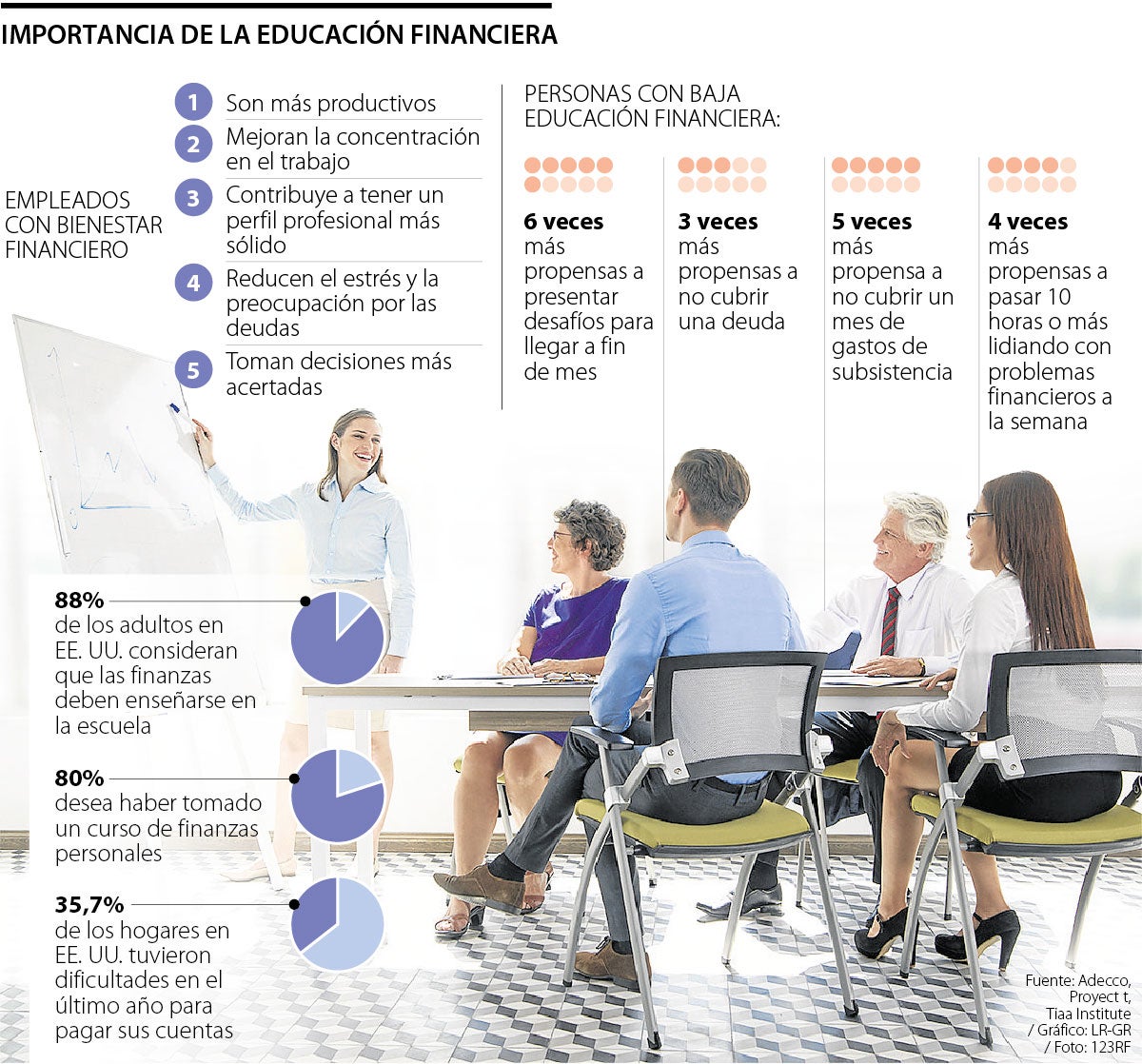

Según un estudio del Tiaa Institute, una persona con poca educación financiera pasa hasta 10 horas semanales lidiando con problemas financieros

Expertos afirman que la educación financiera de los colaboradores de una empresa influye en su productividad y concentración durante las jornadas laborales

Un estudio del Tiaa Institute concluyó que las personas con una baja educación financiera son seis veces más propensas a presentar desafíos para llegar a fin de mes; tres veces más a no cubrir una deuda; cinco veces más a no tener el suficiente dinero para los gastos mensuales de subsistencia; y cuatro veces más a pasar 10 horas o más lidiando con problemas financieros a la semana.

Probabilidades que afectan de manera directa el bienestar personal y la salud mental de un trabajador, y que en consecuencia, afecta su productividad en el lugar de trabajo, razón por la que la educación financiera de los trabajadores es un tema de interés para los empleadores.

Para Estheban Acevedo, director de staffing de Adecco Colombia, que los empleadores asuman la responsabilidad de brindar apoyo formativo a los colaboradores es crucial, sobre todo en programas de finanzas personales, pues estos entregan herramientas a los trabajadores, que una vez aplicadas, mejoran su calidad de vida y bienestar laboral.

“Los programas en finanzas personales capacitan a los trabajadores para tomar decisiones financieras más informadas y acertadas. Esto resulta en una gestión financiera más efectiva, reduciendo la probabilidad de incurrir en niveles elevados de endeudamiento, y permitiendo comprender su capacidad adquisitiva individual, lo que a su vez promueve un comportamiento económico más organizado”, aseguró.

Unas finanzas saludables repercuten en el día a día de un trabajador, y por ende, en el rendimiento general de una organización, para Acevedo, “el bienestar financiero del personal juega un papel crucial al garantizar que los trabajadores puedan concentrarse en su desempeño y aumentar su productividad; asimismo, un empleado con conocimientos financieros adecuados tiende a tomar decisiones más acertadas que contribuyen al logro de sus metas personales y profesionales”, enfatizó.

Sin embargo, también destacó que el rendimiento en el puesto de trabajo no solo depende de este factor, sino que hace parte de la amalgama de las variables que traen bienestar.

En este sentido, la educación financiera es un aspecto que debe empezar a tomar importancia dentro de las organizaciones, no solo para altos directivos, sino para todo el personal.

En la actualidad, existen diversas formas de acercar información útil sobre finanzas a los colaboradores. Entre ellas están plataformas de cursos virtuales que muchas veces son incluidas en el plan de beneficios empresariales, y que algunas contienen cursos específicos sobre finanzas.

Pero también hay otras opciones que nacen desde la consultoría personalizada, que a través de capacitaciones desarrollan programas de educación financiera.

Laura Gallego, consultora financiera de ProyectaT, habló sobre el programa que la empresa imparte, este se trabaja a través de la sensibilización, buscando identificar desde lo emocional cómo los colaboradores se relacionan con su dinero, llevando a cabo capacitaciones donde se habla de finanzas personales, ahorro e inversión, brecha pensional, educación para los hijos, deuda buena y deuda mala, entre otros temas.

Gallego mencionó que en el ejercicio lograron identificar que el “no tener un uso adecuado del dinero ha impactado directamente a las organizaciones, debido a que sus colaboradores por las malas decisiones financieras llegan a puntos donde el estrés, las deudas, los embargos y demás reducen su productividad, mostrando menos ganas de trabajar, de rendir”.

La experta también recalcó que es momento que las empresas sean conscientes que deben pasar de ser únicamente una fuente de ingreso para sus colaboradores a ser un aliado para ellos, incluyendo dentro de sus políticas de responsabilidad social empresarial la realización de espacios para brindar conocimientos en torno a las finanzas personales.

Siendo este un tema que no solo debería enseñarse en la adultez, sino a edades tempranas, incluso en niños y adolescentes.

Pues como lo aseguró el estudio del Tiaa Institute, un 88% de los adultos encuestados indicaron que las finanzas personales deberían hacer parte de una asignatura escolar.

En el desarrollo de programas de educación financiera dentro de organizaciones, el equipo de ProyectaT aseguró haber encontrado ciertos patrones diferenciados en la población más joven y la adulta.

Según mencionó Laura Gallego, consultora financiera de la organización, “los jóvenes están abiertos a ganar conocimiento, pero también es una población muy débil en cuanto a la toma de acción; a diferencia de empresas con población mayor, donde se genera un interés, y hay más acción de acuerdo a lo aprendido”.

En cuatro años, el número de pensionados que siguen trabajando se duplicó, pasando de 150.000 en 2021 a 339.000 en 2025

El estudio también sugiere que mercados emergentes como América Latina podrían obtener beneficios al adoptar este enfoque, debido al aumento del interés por prácticas empresariales sostenibles

Entre los gobernantes que tienen más aprobación se encuentra el primer ministro de la República Checa y el expresidente de Corea del Sur