MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La renta fija por muchos años ha sido una de las categorías de inversión más importantes para los ahorradores más conservadores. Es considerado un tipo de inversión que ofrece seguridad, lo que sirve para evitar la incertidumbre por la volatilidad de los mercados. De hecho, en condiciones normales, es un activo que permite reducir el riesgo de los portafolios. Sin embargo, con las nuevas condiciones económicas de mayor inflación y tasas al alza, puede ser un activo que de no ser manejado de manera inteligente le quitará valor al capital invertido.

¿Cuáles son las razones para que la renta fija pueda disminuir el capital invertido? Y ¿Qué alternativas hay sin exponer a mayor riesgo nuestros portafolios?, en este artículo trataremos de dar una explicación detallada para que tome las mejores decisiones de inversión.

Para comenzar, la renta fija puede disminuir el capital invertido en un escenario de mayor inflación y de escalada de tasas de interés, principalmente, porque es una categoría de inversión en la que el emisor está obligado a realizar una serie de pagos periódicos en una cantidad y en un periodo de tiempo previamente establecidos. Generalmente, se reciben las cuotas mediante un cupón o interés periódico, en la gran mayoría de casos dicho interés es a tasa fija y es un pago nominal, es decir que no tiene en cuenta la inflación.

Es así, como en ciclos de precios al alza, la rentabilidad real -es decir el rendimiento sin tener en cuenta la inflación-, se hace cada vez menor. En las condiciones actuales, por ejemplo, en Colombia con la inflación anual de 5,62% y cupón o interés del bono a 10 años del 7%, la rentabilidad real seria cercana a 1,3%. Si alguien quisiera vivir de los pagos periódicos de dicha inversión sólo podría gastarse el 1,3%, ya que el resto (5,62%) tendría que reinvertirlo simplemente para que su patrimonio no disminuya en términos reales. Si gasta más de ese porcentaje se está descapitalizando y habrá disminuido su riqueza y con ello la generación de rentas futuras.

Ahora bien, aun cuando no suene tan claro, la baja rentabilidad nominal de la renta fija no se soluciona con mayores tasas, por el contrario, con tipos de interés de bancos centrales al alza, la renta fija pierde valor. La explicación es sencilla mediante un ejemplo.

Imagínese, que alguien adquiere, en una emisión de deuda pública, un título por $1000, con vencimiento dentro de 2 años, a una tasa fija del 5% anual. Se sabe que, dentro de un año, el tenedor obtendrá unos intereses de $50 y, dentro de dos años, otros $50 de intereses y recuperará el monto invertido ($1.000). Ahora, en un caso hipotético, cuando ha transcurrido un año desde la emisión, el tipo de interés de mercado sube a 10% y éste sería el interés al que saldrían las nuevas emisiones de títulos.

Un inversionista, sabe que, si acude a las nuevas emisiones, si invierte $1.000, obtendrá unos intereses de $100 en un año (10%), por lo que no estará dispuesto a comprar el título con un cupón del 5% por su valor nominal en el mercado secundario (o de reventa), ya que pagando lo mismo que en la nueva emisión obtendría sólo $50 de intereses. Por lo que automáticamente el precio del bono cae, de manera que se garantice que el cupón de $50 le genere un rendimiento igual al que puede alcanzar del 10%.

El mejor ejemplo de esta afectación lo podemos ver en los bonos colombianos; hace un año con tasas a la baja, el cupón de un bono en una emisión primaria era de 7%, pero en 2022, la última emisión de un bono a 20 años pagó un 9,25% y los precios de los bonos en circulación han caído más de un 5%, claro que hay otras razones adicionales para este cambio, pero lo cierto es que es preferible en estos momentos comprar las nuevas emisiones, que los bonos en circulación, por la expectativa de mayores tasas.

Entonces, ¿Qué alternativas hay sin exponer a mayor riesgo nuestros portafolios?

No es una respuesta fácil de responder, porque dentro de la misma categoría de renta fija, los bonos convertibles, los títulos con tasa variable y la deuda privada pueden ser de cobertura de descapitalización del patrimonio.

Ahora también, la mayoría de los administradores de portafolios sugieren reducir la participación de renta fija e incrementar la renta variable o acciones, por el hecho de que, si se invierte en acciones, se cuenta por un lado con las acciones y por otro con el dividendo repartido. A largo plazo el valor de las acciones sólidas y sus dividendos se revalorizan por encima de la inflación, ya que sus activos aumentan con mayores precios. Sin embargo, este cambio implica asumir mayor riesgo, en promedio la volatilidad de las acciones es mayor a la de los bonos en un 20%.

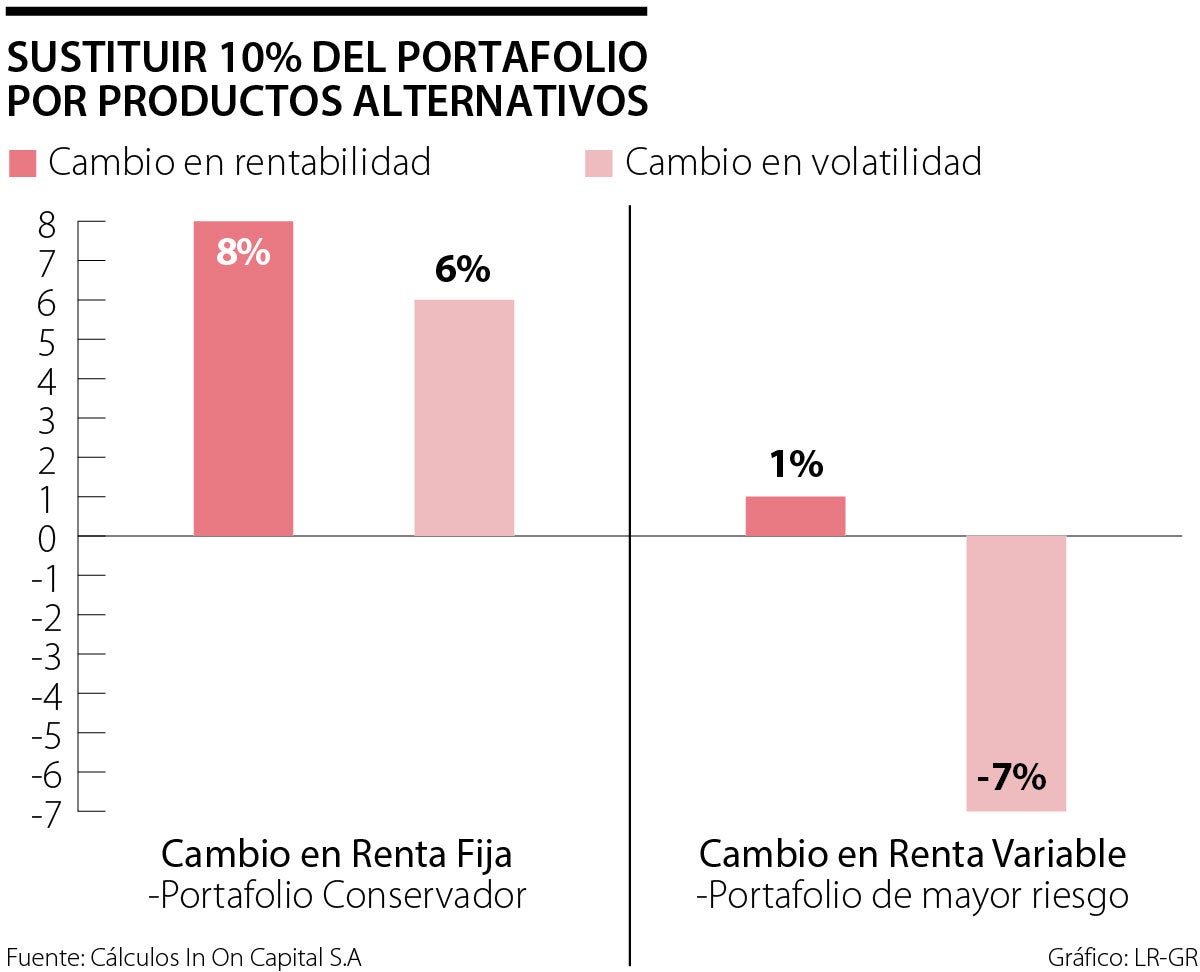

Existe otra opción, y es la inclusión de activos alternativos en los portafolios, en un análisis cuantitativo realizado por nosotros recientemente, encontramos que al sustituir un 10% de renta fija por activos alternativos en un portafolio conservador se incrementa la rentabilidad en promedio un 8%, mientras que la volatilidad sólo se incrementa un 6%. En el caso de un portafolio de mayor riesgo (más expuesto a acciones), un 10% de mayor ponderación en activos alternativos sustituyendo renta variable implica un 7% de menor riesgo y un 1% esperado de mayor rentabilidad (Gráfico).

Algunos de los activos alternativos en los que se puede invertir van desde financiamiento privado, préstamos garantizados y hasta mercado de seguros de vida, entre otros. Importante tener en cuenta que la selección de productos alternativos necesita consulta de asesores especializados porque se requiere una debida diligencia profunda.

En conclusión, para no perder el capital invertido en renta fija en las condiciones actuales, hay que buscar alternativas, según su perfil de riesgo y condiciones de liquidez. Posiblemente, en momentos normales de baja inflación y menores tasas, la renta fija pueda recuperar su atractivo como inversión.