MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En el mundo de las inversiones, las decisiones nunca son fáciles. Una de las principales preguntas que se hacen las personas es si es mejor invertir en productos financieros de renta fija como los bonos o renta variable como las acciones. En el último año, parece que la decisión está inclinándose más que nunca hacia la renta fija. Lo cierto es que cada activo tiene sus ventajas y sus riesgos y en este artículo trataré de explicarle qué debe tener en cuenta en su elección.

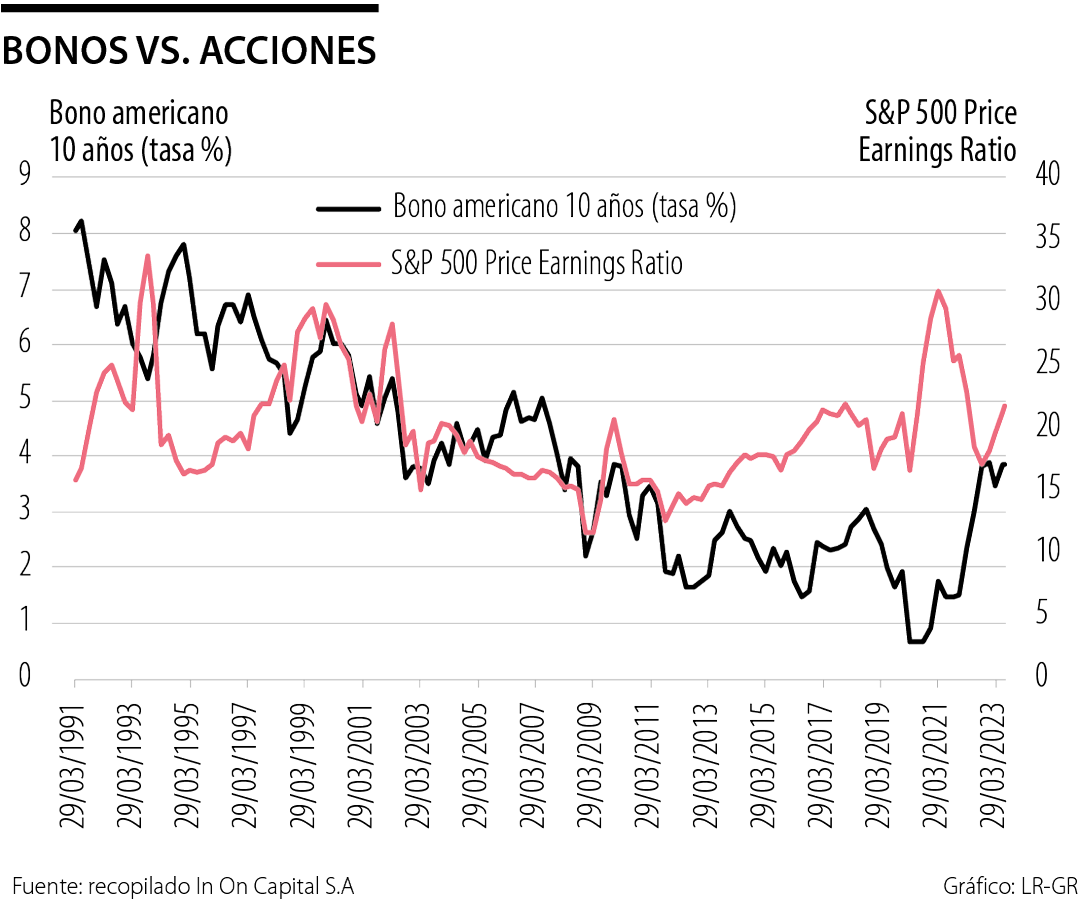

La teoría de inversión tradicional sostiene que se debe dedicar una parte de la cartera a renta variable para compensar la menor rentabilidad de la renta fija, buscando obtener una rentabilidad media superior a la que se lograría invirtiendo únicamente en renta fija. Históricamente los productos de renta variable han sido más rentables, porque los accionistas asumen un mayor riesgo que los bonistas en un eventual proceso quiebra de la empresa. Sin embargo, la subida acelerada de tipos de interés por parte de la Reserva Federal norteamericana cambió este orden al elevar la rentabilidad de los bonos.

El retorno medio histórico del S&P 500 ha sido de 12% al año, pero con la economía mundial en proceso de desaceleración, muchos analistas no esperan que la Bolsa de EE.UU. consiga tan buenos retornos en los próximos trimestres. Los aumentos en las tasas de interés por parte de la Fed en Estados Unidos han provocado que el interés que ofrece la deuda del Tesoro americano supere 4% en casi todos los plazos. En cambio, la rentabilidad potencial del S&P 500, el índice de referencia en EE.UU., es de solo 5,3% en estos momentos -el margen de riesgo más bajo en 16 años para invertir en acciones frente a bonos-.

Con este entorno, siempre es importante preguntarse, ¿cuál es la rentabilidad que espera obtener de sus inversiones en acciones?

Para estimar la rentabilidad de las acciones, los analistas utilizan varios indicadores clave.

• Precio/beneficios. Es la relación entre el precio de mercado y sus beneficios. El PER (por sus siglas en inglés) se puede interpretar como el número de años en que la empresa va a tardar en generar los beneficios equivalentes al precio que está pagando el inversor por el precio de la acción. Un PER 15 indica que en 15 años la empresa generará los beneficios para devolver el precio inicialmente pagado. Un PER alto puede significar que una empresa está muy sobrevalorada o que el mercado cree que los beneficios actuales son mucho más bajos de los que va a generar en el futuro.

• Rentabilidad potencial. El indicador da una medida de lo cara o lo barata que está la Bolsa con relación a las ganancias que están teniendo las compañías.

• Prima de riesgo de las acciones. Es comparar la rentabilidad potencial de la renta variable con lo que ofrece el activo libre de riesgo, la deuda soberana. No es lo mismo que una empresa ofrezca una rentabilidad de 30% en Alemania a que lo haga una empresa basada en Turquía, donde la inflación está disparada y la rentabilidad de la deuda pública supera 20%.

Los últimos datos señalan que estas métricas ahora se encuentran lejos de los niveles donde ha estado durante la mayoría de los últimos 20 años y por eso en general, la percepción del mercado es que la renta variable no paga el riesgo asumido. La inversión en deuda corporativa ha demostrado un rendimiento fuerte en los últimos meses. Por ejemplo, los bonos de Apple están pagando 6% de cupón anual, con un riesgo mínimo de quiebra. Pero al mismo tiempo, acciones de empresas como Nvidia ha venido rentando más de 220% en el año y en general todas las compañías enfocadas en tecnología e inteligencia artificial han dado retornos este año que ningún bono podría dar.

Entonces la elección depende de usted, ya que es imprescindible comprender su perfil de riesgo antes de tomar decisiones de inversión. Existen varios perfiles de riesgo: conservador, moderado y arriesgado. Las respuestas a ciertas preguntas clave pueden ayudar a definir la tolerancia al riesgo y facilitar la elección de inversiones adecuadas.

El perfil de riesgo conservador, es para personas que quieren asumir un riesgo bajo (o casi inexistente). Uno de los objetivos financieros más comunes son el ahorro o un plan para la jubilación que simplemente sea complemento de la pensión.

El perfil moderado tiende a un riesgo medio con una cartera que compensa las probabilidades de perder mucho dinero con activos que son más seguros. A este perfil le tranquiliza que haya inversiones que, aunque den menos rendimientos, están más garantizadas que otras. Pero no quieren perder la oportunidad de obtener rentabilidades con activos que implican un riesgo más elevado.

Perfil de riesgo alto, en comparación con el resto de los perfiles, la baja tolerancia al riesgo del perfil arriesgado representaría a aquellos inversores que no tienen miedo a perder su capital inicial y buscan altos rendimientos. Por ende, el riesgo que puede asumir un perfil agresivo en su cartera de inversión es muy alto.

Es posible cambiar de un perfil de riesgo a otro a medida que cambie su situación financiera y otras circunstancias personales. Por tanto, es crucial revisar regularmente el perfil de riesgo y adaptar las estrategias de inversión en consecuencia. Ahora, tenga en cuenta que cualquier entidad que vaya a ofrecerle un producto financiero o inversiones tiene que hacerle una prueba para determinar su perfil de riesgo. Consulte siempre a un experto, no siempre usted mismo puede conocer su perfil de riesgo y evaluando como responde ante ciertas situaciones es más fácil determinar si usted está en el perfil equivocado.

La elección entre invertir en la Bolsa o en bonos depende en gran medida de la situación económica actual, las tasas de interés y las expectativas de rentabilidad, así como del perfil de riesgo individual del inversor. En el entorno económico actual, parece que muchos inversores están encontrando que los bonos son una opción más atractiva. Sin embargo, como siempre, es fundamental hacer una investigación exhaustiva y cuidadosa antes de tomar cualquier decisión de inversión.