MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

A nivel mundial la inflación se ha disminuido de manera importante.

A nivel mundial la inflación se ha disminuido de manera importante. No obstante, todavía no se puede cantar victoria. De hecho, en varios países la reducción de la inflación se ha desacelerado, o se está estabilizando en niveles mayores a los vistos antes de la pandemia. En esta columna se proponen dos razones que permiten suponer un posible escenario de convergencia a una inflación más alta.

Por un lado, factores como la desglobalización y el envejecimiento de la población sugieren que la inflación será mayor en los próximos años.

Con la guerra de Ucrania, el conflicto en Israel y la potencial invasión de China a Taiwán, se ha hecho claro que el equilibrio de poderes ha cambiado. Esto ha reavivado los aranceles como un mecanismo de guerra económica. Poco a poco se ve cómo Estados Unidos ha vuelto a medidas proteccionistas, que, en la medida en que materialicen. Si dichas medidas se materializan, como respuesta, no tardarán en ser emuladas en el resto del mundo. De esta manera, se configurará un nuevo equilibrio en donde el comercio internacional tendrá un menor rol y los precios tenderán a ser mas altos pues la competencia internacional tendrá un menor poder.

Adicional al fin de la globalización, el mundo está entrando en una fase de envejecimiento y la población en edad de trabajar va a empezar a caer. Ello podría incrementar la inflación. La reducción en la población en edad de trabajar dará un mayor poder relativo a los trabajadores, quienes al ser relativamente menos podrán exigir mayores salarios, los cuales se transmitirán a una mayor inflación.

La conjunción del alto crecimiento poblacional en Asia junto con la reducción de los aranceles en los años 90 puede explicar la reducción en la inflación a nivel global en el periodo 1990-2019. Hoy estos factores se están reversando y se podría esperar una mayor inflación en el futuro. Por un lado, los efectos de los aranceles podrían verse en un plazo de cinco años, mientras que los efectos de los factores demográficos se podrían ver a lo largo de tres décadas.

Por otro lado, los bancos centrales tienen un rol en esta convergencia a un nivel más alto de inflación. Algunos bancos centrales incrementaron su meta de inflación. Otros bancos centrales perdieron credibilidad ante el público.

Al lector le surgirá la pregunta del porque algunos bancos centrales incrementaron sus metas de inflación.

Luego de la crisis de 2008, las economías avanzadas bajaron sus tasas de política monetaria a 0% con el fin de poder incentivar la demanda. Ello empezó a preocupar a los economistas. La razón principal es que, si llegase una nueva crisis económica, los bancos centrales no tendrían espacio alguno para responder pues ya no podrían bajar más su tasa de interés.

¿Qué hacer? Una solución propuesta por académicos como Olivier Blanchard es incrementar la meta de inflación. ¿Cómo funciona? La ecuación de Fisher nos dice que, en el largo plazo, la tasa de interés nominal neutral es igual a la tasa de interés real natural más la meta de inflación. Como los bancos centrales no controlan las fuerzas detrás de la tasa de interés natural (demografía, productividad, entre otras), la alternativa seria simplemente incrementar la meta de inflación.

¿Es así de simple? ¿Con una resolución se sale de este problema? No. Japón es un claro ejemplo de que incrementar la meta de inflación por si sola no garantiza este resultado. Sin embargo, si el incremento a la meta de inflación se hace de manera oportunista, es decir, aprovechando un choque de demanda como un mayor gasto público, la inflación si se puede incrementar a una meta mayor.

Este incremento oportunista es justamente lo que lo que pasó en 2020 en Estados Unidos y en la Zona euro. Los bancos centrales de ambas economías aumentaron sus metas de inflación y en éstas se implementaron paquetes fiscales importantes para hacer frente a la pandemia. En 2020, la reserva federal se pasó de una meta de inflación de 2% a una meta de inflación promedio de 2%. Por su parte, el Banco Central Europeo pasó de una meta de inflación “cercana, pero por debajo de 2%” a una meta simétrica de 2% en 2021. Ambos cambios suenan inconsecuentes, pero no lo son.

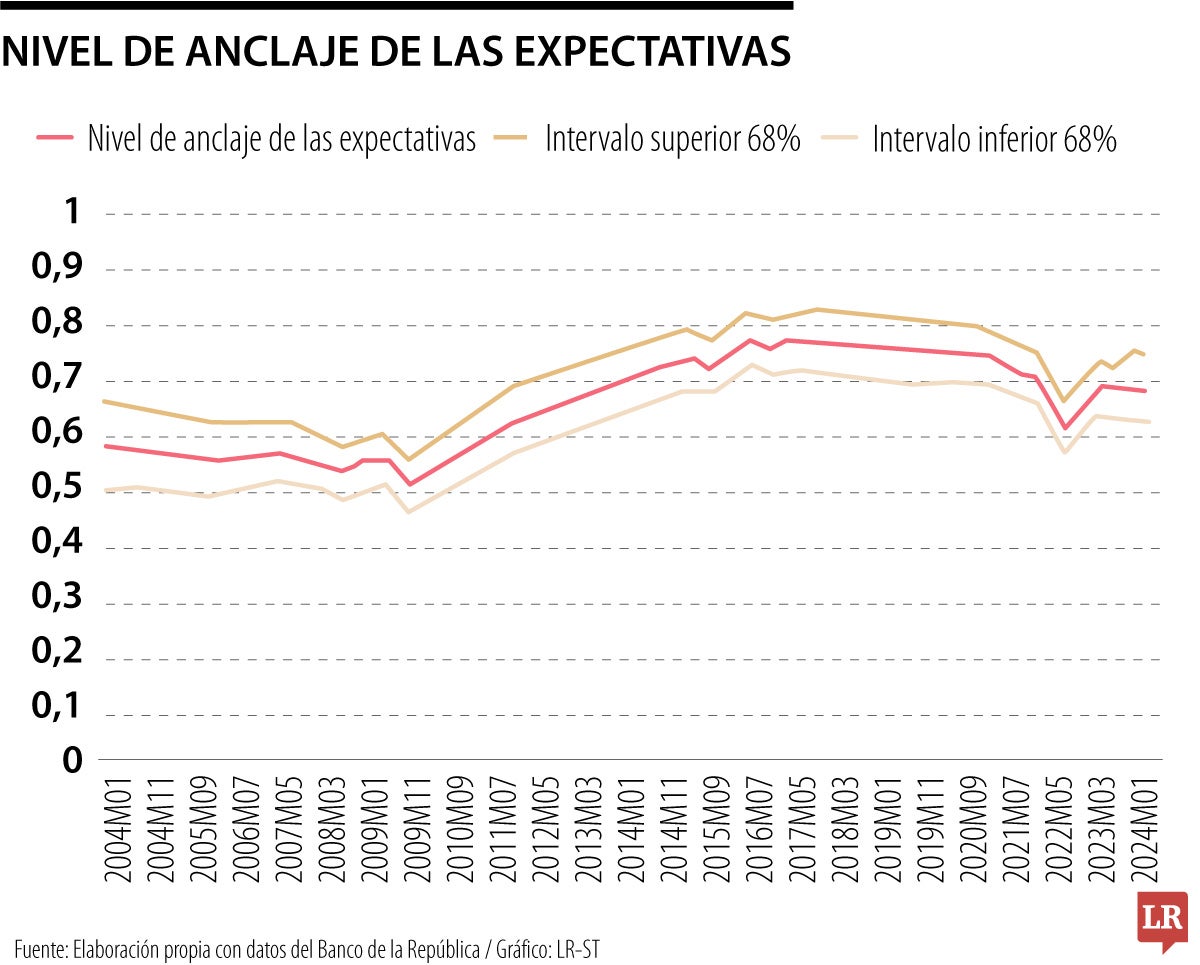

Finalmente, algunos bancos centrales sufrieron pérdidas de credibilidad. La combinación de una política fiscal expansiva junto con una política monetaria laxa pudo afectar la credibilidad en la meta de inflación. Este pareciera ser el caso de Colombia. En la gráfica adjunta se muestra el nivel de anclaje de las expectativas de los analistas a la meta de inflación. Un anclaje perfecto se da cuando dicha variable es igual a 1 y la perdida de total del anclaje en la meta se da cuando esta variable es igual a 0.

Se puede ver como durante el choque inflacionario de 2021-2022, las expectativas de inflación estaban menos ancladas a las expectativas que antes de la pandemia. Hoy se ve que se ha recuperado cierta credibilidad en la meta, pero hace falta camino para recuperar los niveles de anclaje previos a la pandemia.

¿Qué se aprende? Lo primero es que el mundo está cambiando mucho más rápido de lo que parece y podemos estar entrando en una nueva era. Es posible que la inflación sea mayor de manera estructural y los bancos centrales deberán adaptarse a este nuevo ambiente. Por lo anterior, una visión más prospectiva y menos cortoplacista es necesaria en las autoridades macroeconómicas. Segundo, así como los incrementos en las metas de inflación son creíbles si hay un mayor gasto fiscal, la viabilidad de las desinflaciones puede beneficiarse de una mayor austeridad en el gasto público.

Las medidas recientemente tomadas por el gobierno colombiano de austeridad fiscal pueden ayudar a una reducción de la inflación, caso en el cual serían de aplaudir. Finalmente, vale la pena investigar, con mayor rigor, si el Banco de la República de Colombia debe defender su credibilidad, para que sus mensajes ayuden a disminuir las expectativas de inflación. Preocupa por ello el reciente incremento en el IPC del mes de junio. La manera de conservar esa credibilidad es la prudencia en las próximas decisiones que debe tomar sobre el comportamiento de las tasas de interés. En el pasado el Banco ha sido prudente. Esperamos que lo siga siendo en el futuro.

Julián Roa Rozo*