MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Se abrió un nuevo debate sobre las pensiones. En este caso, viene de ciudadanos que se sienten engañados por los fondos privados. El título de esta columna es robado de un ensayo del premio Nobel de literatura Mario Vargas Llosa, y me atreví a robarlo porque me parece muy a lugar para este debate. El ensayo es sobre las novelas literarias, y en el sistema pensional existen muchas. Aunque cada novela es diferente, cada historia de vida y cada historia laboral son diferentes, y es preferible estudiar cada uno de los casos de manera independiente, hay algunas verdades que vale la pena decir claramente en este debate de un tema tan denso y con tantas visiones:

En general, las pensiones de los fondos privados son más bajas que las de Colpensiones. Un estudio del Banco de la República muestra que mientras la pensión de una mujer en un fondo privado es en promedio 30% de su salario (esto se llama la tasa de reemplazo), y la de un hombre 50% (más alta porque el hombre se pensiona cinco años después de la mujer, y tiene una expectativa de vida menor), en Colpensiones es de 65% hacia arriba. Solo en los casos en los que los ahorros en el fondo privado hayan sido muy altos, la pensión es más alta allí.

Otros dirían que en los fondos privados es más fácil pensionarse con el salario mínimo porque existe el Fondo de Garantía de Pensión Mínima que otorga un subsidio si la persona ha cotizado 23 años y cuenta con un capital adecuado. Sin embargo, con esta opción, muy pocas personas se han pensionado. De más de 2 millones de pensionados, con esta modalidad se han pensionado cerca de 10.000 personas a lo largo de la historia de la ley 100 de 1993.

La devolución de saldos es mayor en los fondos privados que en Colpensiones. Si una persona llega a la edad de pensión y no cumple con las semanas, tiene derecho a que le devuelvan los recursos. En Colpensiones se llama indemnización sustitutiva, y en los fondos privados devolución de saldos. Colpensiones devuelve los recursos actualizados con la inflación, pero sin intereses, mientras que los fondos privados sí devuelven los recursos con rentabilidad. Ahora bien, el argumento comercial de los fondos privados, invitando a los usuarios a quedarse porque no se van a pensionar, no es válido. La labor debería ser asesorar para que las personas coticen y se pensionen.

Los traslados se hacen sin el conocimiento adecuado. La pensión es un tema a muy largo plazo y pensamos en eso cuando es demasiado tarde. Además es uno de los temas más densos y complejos, y nos da pereza estudiarlo. Esto no es de los colombianos, es de los humanos, que en general poco pensamos en el largo plazo, y evitamos los temas densos. Por eso, el traslado entre uno y otro régimen se hace sin el suficiente conocimiento. Varios argumentan que muchas personas se trasladaron mal a Colpensiones porque, esperando una pensión alta, no cumplieron con los requisitos y no se pensionaron. Pero también varias personas se quedaron en los fondos privados, obteniendo una pensión más baja. De hecho, ese es el debate actual de muchos ciudadanos, y en la medida en que más personas se pensionen en los fondos privados -recordemos que es un régimen joven y hasta ahora se están empezando a pensionar sus afiliados- más profundo será el debate.

En la reforma pensional se va a subir la edad. No necesariamente. Es necesario explicar varias cuestiones respecto a la edad. En primer lugar, la edad es un parámetro entre varios: la tasa de cotización, el número de semanas, y la tasa de remplazo (es decir, el porcentaje del salario que debe ser la pensión). Cambiar alguno de estos parámetros tiene un efecto financiero en el sistema.

Por ejemplo, si se aumenta la edad, la persona va a vivir menos tiempo pensionado y, por consiguiente su pensión va a necesitar menos recursos, ayudando al tema financiero. Pero es lo mismo que si se sube la tasa de cotización, o las semanas a cotizar; se recaudan más recursos y se aliviana el tema financiero. Es decir, la edad es uno entre otros parámetros para ajustar las finanzas del sistema.

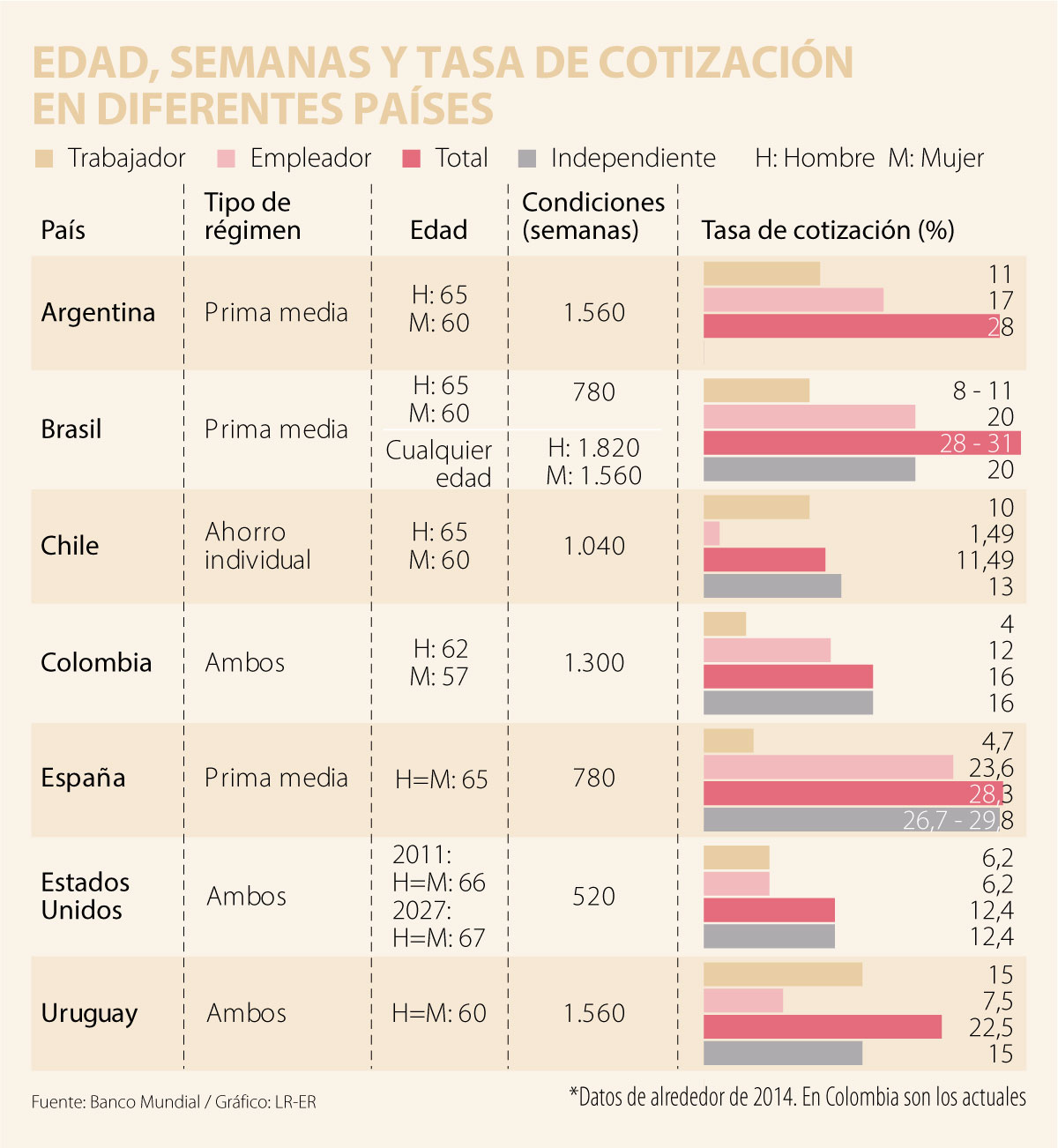

En segundo lugar, es necesario mostrar también que, comparativamente hablando, somos uno de los países con las edades más bajas, las tasas de cotización más bajas, y las semanas necesarias para pensionarse más bajas. El gráfico anexo muestra varios países de la región y desarrollados. Como puede observarse, la edad en Colombia es la más baja, excepto para los hombres comparados con Uruguay, en donde la edad de pensión para hombres y mujeres es 60 años. Aunque en Uruguay, en promedio, las personas se pensionan por encima de los 64 años. Respecto a las semanas para obtener la pensión, los países en donde son más bajas que Colombia lo son porque lo que recibe el ciudadano es media pensión (excepto Chile, donde recibe una pensión baja). En Colombia la legislación no lo permite. La pensión no puede ser inferior al salario mínimo. Y respecto a la tasa de cotización, en la mayoría de países son más altas que en Colombia, excepto Chile y Estados Unidos.

Existe un reto financiero, pero no es una bomba pensional. Ahora bien, existe un gasto del Gobierno, adicional a lo que cotizamos, para pagar las pensiones de los actuales pensionados de Colpensiones. Sin embargo, no existe una bomba pensional. De hecho, no existe porque no hay pensionados. Solo 30% de los adultos mayores tienen una pensión. Adicionalmente, mientras que varios países han necesitado una reforma pensional enfocada en lo financiero porque han gastado por encima de 10 puntos del Producto Interno Bruto, en Colombia gastamos 4% de PIB, y de este solo 1,3% del PIB es para Colpensiones, entidad que tiene más de la mitad de los pensionados del país. No quiero decir con esto que la sostenibilidad financiera no deba ser un objetivo del sistema pensional, pero sí quiero decir que no existe la bomba pensional. Y, por la misma razón, cambiar los parámetros no es tan necesario, aunque en algún momento, si no hacemos otro tipo de ajustes para equilibrar las finanzas, puede serlo.

Por la bomba pensional, es necesario cerrar a Colpensiones. Bajo el argumento de la bomba pensional varias voces, cercanas a los fondos privado, afirman que la mejor reforma es cerrar a Colpensiones. Sin embargo, por un lado, no existe tal bomba pensional, por otro, existen otros mecanismos que pueden resolver los retos financieros, y adicionalmente, desde mi punto de vista, sería un error grave para la sociedad dejar las pensiones solo en manos del mercado. Como lo he mostrado y lo seguiré argumentando en este diario, el mercado y el Estado pueden convivir y complementarse.

Se van a eliminar los subsidios a las pensiones altas. El Régimen de Prima Media que administra Colpensiones es regresivo. Es decir, las personas que más capacidad de ahorro tienen, más subsidios reciben. El gasto público debería concentrarse en las personas más vulnerables, no en las menos vulnerables. Por esto, considero que es necesario eliminar los subsidios a las pensiones altas. Adicionalmente, esto ayudaría a bajar la presión sobre las finanzas públicas. Más adelante en este diario presentaré una propuesta de reforma pensional.

Aunque es claro que cada historia es diferente, y cada caso debe estudiarse a fondo, existen algunas verdades que vale la pena explicar claramente a los ciudadanos. Con comunicación y explicaciones claras, creo que va a ser más fácil construir la mejor reforma pensional para nosotros, y para las generaciones futuras, nuestros hijos y nuestros nietos.