MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En un entorno en el que es difícil obtener rendimientos elevados sin asumir un alto riesgo se deben buscar nuevas opciones que pueden convertirse en un buen aliado para el inversionista. Una de esas opciones son las denominadas inversiones alternativas, las cuales pueden ser definidas como aquellas que no cumplen las características propias de las inversiones tradicionales tales como la renta fija, la renta variable y los activos monetarios. Por lo tanto, su rendimiento tiende a ser diferente que el de una típica acción o bono. Existen diferentes mitos que rodean este tipo de inversiones, como por ejemplo que son altamente riesgosas y reservadas para grandes capitales, algo que no es cierto pues a pesar de que es recomendable hacer una debida diligencia más profunda, la evolución y profesionalización de la industria financiera ha permitido expandir y ofrecer diferentes vínculos al alcance de todo tipo de inversionistas. Lo que si es cierto es que el mundo de las inversiones alternativas es muy diverso, pero por regla general comparten ciertas peculiaridades que las caracterizan, tanto en los tipos de activos que pueden incluir, como en la estrategia implementada en el proceso de inversión.

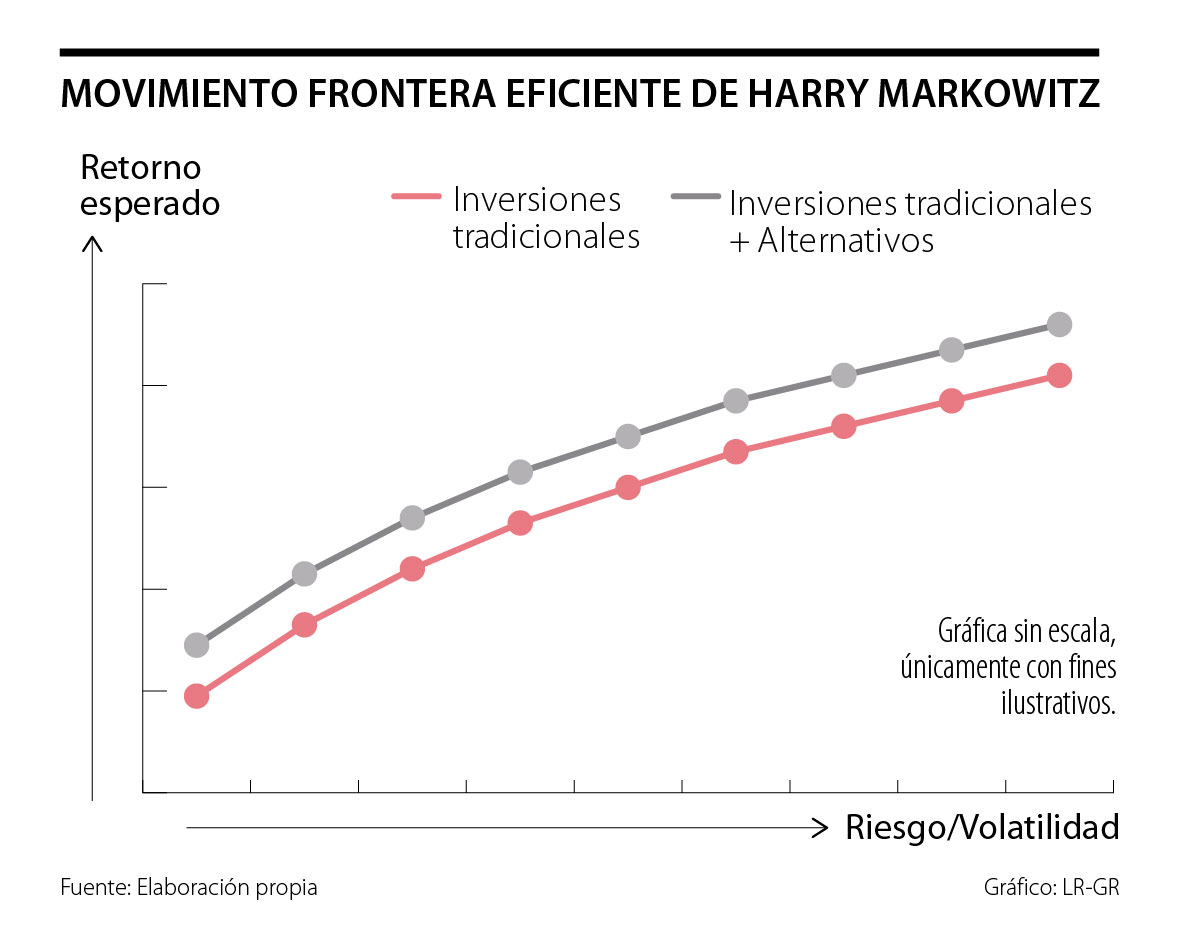

Iniciaremos hablando de los grandes beneficios que ofrece invertir en este tipo de activos. En primer lugar, han demostrado una baja correlación con los mercados tradicionales, factor que es de gran ayuda para lograr el objetivo de una diversificación óptima del portafolio. Como consecuencia, llegamos al segundo beneficio, permiten reducir el riesgo del portafolio sin necesidad de sacrificar retorno, todo lo contrario, los retornos esperados tienden a ser mayores. Tercero y no menos importante, las inversiones alternativas dan acceso no solamente a mercados públicos, sino también privados, los cuales cuentan con gestores más especializados y buscan una mayor aportación de alfa (rendimiento) en lugar de beta (riesgo). Históricamente, los rendimientos de las inversiones alternativas han sido en promedio superiores a las tradicionales. No es sorpresa que de acuerdo con una encuesta realizada por Willis Towers Watson’s, los principales 100 fondos de pensiones del mundo han aumentado la participación de las inversiones alternativas de 4% en 1997 a 24% en 2016. En el caso de los denominados “Endowments” -fondos de inversión de largo plazo de grandes entidades como por ejemplo las universidades en EE.UU.- reportaron a finales de 2015 que cerca de 50% de sus inversiones eran en este segmento.

Los beneficios mencionados anteriormente tienen varias explicaciones: en muchas ocasiones se trata de activos menos líquidos; se encuentran en mercados menos eficientes; y pueden usar apalancamiento. Los principales ejemplos de inversiones alternativas son Capital Privado (“Private Equity”), Deuda Privada (“Private Debt”), Activos Reales como Bienes Raíces e Infraestructura, Fondos de Cobertura (“Hedge Funds”) y las Materias Primas. Sin embargo, la selectividad dentro de las inversiones alternativas es importante. 2018 nos mostró que las estrategias más líquidas, como los fondos de cobertura y las materias primas tienden a tener una volatilidad más alta y no siempre ayudan a defenderse de las caídas en activos tradicionales. Por ejemplo, la mayoría de los Hedge Funds tuvieron un retorno negativo en 2018, incluyendo las estrategias que en teoría deberían de tener poca correlación con la renta variable, como Market Neutral (beta cero) o Managed Futures. Esto se explica por cambios abruptos e inesperados en las tendencias de índices, sectores y acciones individuales, causados por eventos políticos, económicos o comportamientos irracionales y psicología de los inversionistas.

También las materias primas tienden a ser muy volátiles, incluyendo el oro, que cayó 1,9% durante el año 2018. En consecuencia, favorecemos los mercados privados en donde se encuentran rendimientos interesantes que no dependen de la coyuntura actual, y más importante, que tienden a ser mucho más estables. Principalmente son áreas que no se han beneficiado del estímulo monetario de los últimos años y en donde el acceso a capital sigue siendo escaso. Particularmente hay una tendencia muy fuerte en que los grandes bancos ya no prestan dinero a pequeñas y medianas empresas, como resultado de nuevas regulaciones sobre sus reservas de capital a raíz de la gran crisis financiera de 2008. Esto creó una oportunidad para el sector privado de prestar dinero en áreas muy seguras y con fuertes garantías, obteniendo rendimientos atractivos en el rango de 5% - 15%.

Estos retornos no dependen tanto del entorno macroeconómico y de los mercados financieros tradicionales, y tienden a tener muy poca fluctuación con una volatilidad por debajo de 2%. Sin embargo, el segmento de alternativos obviamente requiere de una debida diligencia mucho más profunda y el asesoramiento de expertos en la materia.