MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

“Otra lección que aprendí pronto es que no existe nada nuevo en Wall Street. No puede haberlo porque la especulación es tan vieja como las montañas. Cualquier cosa que suceda en el mercado hoy, ha sucedido antes y sucederá otra vez.”

Esta es una de las frases más conocidas de “El gran oso de Wall Street”, Jesse Livermore, famoso inversor y especulador que parte de su fortuna la obtuvo con operaciones de ventas en corto, en especial, durante el crac de 1929.

Este tipo de operaciones, como se puede observar, son más comunes de lo que se cree y han sido protagonistas de importantes eventos en la historia de la bolsa.

Así pues, una venta en corto no es más que una operación que un inversor realiza cuando considera que el precio de un activo es muy alto, por lo tanto, tiene la opción de pedir prestado el activo, venderlo a mercado y si su teoría llega a ser cierta, podrá recomprarlo a un precio más bajo, obteniendo una ganancia y retornado el activo prestado. De lo contrario, si el activo continúa subiendo se verá obligado a recomprarlo a un precio más alto con el objetivo de limitar sus pérdidas.

Si existen muchas ventas en corto sobre un activo en el mercado, ante cualquier repunte relevante, los inversores se verán obligados a recomprar el activo, creando lo que se denomina “short squeeze” e impulsando aún más al alza el precio del activo.

Eso es lo que ha sucedido en los últimos días, no obstante, se ha acentuado por algo característico de este siglo, la tecnología.

El auge de intermediarios de valores como Robinhood, TD Ameritrade, E-Trade, entre otros que no cobran comisiones por la negociación de instrumentos financieros como acciones, opciones y ETFs, principalmente en EE.UU, ha permitido el ingreso de nuevos participantes al mercado, especialmente personas naturales. En consecuencia, se estima que un poco más del 20% del volumen de negociación diario en las bolsas estadounidenses corresponde a inversores minoristas. Sin duda alguna, una democratización del mercado es una buena noticia, pues entre más participantes en un mercado estos suelen ser más eficientes.

Sin embargo, para algunos ha sido la oportunidad de convertir a Wall Street en un casino, decidiendo ser parte sin la respectiva preparación y asesoramiento, algo similar a la famosa frase de la película el lobo de Wall Street, “Buy or die”.

A través de un foro conocido como WallStreetBets (WSB) en la red social Reddit, diferentes personas un poco más sofisticadas, mostraron cuales acciones tenían las mayores ventas en corto que posiblemente se podría generar un short squeeze si el precio repuntaba. Allí resaltó una empresa llamada GameStop (entre otras, AMC Entertainment, BlackBerry, Nokia, etc.), la cual se dedica a la venta al por menor de videojuegos, principalmente físicos, y por la pandemia y el cambio a un mundo digital, su negocio enfrenta grandes vientos en contra.

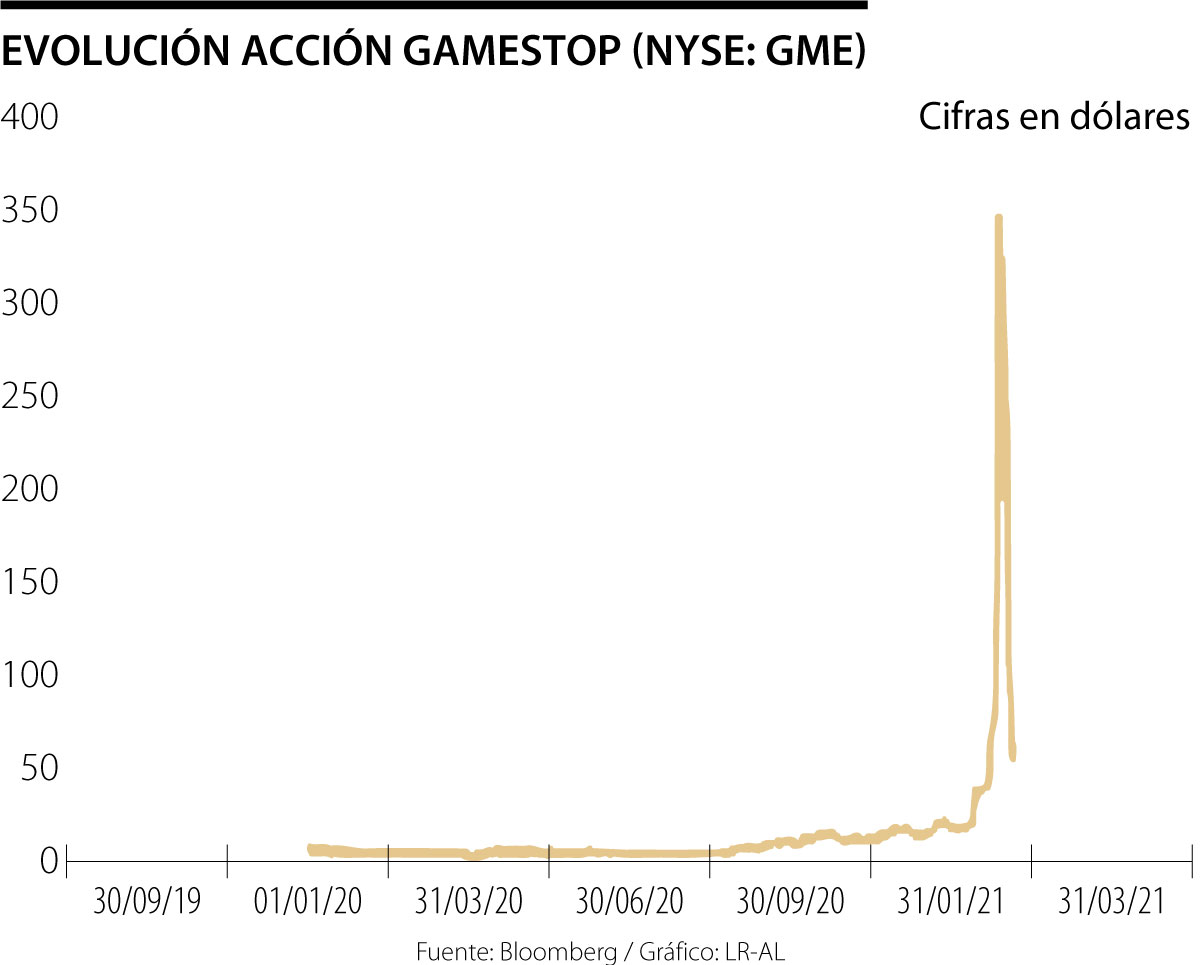

Era tan evidente los problemas que enfrentaba la empresa, que se alcanzaron a vender en corto más acciones que las que realmente se encontraban emitidas. Por lo tanto, como manada, los seguidores de WSB comenzaron a comprar acciones y derivados financieros sobre ellas e inició el gran ascenso. A principios de enero se cotizaba US$18 por acción y como si fuera una promesa autocumplida, finalmente sucedió lo esperado. El 28 de enero alcanzó un máximo de US$483, creando el “short squeeze” más grande de la historia y valorizando la acción más de 1000%.

Un fondo de cobertura o hedge fund llamado Melvin Capital perdió 53% en enero al tener grandes posiciones bajistas sobre la acción de GameStop y tuvo que recibir una inyección de dinero por más de US$2.000 millones por parte Citadel y Point72. De hecho, las caídas del mercado en general vistas el 27 y 29 de enero donde el índice S&P500 perdió más de 2% en esos días, posiblemente pueden ser explicadas como ventas forzadas de posiciones con el objetivo de cubrir necesidades de liquidez por parte de estos fondos.

Este tipo de eventos puede llegar a tener repercusiones en el sistema. Es más, la nueva secretaria del tesoro de EE.UU, Janet Yellen, dijo que era necesario realizar una investigación profunda con los reguladores y tomar las medidas necesarias.

El problema es que este tipo de situaciones en la mayoría de las ocasiones no suelen terminar bien y son más los perdedores. Desde aquel 28 de enero, la acción de GameStop ha perdido más de 80% de su valor y la prisa de ser millonario en pocos días ha llevado a finales amargos.

Más allá de lo sucedido y las diferentes teorías que surgieron como un tipo de guerra entre David (los inversores minoristas) contra Goliat (los fondos de cobertura con grandes posiciones en corto) o el surgimiento del populismo, lo más importante son las lecciones que quedan.

En primer lugar, los últimos en llegar a la fiesta son los que realmente pasan tragos amargos y aprenden que los rendimientos pasados no aseguran rendimientos futuros. Por lo tanto, perseguir el mercado no debería ser una opción. Adicionalmente, cuando un activo se desconecta de sus fundamentales y sube como un cohete, cuando menos se espera el propulsor se apaga.

En segundo lugar, con un nuevo actor en el mercado, las apuestas riesgosas se deben evaluar profundamente. Apuestas excesivas como grandes operaciones en corto, uso de derivados financieros, etc., deben tener una adecuada administración del riesgo, no sólo para los inversionistas individuales sino también para los institucionales.

Por último, pero no menos importante, para los inversores individuales queda una gran lección. Invertir no es un juego y muchas veces resulta en algo aburrido pues las grandes cosas se logran con el tiempo, por ello, la mejor forma de alcanzar una apreciación de capital sostenible es asesorarse, mantener el perfil de riesgo, tener disciplina y una visión a largo plazo, el resto lo hace la magia del interés compuesto.

Finalmente, como bien lo dijo Jesse Livermore, el frenesí visto en Wall Street no es algo nuevo, lo que sucede hoy, ha sucedido antes y volverá a suceder, lo importante es mantener el curso.

Con colaboración de Diego Fernando Agudelo López