MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Con colaboración de Diego Fernando Agudelo López

El año 2020 sigue siendo un año desafiante. Las perspectivas de inversión siguen siendo turbias, ya que muchas economías han comenzado a recuperarse muy lentamente de la parálisis económica causada por la epidemia de covid-19. Sin embargo, los mercados bursátiles se han recuperado con fuerza, impulsados por un estímulo fiscal y monetario masivo.

Los niveles de valoración de la renta variable han alcanzado niveles récord, limitando el potencial. Al mismo tiempo, la renta fija sigue siendo poco atractiva, por el entorno persistente de bajas tasas de interés. Por lo tanto, los inversionistas continúan explorando nuevas oportunidades de inversión innovadoras que ofrecen retornos ajustados al riesgo más atractivos.

Para los inversionistas conservadores, la deuda privada sigue siendo la clase de activo con el perfil de riesgo-recompensa más atractivo. El área de préstamos directos continúa beneficiándose de la falta de financiamiento de los bancos a las pequeñas y medianas empresas. Numerosos fondos de préstamos privados se lanzaron después de la Gran Crisis Financiera para llenar el vacío de financiación causado por regulaciones bancarias más estrictas. El crecimiento del área de la deuda privada ha sido espectacular.

El proveedor líder de información alternativa Preqin informó que los activos bajo administración han crecido constantemente cada año y, a junio de 2019, alcanzaron un récord de $812.000 millones. Y un reciente estudio de BlackRock muestra un rendimiento esperado anual de 10,4% en los próximos siete años para los préstamos directos.

Según el estudio, que incluye todas las clases de activos, solo los fondos de capital privado tienen mayores retornos esperados (10,8% por año). Sin embargo, mientras los rendimientos de la deuda privada son relativamente estables, los rendimientos intercuartiles de capital privado oscilan entre -1,8% y + 24,8%, lo que implica un perfil de riesgo completamente diferente.

La deuda privada incluye una amplia gama de estrategias. Algunas áreas, como la deuda de riesgo (venture debt), los préstamos subordinados y la deuda intermedia (mezzanine debt) no están exentos de riesgos. Los inversionistas conservadores deberían centrarse en préstamos garantizados de primer rango (senior secured debt).

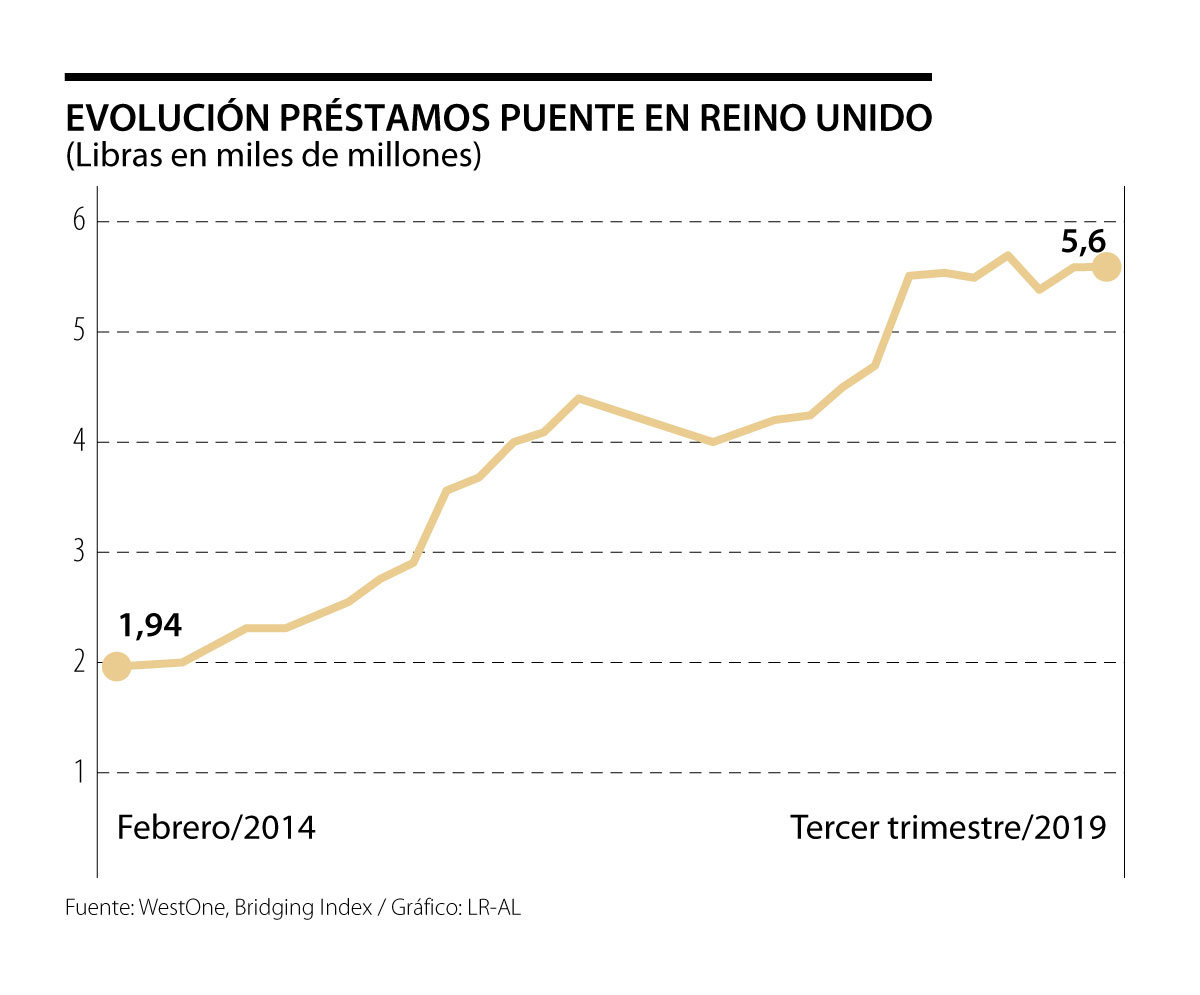

Uno de los nichos más atractivos que ilustra el atractivo de los préstamos privados es el mercado de préstamos puente del Reino Unido. Los préstamos puente inmobiliarios son préstamos a corto plazo totalmente respaldados por el valor de una propiedad. El Reino Unido es el mayor mercado de transición en Europa con un marco legal bien establecido y una sólida protección del prestamista. Según the Association of Short Term Lenders (ASTL), los libros de préstamos puente del Reino Unido crecieron un 19,7% a 4.500 millones de libras esterlinas en 2019, que es más que el tamaño de mercado combinado de todos los demás países europeos.

Al mismo tiempo, el mercado de transición del Reino Unido está menos concurrido que en los EE.UU., ofreciendo mayores rendimientos y tasas de incumplimiento más bajas. Los inversionistas se benefician de retornos atractivos con una fuerte protección. Las tasas de interés mensuales promedio son cercanas al 0,9% por mes, o más del 11% anualizado, un fuerte contraste con la tasa bancaria clave del Banco de Inglaterra que se redujo a un mínimo histórico del 0,1% durante la epidemia de covid-19.

¿Por qué los desarrolladores están dispuestos a pagar tasas tan altas? La respuesta breve es la falta de financiación por parte de los bancos. No es sorprendente que en una encuesta realizada recientemente por Ernst & Young, la consideración clave al elegir un prestamista puente sea la velocidad de ejecución. El propósito más importante para los préstamos puente son proyectos de renovación con una duración corta.

Otra razón es un puente de adquisición para completar el pago inicial necesario dentro de los 30 días posteriores a la compra de una propiedad en una subasta. Los desarrolladores también pueden buscar financiación puente para comenzar un desarrollo antes de reemplazar el préstamo puente con una hipoteca o préstamo de construcción más barato. A veces, una construcción parcial o un cierto nivel de preventa ayudan a obtener un préstamo bancario a largo plazo más favorable que más que compensa las altas tasas temporales de un préstamo puente.

Los inversionistas se benefician de una corta duración y una fuerte protección. En el Reino Unido, la duración promedio es de solo 9 a 12 meses, y los préstamos están totalmente garantizados por el valor de la propiedad que excede significativamente el monto del préstamo. El promedio de préstamo a valor (LTV) es de alrededor del 60%. Esto significa que incluso si los precios de las propiedades caen un 40%, no habrá deterioro.

Es importante destacar que los inversionistas pueden contar con las mejores empresas de valoración de su clase que aseguran una valoración justa y actual de las propiedades. Curiosamente, los precios de las propiedades, especialmente en los segmentos residenciales de clase baja y media fuera de Londres, se han mantenido muy estables, incluso después del Brexit y durante la recesión de covid-19. Esto se debe principalmente al grave déficit de viviendas que ha existido durante muchos años, ya que la oferta de viviendas nuevas no ha logrado satisfacer la creciente demanda del crecimiento de la población.

La Gran Crisis Financiera fue el principal catalizador del auge del mercado de deuda privada, ya los gestores de fondos privados comenzaron a aprovechar la oportunidad de reemplazar a los bancos para proporcionar el financiamiento necesario a las pequeñas y medianas empresas. El impresionante crecimiento del mercado de préstamos puentes del Reino Unido es un excelente ejemplo de esta tendencia. Los inversionistas pueden aprovechar esta atractiva oportunidad de inversión a través de fondos especializados que ofrecen una alta transparencia y un rendimiento superior, comparado con otras clases de activo.