MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Desde los inicios de 2024, se empezaron a afinar los cálculos sobre cuando vendría la primera reducción de la tasa-repo de la Fed, tras su exitoso manejo en la contención de la inflación a lo largo de 2023. En efecto, se había requerido elevarla de 0,5% en marzo de 2022 hacia 5,5% para junio de 2023. Gracias a ello, la inflación se había reducido de 9,1% a mediados de 2022 hacia cerca de 3% para finales de 2023, aunque la inflación subyacente se ha mantenido cerca de 4% durante el primer trimestre de 2024. Por esta razón, se pronostica que solo hacia mediados de este año estaríamos viendo una primera reducción en la repo de 25 pbs y tan solo 75 pbs en año completo.

Ha sorprendido no solo el positivo cierre del índice de renta variable S&Poors500 en 2023 (alcanzando los 4.750, +22% anual), sino también su sostenida trayectoria en lo corrido de 2024 (casi los 5.200, +7% anual). Esta última valorización era la que se venía pronosticando para dic-2024 y ahora un grupo de inversionistas ven posibilidades de cierre en los 5.400, lo cual implicaría valorizaciones de +14% en este año. Pero otro grupo (tal vez minoritario) considera que se ha tratado de una excesiva carrera de valorización, que se estaría corrigiendo una vez la Fed inicie su reducción de tasas, y con ello apuntarle mejor a la recuperación de la renta fija, la cual tan solo tuvo valorizaciones de 5% durante 2023.

Tal vez el punto más importante, para intentar zanjar esta polémica sobre si la actual valorización en renta variable de los Estados Unidos a ritmos de 7% anual ha resultado excesiva, tiene que ver con mirar los fundamentales de las empresas que están detrás de tales valorizaciones. Como es sabido, cerca de 30% del S&Poors-500 está relacionado con empresas de alta tecnología (las llamadas 7-Maravillas, ahora lideradas por las valorizaciones de Nvidia, Microsoft, Apple y Amazon).

Todas estas firmas dan partes de tranquilidad en sus fundamentales, pues los negocios que están detrás de ellas han mostrado músculo en su sostenibilidad, atadas a fabricación de sofisticados microchips, expansiones de revolucionaria tecnología (tipo ChatBots) y ampliaciones de negocios en la nube con creciente clientela global. Aun las menos vigorosas (Tesla, Alpha y Meta) han tenido desempeños aceptables (mas no extraordinarios, como los que traían en años anteriores). Han sido notorios sus reacomodos en negocios estratégicos: Apple abandonando los carros eléctricos, Meta reenfocando sus “visores” y Tesla reduciendo su oferta ante crecientes subsidios en carros eléctricos provenientes de China, lo cual ha implicado desvalorización accionaria hasta de 30% en lo corrido de 2024.

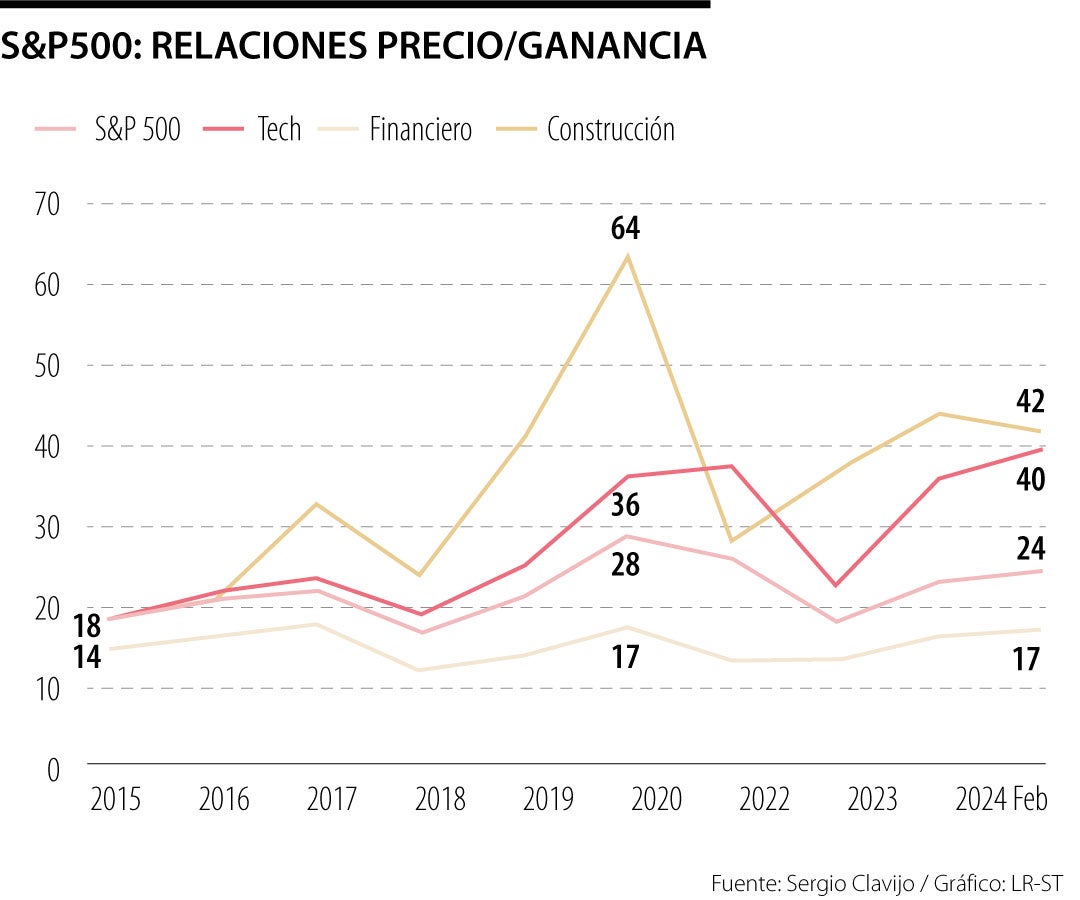

La conocida Relación Precio/Ganancia (RPG) del S&P500 precisamente relaciona el valor de mercado accionario (precios en el numerador) con dichas ganancias empresariales. El gráfico adjunto ilustra cómo ese RPG del S&P500 se venía comportando en línea con su patrón histórico cercano a 20 durante 2015-2019. Sin embargo, al crecer la liquidez, retraerse el consumo y elevarse el ahorro bursátil por cuenta de la pandemia, dicha relación se elevó hacia 30 en 2020-2021. Esto significaba una sobrevaloración accionaria importante, agravada por la caída de las ganancias empresariales.

Pero a lo largo de 2022 dicho RPG fue corrigiendo al bajar hacia 22, no muy distante de su promedio histórico. Sin embargo, dicho correctivo bajista continuo a lo largo del 2022 y cerró con un “saludable” 18 en su RPG (indicando posibles puntos de entrada a favor de nuevos inversionistas).

Ahora bien, estos resultados difieren sectorialmente en dichos RPGs, en función del apetito sectorial (numerador) y del desempeño empresarial (denominador). Por ejemplo, el RPG de la construcción mostraba la mayor corrección bajista, pasando de 64 a 37 durante 2020-2022. Anteriormente hubo factores estructurales favorables (escasez de terrenos y dificultades de licenciamiento), pero ahora el desplome de la demanda y las alzas en tasas de interés han reducido sus ganancias y su RPG se elevó nuevamente hacia 44 en 2023 y actualmente está en 42, haciéndolo poco atractivo frente al promedio del S&P500 de 22.

El RPG asociado al sector financiero se ubica en el otro extremo bajista, mostrando niveles promedio de 13. En este caso el capital regulatorio proveniente de Basilea III “atrapa caja” y su flujo de utilidades había estado impactado por efecto de doble crisis, primero Lehman en 2009 y luego pandemia-covid en 2020. Para finales de 2023, su RPG se había elevado a 16 y actualmente se ubica en 17, cerca de su promedio histórico.

En una franja intermedia aparece el sector de tecnología-digital, que alcanza ponderación cercana a 30% en el S&P500. Allí el elemento especulativo había sido pronunciado, llevando su RPG de 20 hacia 37 durante 2018-2021. En 2022 este mostraba correctivos bajistas hacia 22, producto de caída en precios y buenas rentabilidades empresariales. Pero este volvió a cerrar en un “costoso” 36 en 2023, similar al del 2021, liderado por las 7-Maravillas (arriba señaladas). Luego, aunque el RPG de las tecnológicas casi duplica el del índice general, el dinamismo de sus negocios parecer estar dando suficiente sostenibilidad como para proyectar un S&Poors en la franja 5.000-5.200 en lo que resta de 2024.