MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

*Con la colaboración de Nelson Vera y Carlos Camelo

El mercado y las calificadoras de riesgo han venido reaccionando negativamente frente al relajamiento de la Regla Fiscal que autorizó su Comité Consultivo en la sesión de abril de 2019. A este respecto, Anif

señaló que preocupa ese relajamiento en las metas del déficit fiscal de Colombia, al añadir un +0,4% del PIB durante el período 2019-2022, y llegando a un total del +2% del PIB de mayor déficit fiscal acumulado respecto del ejercicio presentado en marzo de 2017 (ver Comentario Económico del Día 2 de abril de 2019).

Más aún, Colombia ha venido incrementando sistemáticamente su nivel de endeudamiento público, acumulando un +12% del PIB durante la última década, y actualmente registrando niveles de deuda bruta del 50% del PIB a nivel del Gobierno Central y de casi el 60% del PIB a nivel consolidado. Por eso, las calificadoras de riesgo ya han expresado su preocupación por estos elevados niveles de deuda,

desbordando en casi 10 puntos porcentuales (pp) del PIB los referidos a países que se ubican dos escalones por encima del Grado de Inversión.

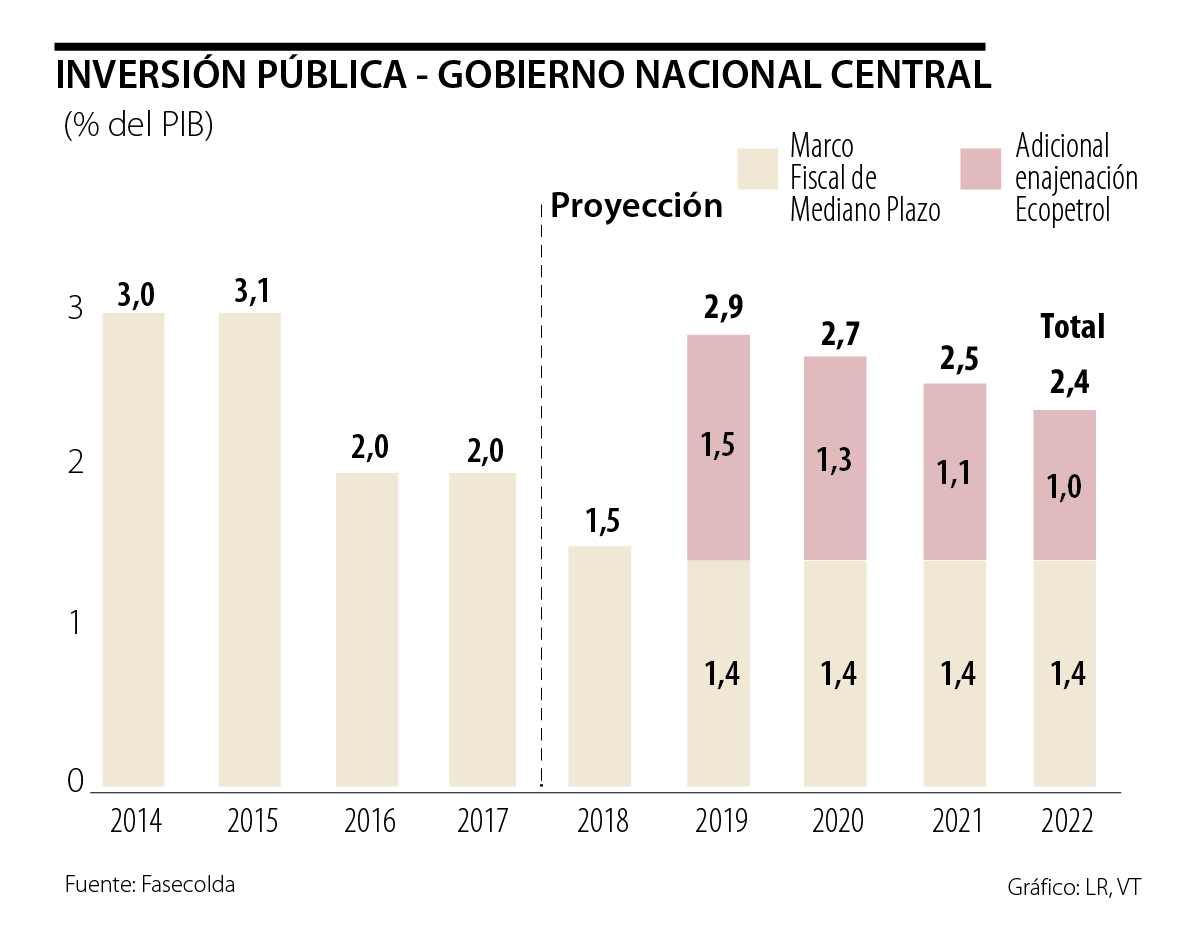

La aplicación de la llamada cláusula de escape por cuenta de la crisis migratoria venezolana viene a

“distraer” el debate público sobre la verdadera causa del deterioro fiscal: i) la inflexibilidad a la baja del gasto público operativo (llevándose entonces la inversión pública a solo un 1.2% del PIB, la referida a Formación Bruta de Capital Fijo), ver gráfico 1; y ii) el fracaso de la Ley 1943 de 2018 en su intento de extender la tasa del IVA del 19% a un significativo grupo de bienes-servicios (que continúan a tasas del 0% o del 5%), perdiéndose potencial recaudo por un 0,7% del PIB.

Así, el recaudo tributario de Colombia se mantiene estancado en apenas un 14% del PIB y, peor aún, irá

descendiendo hacia el 13% del PIB debido a los excesivos alivios tributarios corporativos. Todo esto le ha dejado al mercado, y a las calificadoras, un balance de pérdida de credibilidad sobre la sostenibilidad de la deuda pública de Colombia, por cuenta de la excesiva “discrecionalidad” en la aplicación de dicha “Regla Fiscal”, (ver Credit Suisse, 2019).

Ante la falta de un plan-B, el gobierno ahora nos dice que la salvación provendría de: i) el mayor recaudo resultante de la lucha anti-evasión de la Dian (aunque los resultados de su reforma difícilmente se verán antes de 2 años); ii) el congelamiento de unos $7 billones de

gasto (lo cual luce difícil frente a la escalada de los paros de maestros e indígenas, y de las dificultades del sector cafetero); y iii) un programa de enajenaciones de activos públicos, donde el Ministerio de Hacienda señala un potencial de hasta $30 billones durante 2019-2022.

En particular, ha venido discutiéndose la posibilidad de enajenar un 8.5% adicional de Ecopetrol (Ley 1118 de 2006), reduciendo su propiedad pública al 80%. También se contemplan enajenaciones donde la participación pública es inferior al 49%, habilitando inclusive ventas directas (o a través de CISA), amparadas (eventualmente) en el artículo 43 del Plan Nacional de Desarrollo (que modifica los topes del 10% vigentes según la Ley 1753 de 2015). Si bien ello va en la dirección correcta de plegarse a las recomendaciones de la OCDE frente a esas inversiones “no-estratégicas”, su venta tan solo aportaría unos $2,5 billones (0,2% del PIB).

Como se ve, el plan-B fiscal de la Administración Duque en realidad solo cuenta con la opción de privatizaciones en activos sustantivos como los de Ecopetrol, Cenit e ISA. Esas opciones más “probables” podrían allegar recursos por cerca del 3% del PIB, de lograrse su aprobación completa (aunque ello luce poco factible por cuenta del bajo capital político de la Administración Duque), ver cuadro 1. Sin embargo, Anif ha venido mencionando que esos recursos de las privatizaciones no deberían dilapidarse en gasto operativo, sino aplicarse al financiamiento de infraestructura (repitiendo el buen expediente de lo hecho con los recursos de la privatización de Isagen al capitalizar la FDN).

En estos temas de infraestructura, Anif ha venido repitiendo el siguiente moto: “para obras extraordinarias de infraestructura, se requieren recursos extraordinarios provenientes de la enajenación de activos del Estado”. Hace precisamente una década identificamos que ellos deberían provenir de dichas ventas de activos estatales (principalmente Ecopetrol e Isagen), ver Informe Semanal No. 988 de agosto de 2009.

Venta de activos públicos

En el Reporte Anual de Empresas de la Nación de junio de 2018 se hablaba de 109 empresas. El valor total de activos con participación pública directa ascendía a $254 billones (26% del PIB de 2018). Sin

embargo, las inversiones del gobierno, según su valor patrimonial, alcanzaban los $70 billones (7% del PIB de 2018). Pero, oh sorpresa, ahora la Administración Duque nos reporta que el valor de las participaciones públicas en dichas empresas ronda los $160 billones (16% del PIB de 2018), prácticamente duplicando el valor reportado por la Administración Santos. Pero, nuevamente, “lo materializable” de esas ventas está en cabeza de unas pocas entidades, como lo veremos a continuación.

Ecopetrol

Fasecolda (2018) lideró la idea de enajenar una porción adicional de Ecopetrol (aunque el Consejo Gremial decidió no estudiar tan sensata propuesta). En particular, se procedió a estimar su valor en función del precio de largo plazo del petróleo (US$60 a US$80/barril-Brent) y del costo del capital utilizado (WACC, del 12% al 15%), concluyendo que el valor actual de Ecopetrol estaría entre US$45.000 millones y US$58.000 millones (equivalente al 14% o al 18% del PIB actual de Colombia).

Esto quiere decir que si lo que se ofrece en venta es el 8,5% de este total, se estarían obteniendo recursos entre unos US$3.850 millones y US$4.900 millones (equivalentes al 1,2% o al 1,6% del PIB de 2019). Ello es ligeramente superior a los US$3.200 millones que se vienen mencionando en los últimos meses (equivalentes a unos $10 billones), ver Informe Semanal No.1446 de febrero de 2019. Este monto resulta adecuado para entrar a compensar los faltantes de financiamiento de la segunda y tercera ola de infraestructura 4G, con el beneficio adicional de no comprometer el control de la Nación sobre este activo estratégico.

Otra razón para pensar en la enajenación de acciones de Ecopetrol tiene que ver con sus dificultades

para optimizar su operación. Son bien conocidos los constantes saboteos a los que son sometidas sus instalaciones, donde la Fiscalía ha tenido que intervenir seriamente para atajarlos; también se sabe que, a pesar de los progresos, sus esquemas de contratación siguen siendo deficientes, y claramente su experticia técnica aún deja que desear.

Por último, es importante resaltar que, si los precios del petróleo logran mantenerse en el rango actual de US$67-70/barril-Brent, estaríamos en un relativo buen momento para proceder en esta dirección de venta del 8,5% del valor de Ecopetrol, con alta probabilidad de obtener valores equivalentes al 1.2% del PIB. Más aún, si se tienen en cuenta las buenas noticias adicionales en los frentes de: i) recientes repuntes en la producción hacia niveles cercanos a los 900.000bpd; y ii) algunos pilotos de fracking en el Magdalena Medio, aunque la aprobación formal de dicha técnica luce aún algo emproblemada.

Interconexión Eléctrica (ISA)

En 2001, se había enajenado el 26% del valor total de la firma, quedando actualmente un 31% en manos del sector privado. Al precio actual de la acción de ISA ($15.880, la cual se ha valorizado a ritmos del 1,2% durante 2010-2018), la valoración por capitalización de mercado rondaría los $18 billones (1,8% del PIB de 2019).

Sin embargo, ejercicios realizados por bancas de inversión en años recientes sitúan dicha valoración más cerca de los $13 billones (1,3% del PIB, equivalente a unos US$4.086 millones). Si se procediera a vender el remanente 51% de propiedad pública (sin contar la propiedad de EPM, con una participación total cercana al 10%), el Gobierno Nacional recibiría unos $6,6 billones (US$2.100 millones, equivalentes al 0,6% del PIB). Estos recursos se sumarían a aquellos destinados a la modernización de la infraestructura vial del país en sus corredores centrales.

El buen ejemplo reciente de Isagen (duplicando sus utilidades bajo el manejo del fondo Brookfield) debería hacer algo más fácil rebatir el argumento político de una supuesta amenaza a la soberanía energética de la enajenación de ISA. Quizás la única diferencia para tener en cuenta en el caso de ISA es la característica de monopolio natural que presenta el eslabón de transporte de energía eléctrica a nivel nacional (vs. el caso de mayor competencia en la generación de energía en Isagen). Deberá debatirse entonces el grado en que ISA es un activo estratégico para la Nación, aunque incluso en ese

caso hay ejemplos de experiencias favorables de la operación del sector privado en ese tipo de activos

(como Promigas en su transporte de gas en el norte del país). Deberá sopesarse, además, la ventaja de

un mayor ritmo de inversiones bajo el sector privado en ISA, con miras a la renovación de la infraestructura eléctrica en algunas regiones del país.

Cenit

También debe el gobierno analizar la conveniencia de enajenar el componente de transporte de crudo

de su filial Cenit. Las valoraciones de Cenit datan de unos cuatro años atrás, sugiriendo valores del orden de los US$8.000 millones cuando los precios internacionales y las reservas petroleras de Colombia eran superiores a las de hoy. Seguramente, una actualización de dicha valoración de Cenit arrojaría montos en el rango US$4.000-6.000 millones, dadas esas menores reservas petroleras de Colombia y precios internacionales del petróleo más bajos. Así, una venta del 50% de Cenit podría alcanzar unos US$3.000 millones.

Esta enajenación tiene la bondad de presentar menos resistencia en la opinión pública y, a la vez, allega recursos similares a los correspondientes a la enajenación de Ecopetrol. Si bien el transporte de crudo también tiene características de monopolio natural, la participación pública del 50% en manos del Estado, así como el poder de negociación que tendría Ecopetrol en el eslabón de producción, deberían aminorar las preocupaciones por potencial concentración del mercado.

¿Cómo se deberían manejar los recursos provenientes de las enajenaciones? (a manera de conclusión)

En lo que respecta a la destinación de los recursos provenientes de este potencial paquete de enajenaciones (por cerca del 3% del PIB), tenemos a mano el buen ejemplo de asignación de recursos a infraestructura provenientes de la enajenación de Isagen bajo Santos II (aunque con algo de tardanza respecto de la propuesta original de Anif en 2009).

En efecto, la venta del remanente del 57% de Isagen generó US$2.500 millones a favor del gobierno (duplicando en su venta el multiplicador Ebitda hacia 14 veces) y la totalidad de esos recursos se destinaría a fortalecer el apalancamiento de la FDN (ver Informe Semanal No. 1348 de enero de 2017).

El acierto técnico de Santos II provino de utilizar la totalidad de los recursos de la enajenación de Isagen para el financiamiento de infraestructura ($5.8 billones, después de destinaciones por Ley al Fonpet). Allí lo primero que hay que aclarar es que dar uso efectivo a dichos recursos requirió toda una serie de trámites legales, razón por la cual esos dineros entraron inicialmente a la llamada “Cuenta Especial del FONDES” en la Tesorería de la Nación. Posteriormente (mediados de 2016), se realizó la capitalización de la FDN bajo la forma de la emisión de bonos subordinados por $2,5 billones, los cuales fueron adquiridos mediante oferta privada por dicha Cuenta Especial. La bondad del uso de dichos instrumentos radicó en su contabilización dentro del patrimonio técnico (Decreto 2392 de 2015), pero sin diluir la participación del 32.5% de los demás accionistas de la FDN (IFC,

CAF y el banco japonés Sumitomo). Dicha FDN recibiría nuevas rondas de capitalización, con recursos provenientes de la venta de Isagen, por $2.7 billones al cierre de 2016 y por $700.000 millones en 2017.

Dado todo lo anterior, nos sorprenden los recientes rumores sobre usos parciales de dichos dineros para gasto corriente (por encima de la línea), lo cual iría en contravía de los mensajes que la misma Administración Santos esgrimiera en ese entonces. Imaginamos que el FMI en su Artículo IV de este 2019 estará analizando el tema, y que la OCDE también se estará pronunciando al respecto. Ojalá que la Administración Duque no termine por imponer “la fungibilidad” de los recursos públicos en su paquete de enajenaciones 2018-2022, desviando los recursos obtenidos hacia gasto operativo-recurrente. Ello no solo sería contraproducente en términos de responsabilidad fiscal, sino que contrariaría el espíritu de la Regla Fiscal sobre el tratamiento de esos recursos. Lo que debe quedar claro es que este tipo de medidas no será la “tabla salvadora” a las afugias fiscales que afronta el país, debiéndose avanzar en los frentes estructurales tributarios, laborales y pensionales, so-pena de arriesgar Colombia la degradación de un peldaño en nuestra calificación crediticia en horizontes de doce meses,

dejándonos en el “simple Grado de Inversión” (plegándose Moody’s, y eventualmente Fitch, a lo actuado por S&P en 2017).