MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Cabía anticipar que, a lo largo del 2022-2023, el fondeo bancario representaría un gran desafío para los bancos a nivel global por cuenta del resurgimiento inflacionario y la concomitante alza en las tasas de interés de los bancos centrales. Y, sin embargo, era difícil anticipar que esa tensión financiera se manifestaría a través de “corridas bancarias” en California, donde una significativa porción de sus bancos regionales han entrado en problemas (incluyendo el SVB con posición 17 en tamaño a nivel nacional).

Esto ha conllevado una migración de depósitos regionales hacia bancos más grandes con presencia nacional, evitando riesgos de quiebra. Y, en paralelo, la Fed ha habilitado una serie de líneas crediticias de apoyo a bancos que, teniendo solidez de capital, estén enfrentando problemas de fondeo vía el Bank Term Funding Program (Btfp).

Desarrollos recientes indican que los riesgos de “contagio” se han contenido gracias a dichas facilidades y al haber puesto en venta los bancos emproblemados. De contera, la Fed ha encontrado que los riesgos de un “credit crunch” no lucen sistémicos y que, en el corto plazo, dicha tensión financiera le estará ayudando a contener una inflación que ahora parecería poderse reducir 8% en 2022 hacia 4% al cierre de 2023.

Sin embargo, existen importantes tareas financieras hacia el mediano plazo. La primera consiste en revisar la forma en que se venían haciendo las llamadas “pruebas de tensión financiera”, pues de haberlas conducido como correspondía, seguramente se habría anticipado el problema de esos bancos regionales. La segunda tarea sobre la que existe consenso es la de exigir más capital y colchones de liquidez a esos bancos en el umbral de capital total entre los US$200.000 millones y US$300.000 millones, a los cuales la Administración Trump les había dado un alivio, respecto de lo pensado en la Ley Dodd-Frank (2010).

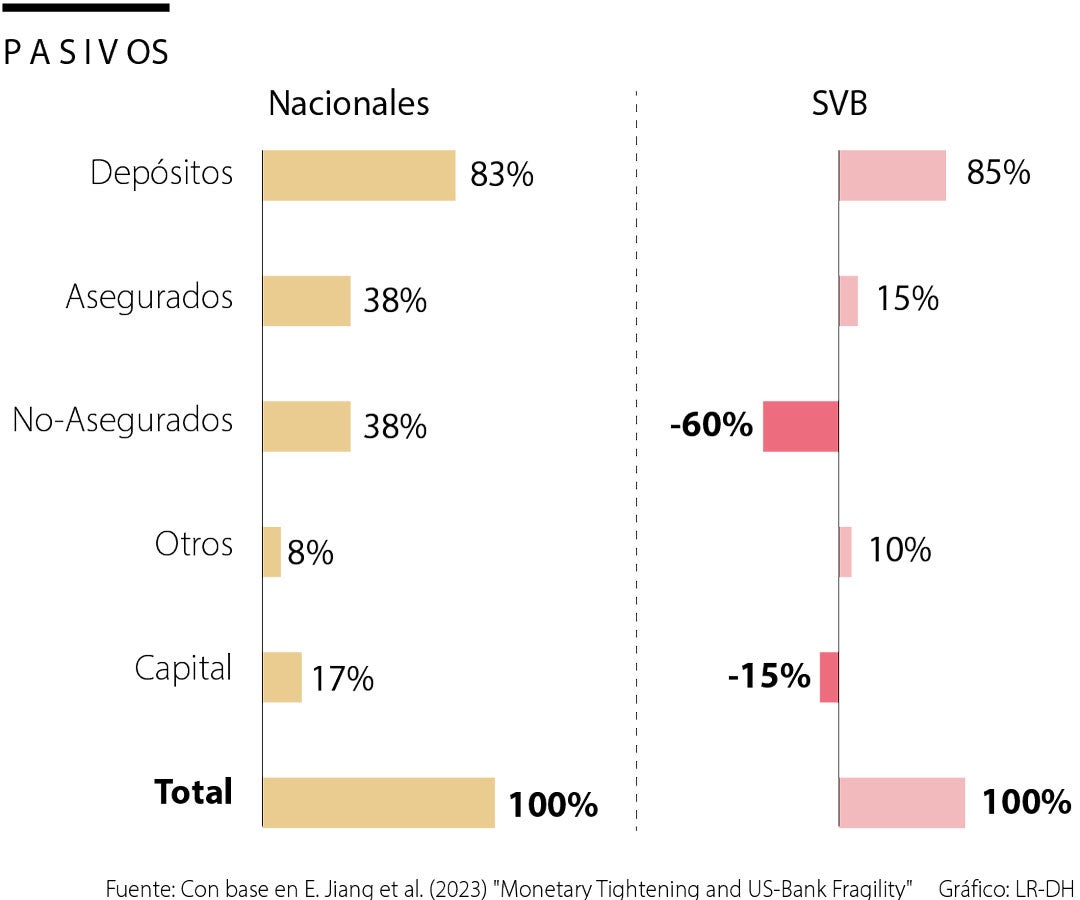

Y la tercera área que debe investigarse con mayor profundidad es la relacionada con el papel que venía cumpliendo el sistema de aseguramiento bancario oficial, cuyo eje central ha sido, ya por décadas, el Fdic. Esta entidad pública administra los recursos de aseguramiento hasta por US$250.000 por deposito individual, cobrando tasas en el rango 0,05% a 0,32% del valor depositado (ver Clavijo y Vera, 2023 “Banca Central...” Editorial Tirant). Lo curioso es que en los casos de los bancos regionales quebrados se encontró que cerca de un 60% de sus depósitos no estaban asegurados, cifra significativamente inferior a 38% que no estaba asegurado a nivel nacional (ver cuadro adjunto).

Ahora bien, la decisión de si debe simplemente elevarse el monto del aseguramiento, digamos, hasta cubrir los US$2 millones por deposito, no es nada obvia. Primero, está el problema de “riesgo moral”, el cual indica que el público también debe ayudar a la Fed a monitorear la calidad bancaria a través de su cuidadosa escogencia sobre donde depositar sus recursos.

Y, segundo, resulta que el sector privado ya viene cumpliendo una importante tarea de mercadear aseguramiento para cifras superiores a las cubiertas por el Fdic. En efecto, a través del mecanismo de “depósitos recíprocos” (incluyendo sistemas de swaps) entidades como IntraFi y R&T-DS ya atienden a unos 3.500 bancos privados que ofrecen servicios de aseguramiento con coberturas hasta por los US$125 millones por depósito. Pero tomar ese tipo de seguro implica que el depositante está dispuesto a pagar una sobre-tasa respecto de la cobrada por el Fdic. Y muchos lo vienen haciendo, aunque se estima que la penetración de este mercado no va más allá de 10% de los depósitos bancarios existentes, a pesar de que este mercado existe desde hace dos décadas.

Esta solución de mercado indica que no necesariamente se requiere una intervención del Fdic para continuar fortaleciendo la banca regional, sino que las medidas prudenciales de capital y liquidez (arriba mencionadas), en combinación con esta opción de aseguramiento privado, podría ser una buena solución, al tiempo que se deja claro que el público debe ayudar a cuidar sus recursos.

Se ha mencionado que la banca regional juega un papel importante en la inclusión financiera por el lado activo del balance, en el caso de los Estados Unidos, y así es. Se sabe que, por el lado pasivo, los bancos regionales representan 30% del mercado, pero que, por el lado activo, aportan casi 38% de los créditos, luego el problema de “credit crunch” afectaría más fuertemente a las Pymes regionales, lo cual luce indeseable (ver E. Jiang et al. (2023) “Monetary Tightening...”).

Pero esto no implica que la penetración bancaria regional deba asegurarse ni con medidas regulatorias blandas, como las existentes, ni necesariamente con un sistema de aseguramiento público cruzado, donde los bancos nacionales estarían cubriendo el costo tarifario de elevar el umbral del aseguramiento existente.

Cabe recordar que parte del problema de fondeo regional es que se había concentrado en Fondos de Capital Privado que, al retirarse en cabeza de tan solo cinco entidades, generaron el problema de quiebras. Esto indica que no se trataba de un problema de aseguramiento de los hogares, sino de las firmas. Y estas firmas son precisamente las que mejor pueden discernir las ventajas de los servicios ofrecidos por sistemas de aseguramiento privado, como los aquí explicados.