MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La inversión productiva (Fbkf) de Colombia ha venido cayendo a ritmos de -6% anual en los últimos 18 meses (hasta junio-2024) y la relación Inversión/PIB se ha ubicado solo en 16% vs. 23% en la década pasada. Estos hechos recomiendan analizar “los fundamentales” de la economía colombiana.

La Administración Petro ha fracasado en su entendimiento del desafío macroeconómico, consistente en haber hecho tránsito ordenado de insostenibles impulsos a la demanda agregada hacia profundización de la inversión productiva durante 2023-2024. Esta se ha limitado a profundizar subsidios generalizados (incluyendo Acpm, tarifas energéticas y peajes), desincentivando la inversión extranjera directa, desaprovechando los TLC y han mencionado sus ministros que su agenda consistía en “la compresión del PIB-real” para apoyar insulsa transición energética. Pero bien se sabe que una ordenada transición energética, en realidad, requiere continuar con “el pipe-line” de proyectos de gas, petróleo y minerales, al tiempo que se abre espacio a energías renovables.

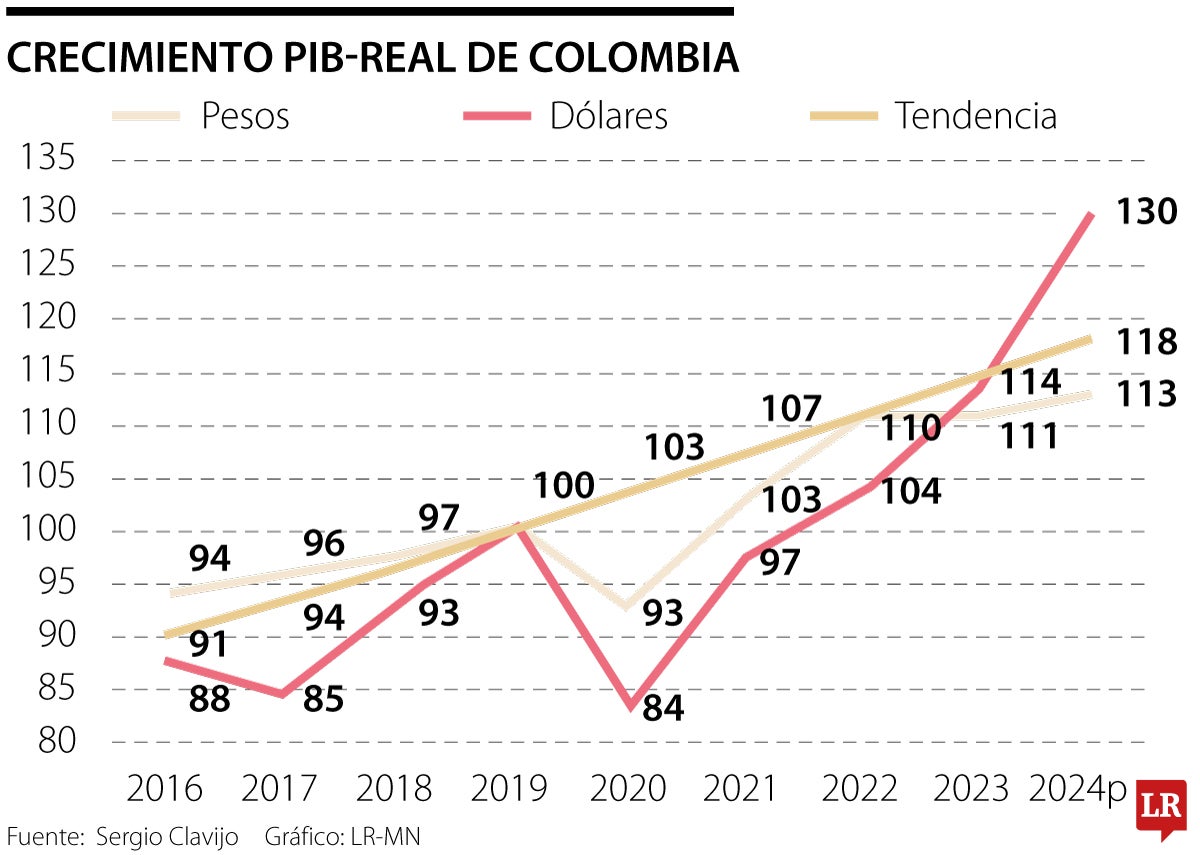

Y, durante 2021-2022, resultó cierta la afirmación del Banco de la República de que la resiliencia del PIB-real, creciendo a tasas promedias de 9% anual, nos dejaba con niveles de valor agregado equiparables a la tendencia que traía nuestra economía en prepandemia de 2018-2019. No obstante, esta afirmación ha dejado de ser cierta para 2023-2024 (ver gráfico adjunto).

Y, aun si se hubiera mantenido dicho “consuelo de niveles”, es preocupante constatar que la tendencia de crecimiento del PIB-real de Colombia ha venido languideciendo: el crecimiento quinquenal ha venido cayendo de 4,7% anual al corte de 2015, hacia 2,4% anual al corte de 2019 (por efectos del fin del super-ciclo de commodities). Este se elevó marginalmente a 3,4% anual al corte de 2022, pero finalmente está cayendo a 2,7% anual al corte del 2024 (suponiendo crecimiento de 1,8% en 2024).

Nótese entonces cómo la línea de tendencia del nivel del valor agregado histórico, creciendo a 3,4% anual durante 2010-2024, coincidía con el valor observado del PIB-real tanto en 2019 como en 2022. No obstante, ya en los años 2023-2024 se observa que el nivel del PIB-real se ubica unos 5 puntos reales (113 vs. 118) por debajo del valor que arrojaría la tendencia de largo plazo.

Esta pérdida de dinamismo del crecimiento potencial es muy volátil cuando los análisis se hacen en dólares. A este respecto cabe recordar cómo, durante los años 2010-2014, el auge de commodities le daba la falsa sensación a la Administración Santos de que Colombia estaba (por fin) superando su letargo y que se sabrían aprovechar los TLC, a pesar de que “la enfermedad holandesa” del momento hacia evidente que enfrentábamos una acelerada desindustrialización (ver Clavijo, et al. 2013 “Desindustrializacion in Colombia”, https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2362369).

En el mismo gráfico se observa que, durante 2015-2019, el PIB-real en dólares registró caídas hasta de 15% por cuenta de la acelerada devaluación peso-dólar, la cual acumuló pérdidas hasta de 50% real contra nuestros 20 principales socios comerciales. Y no se observó ninguna “elasticidad exportadora” a nivel de bienes diferentes a los commodities. A pesar de que los TLC vigentes cubren 75% de nuestra canasta, desde hace una década, se tiene un estancamiento en el valor de exportaciones no-tradicionales a nivel de los US$18.000 millones (representando solo 5% del nuestro PIB).

Al comparar los niveles del PIB-real en dólares se tiene que, tras los años de mayor crecimiento de 2021-2022, este también mantenía unos 2 puntos por debajo de la tendencia histórica (en pesos) debido a la marcada devaluación peso-dólar del momento. Pero hemos visto una sorpresiva apreciación a lo largo de 2023-2024. A inicios de 2023, la TRM bordeaba los $5.000 por dólar (implicando devaluación promedia de 20% durante el primer trimestre). Pero posteriormente dicha cotización bajó a $4.000, promediando entonces una devaluación de solo 2% frente al pronóstico inicial que tenía el mercado, cercano a 6%.

Durante el primer semestre de 2024, la TRM también nos ha sorprendido con una cotización promediado solo $3.900. Este guarismo ha implicado una apreciación de 14% anual promedio, la cual estará afectando las exportaciones no-tradicionales. Estas se han venido contrayendo a ritmos de 9% anual (en dólares) durante este primer semestre.

Esta tendencia de apreciación peso-dólar resulta algo incomprensible al tenerse en mente la desaceleración de PIB-real potencial (antes comentado) y la persistencia de elevados déficits gemelos externo y fiscal. Si bien el externo corrigió a la baja, pasando de 6,2% del PIB en 2022 hacia 2,7% del PIB en 2023, esta corrección obedeció a un desplome de las importaciones y no a un revitalización de las exportaciones. Y el fiscal se estaría elevando hacia 5,3% del PIB en 2024 vs. 4,3% de 2023.

Luego la sorpresiva apreciación de la TRM en 2023-2024 obedece más a un rally de monedas emergentes por mercados financieros que a nuestros fundamentales. Por ejemplo, el real-dólar del Brasil ha vuelto a escalar hacia los 5,5 (devaluación de 12% anual), en respuesta a su maltrecha situación macro-fiscal y no debería sorprendernos que pronto ocurran correctivos similares en el peso-dólar de Colombia.