MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Estamos prontos a celebrar 100 años del nacimiento de la política monetaria moderna, inaugurada por las pesquisas de Milton Friedman y Anna Schwartz, cuando empezaron a preguntarse por el errado manejo monetario durante la Gran Depresión (1929-1937). Pero, curiosamente, las primeras investigaciones para descubrir tales anomalías no se enfocaban ni sobre el dinero ni sobre el apalancamiento del sector financiero, sino sobre “el ciclo de los negocios”.

Ese enfoque estuvo liderado por Mitchell (profesor de U. Columbia) y Burns (su destacado alumno) durante los años 1928-1933, mientras Friedman cursaba su pregrado en U. Rutgers. No obstante, el enfoque de “ciclos de negocios” era principalmente cuantitativo y pronto se develaron sus limitaciones al carecer de una teoría que atara sector real con el monetario (aunque dicho enfoque empírico resultó en la genial creación del NBER en 1935)

El marco Keynesiano (IS-LM) aportaba mucho en esa conexión sector real-monetario, pero encontraba dificultades en su “función consumo-hogares” a la hora de combinar políticas contra cíclicas fiscales y monetarias. En esto coincidieron Keynes y Friedman, más de lo que la historia-económica ha reconocido (ver Jennifer Burns, 2023 “M. Friedman: The Last Conservative”).

Friedman tuvo la genial idea, apoyado en la teoría de ciclos, de postular su hipótesis de “ingreso-permanente”. Este ajuste a la “función estática de consumo”, imaginada por Keynes, mejoraría sustantivamente el entendimiento de los equilibrios macroeconómicos, al distinguir el corto plazo del mediano plazo. Y, esto último, definiría el debate sobre posibles excesos de intervencionismo Estatal.

Esta sería la cuna del histórico debate entre intervencionismo Keynesiano y equilibrio de mercados de mediano plazo del llamado monetarismo.

El grueso de los investigadores llegaría a la conclusión de que, efectivamente, en el manejo monetario radicaron las fuentes de la prolongada estanflación de 1929-1937. Pero esto solo empezó a ganar consenso por allá en 1950-1965, tras concretarse la publicación de la magna obra Friedman-Schwartz sobre la historia monetaria de los Estados Unidos.

La idea pionera de esta gran obra provenía de Anna (Suma Cum Laude de Harvard) quien había realizado un estudio similar para Gran Bretaña en 1941. Milton y Anna se encontraron en U. Chicago y, durante 1935-1950, formaron un equipo en el que Schwartz aportaba los detalles del manejo monetario y la medición de su impacto, mientras Friedman estructuraba la teoría monetaria de los precios (siguiendo a Marshall-Knight-Simon) y ponía como piedra angular macroeconómica la teoría cuantitativa del dinero.

También, gracias a la difusión de esa obra, el monetarismo demostraría la imposibilidad de explotar el “trade-off” entre inflación y desempleo. Los eventos de 1970-1974 y 1979-1988 comprobaron que esa “curva de Phillips” terminaba empinándose hacia mayores niveles inflacionarios y que la única forma de controlar tal espiral inflacionaria era enfriando la demanda agregada vía restricciones monetarias.

Sin embargo, no estaba nada claro (en ese momento) si ello debía ocurrir controlando directamente las diversas definiciones de dinero, mediante mayores requerimientos de encajes, poniendo “corses-crediticios” o fijando tasas de interés más elevadas. Aun a la altura de los años 1980, el seguimiento de estas variables dejaba mucho que desear, tanto en frecuencia de tiempo como en calidad de los datos (incluyendo a los Estados Unidos).

La paradoja es que Friedman mismo no terminó de comprender bien el instrumental mas eficaz en el manejo monetario y durante todos esos años increpaba a la FED por no estar siguiendo corredores monetarios que aseguraran, según él, la reducción de la inflación. Su inicial admiración por Burns (bajo Nixon) pronto se desvaneció al virar este último hacia controles de precios y descuidar los corredores monetarios (según Friedman). Inclusive bajo Volcker (con quien tuvo cercanía, pero no empatía),

Friedman se mostraba escéptico sobre la efectividad de combinar señales monetarias restrictivas por la vía cuantitativa y complementándolas con las de tasas de interés, tanto en T-Bills (de corto plazo) como en Treasuries (mediano plazo).

En parte, aquí se reflejaba el resquemor que tenía Friedman sobre excesiva autonomía de la Fed (tras sus errores en la Gran Depresión) y buscaba aliados en el Tesoro que complementaran políticas contra cíclicas por la vía fiscal. Durante 1946-1951, la Fed fue recuperando su autonomía. En este sentido, se tiene la paradoja de un contundente triunfo conceptual por parte de Friedman al resaltar la importancia del dinero en el manejo de los ciclos económicos, pero manteniendo Milton una anquilosada visión monetaria. En particular, él se mostraba displicente frente a las “innovaciones financieras” y la forma en que estas terminaban eludiendo los controles de los encajes o la fijación de los tipos de cambio.

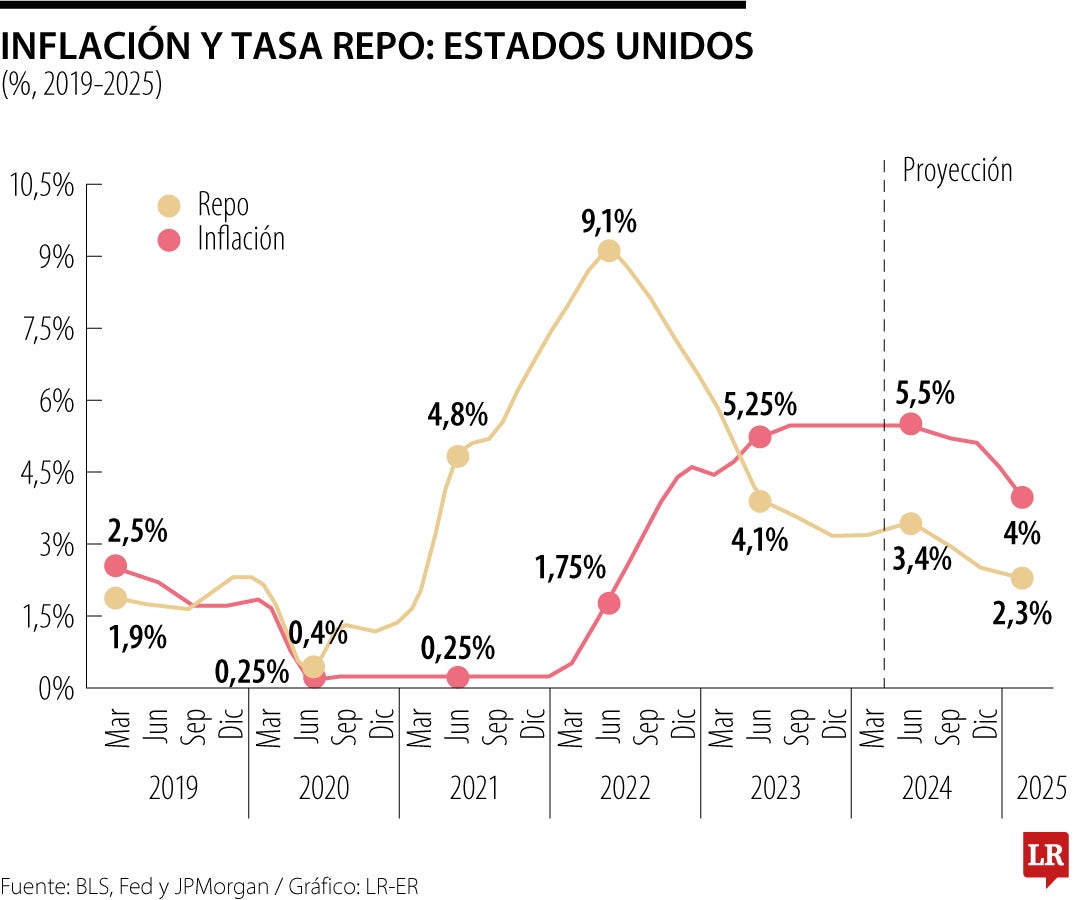

Fue James Tobin (profesor de U.Yale y director del CEA bajo JFK) quien indujo el viraje en el instrumental monetario al dimensionar el impacto de dichas innovaciones financieras. Su buen entendimiento de motivaciones para demandar dinero (transaccional, especulativo y precautelativo), le permitió a Tobin general modelos de portafolio financiero y su relación con el mercado de capitales (dejándonos el útil concepto de Q-Tobin sobre valoración empresarial). Aquí radicó el posterior nacimiento de la “estrategia de inflación objetivo” y el éxito de la dominancia actual de señales vía tasas de interés (ver gráfico adjunto).