MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La junta directiva llega a la reunión de marzo con las presiones, gremios y goberno para reducir el costo del dinero y dinamizar la economía.

La junta directiva llega a la reunión de marzo con las presiones de la academia, gremios y gobierno para reducir el costo del dinero

Este viernes 22 de marzo se realizará una nueva reunión de la Junta Directiva del Banco de la República, en donde se tomará una nueva decisión de política monetaria. Para esta nueva reunión, la Junta Directiva recibe nuevas presiones de llamados del Gobierno Nacional y gremios productivos, como la Andi o Fenalco, así como otros sectores tales como la academia, para bajar la tasa de interés desde el actual 12,75%.

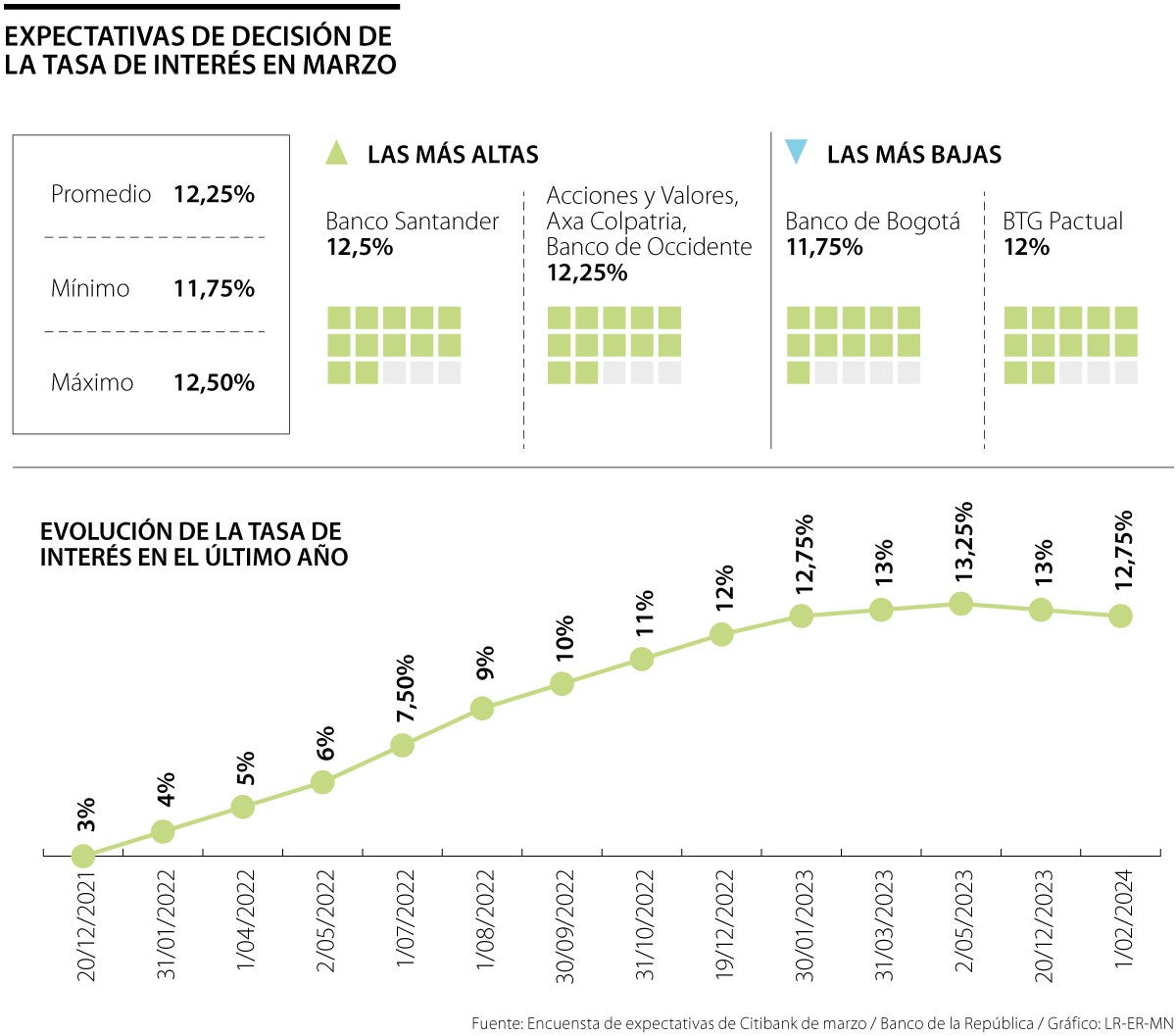

Según la encuesta de expectativas de analistas de mercado de Citibank, los expertos prevén un recorte de tasas hasta 12,25%, como media. Mientas tanto, la expectativa mínima es de 11,75% y la máxima, de 12,5%.

Entre las expectativas más altas están Banco de Santander, con 12,50% y otras firmas como Acciones y Valores y Banco de Occidente, con 12,25%. Mientras tanto, entre las más bajas están BTG Pactual con 12% y Banco de Bogotá con 11,75%.

Con la caída de la inflación a 7,74% en febrero, los analistas del mercado aseguran que el Emisor tiene espacio de hasta 75 puntos básicos para reducir la tasa de interés en la próxima decisión. No obstante, pidieron cautela frente a decisiones sobre los 100 puntos, un recorte del que, hasta ahora, solo se ha visto a favor a Ricardo Bonilla, ministro de Hacienda.

“Aunque el Emisor ha mantenido una postura cautelosa en su ciclo de recortes de tasa de interés, las recientes declaraciones de algunos codirectores de la Junta del Banco de la República abrieron la puerta a acelerar el ritmo de recortes”, aseguró Juan David Robayo, economista senior de Itaú Colombia, para quien el recorte será hasta de 50 puntos.

Los analistas consultados por LR coinciden en que sí están dadas las condiciones para un recorte de tasas más agresivo que los registrados previamente por el banco central.

Julio Romero, economista jefe de Investigaciones Económicas de Corficolombiana, aseguró que “el estancamiento de la economía, la desaceleración de la inflación y el ajuste del déficit de cuenta corriente dan espacio para un recorte de tasas más agresivo que el de la decisión de enero (-25 pbs)”.

No obstante, el analista resaltó que “el hecho de que la inflación siga muy por encima de la meta y las expectativas de inflación a un año sigan desancladas limita la posibilidad de un recorte mayor a 50 o 75 puntos básicos, pues puede afectar la credibilidad en el cumplimiento de la meta”.

Por otro lado, Germán Machado, docente de la Universidad de los Andes, explicó que una tasa de 12,75% es casi 500 puntos más alta que la inflación, lo cual indica que es una tasa muy contractiva.

Julián Roa Rozo, analista en Econometría, mencionó que una reducción de 100 puntos básicos, como la sugirió el titular de Hacienda, es arriesgada y es poco probable que el Banco de la República tome esta decisión. “Una parte importante de la desinflación ha sido jalonada por una revaluación del peso, pasando de niveles cercanos a los $5.000 hacia niveles cercanos a $3.900”, explicó.

Roa aseguró que si se baja muy rápido la tasa, aún cuando no lo hace la Fed, “la tasa de cambio podría devaluarse y afectar convergencia de la inflación a la meta”. Desde Econometría esperan un recorte de 50 puntos básicos.

Luis Fernando Mejía, director del centro de pensamiento señaló que la cifra original de 1,77% se ve afectada por el menor número de días en febrero

El presidente de la Andi, Bruce Mac Master, señaló que estas medidas traerán fuerte afectaciones a las empresas

En su más reciente reporte del Índice de Seguimiento a la Economía se publicó el dato comparando el crecimiento entre febrero de 2024 y de 2025