MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Así es Oslo, el proyecto que Ecopetrol rechazó pese a que aumentaría su producción

La Junta Directiva de la compañía rechazó el proyecto a principios de agosto. Calificadoras habían dado visto bueno al proyecto

A principios de este mes, se conoció que la Junta Directiva de Ecopetrol rechazó adquirir la participación sobre los activos de la sociedad CrownRock de propiedad de Occidental Petroleum, OXY.

Una decisión, según la compañía, que se tomó "luego de surtir el análisis y evaluación por parte de los órganos de administración de la Compañía". La estatal había anunciado que venía adelantando conversaciones para realizar esta compra.

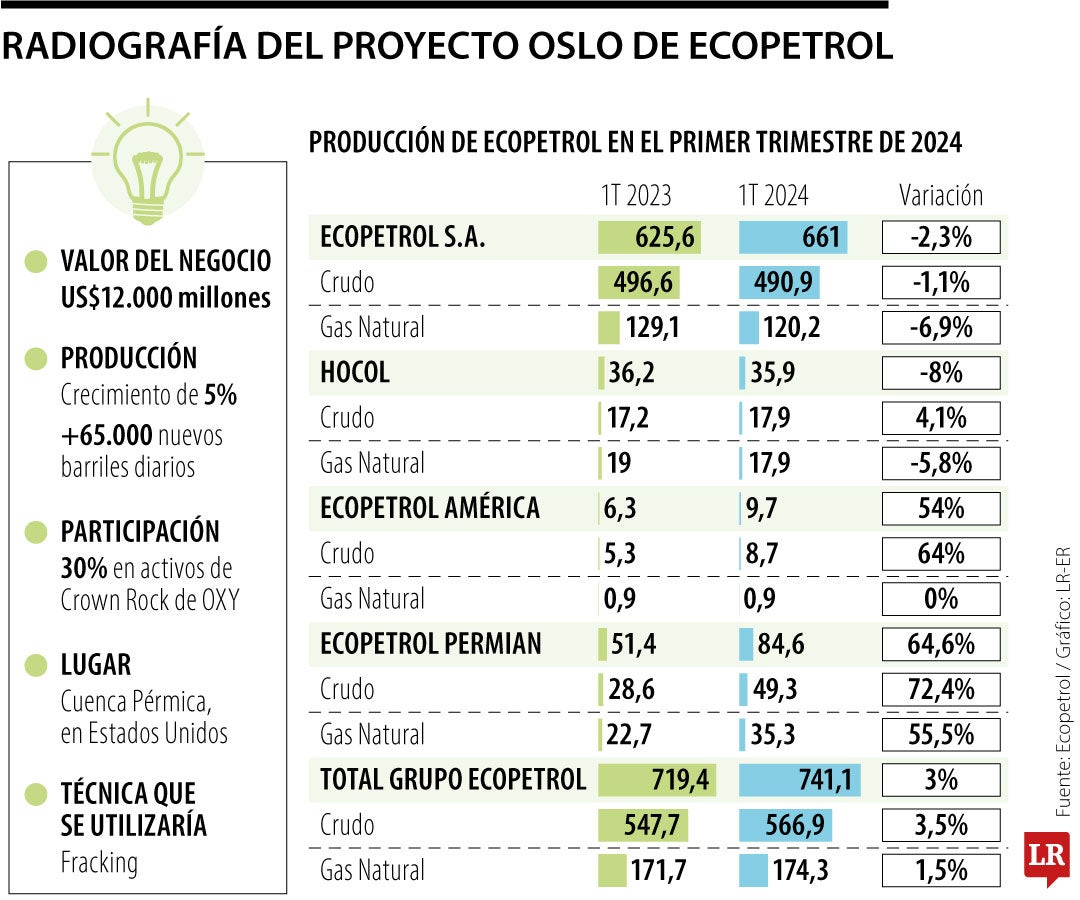

Juan Carlos Echeverry, expresidente de la compañía, dijo que se trataba de un proyecto Oslo, y consiste en la evaluación de derecho que tiene la compañía de adquirir esta participación de CrownRock, que tendría un valor de US$12.000 millones, en precios de 10 de diciembre de 2023.

Echeverry también comentó que para materializar Oslo ya se habían surtido todas las instancias previas, toda vez que significaba un negocio de gran tamaño y ya contaba con el visto bueno al interno de la compañía. Solamente faltaba la aprobación del presidente Gustavo Petro.

Según un documento interno, la transacción le habría permitido a Ecopetrolincrementar su producción total en 5% para 2025, lo que representaría alrededor de 65.000 barriles diarios adicionales. Del mismo modo, también habrían subido las reservas recuperables.

Tomás González, director del Cree, aseguró que, esta decisión fue “inconveniente”, toda vez que debilita a Ecopetrol por renunciar a un aumento en su producción; así como también sacrifica ingresos claves sin lograr ganancias ambientales reales. Para el experto, también debilita el gobierno corporativo, por la permeabilidad de las ideologías política del presidente.

Dada la magnitud del negocio, algunas calificadoras de riesgo como Moody's o Fitch Ratings, así como centros de investigaciones, como Citi Research, habían asegurado que la adquisición sería beneficiosa para Ecopetrol.

Para la calificadora Moody's, el movimiento habría sido "estratégicamente positivo desde el punto de vista operativo", pero el acuerdo habría obligado a emitir nueva deuda para financiarlo.

“Un escenario en el que Ecopetrol financie totalmente dicha adquisición a través de deuda debilitaría sus métricas crediticias, pero la magnitud del impacto sería menor. Eso dependería de la valoración final y de la estructura de capital”, dijo Moody´s.

Según la firma calificadora, una operación financiada 100% aumentaría la deuda en su Ebitda, aproximadamente 2,4 veces, al final de 2024. Además, aumentaría el gasto por concepto de intereses.

Pero, habría una ventaja comercial, pues se compensaría parcialmenteel deterioro de las métricas crediticias de Ecopetrol, y mejoraría considerablemente el negocio de Ecopetrol por la producción adicional y el incremento en las reservas probadas.

La firma Citi Research dijo por su parte que la posible compra había beneficiado a Ecopetrol, entre varias razones, por beneficiar su proceso de internacionalización.

Para los investigadores, la compra sería "una opción interesante" porque también habría enviado un mensaje implícito sobre el gobierno corporativo de la compañía "en un entorno en el que aumentan las preocupaciones por la politización".

El rechazo de la compra de CrownRock por parte de Ecopetrol está relacionado a la actividad que realiza la empresa con sede en Estados Unidos: fracking. Una técnica que el Gobierno ha rechazado, pese a los intentos de la administración de Iván Duque de adelantar estudios al respecto.

Esta compañía tiene presencia en el negocio del fracking en ese país, donde la estatal colombiana también tiene participación importante. De hecho, fue el fracking el que lideró el crecimiento de 3% de la producción de barriles de petróleo de la cuenca Pérmica, un lejano campo petrolero fronterizo entre Texas y Nuevo México en Estados Unidos, donde se utiliza esta técnica.

“La compra de la participación de CrownRock aumentaría la producción de Ecopetrol en la Cuenca Pérmica alrededor de 15% - 20% de su Ebitda, frente a 10% actual. Esperamos que los activos empiecen a generar flujo de caja a los precios actuales de las materias primas, pero seguirían aportando flujo de caja a precios más bajos”, estimó Moody´s en su momento.

Recordó que las iniciativas APP suscritas en la Ani tanto de cuarta como de quinta generación tienen pactado un aporte proveniente del Estado

En un informe del Banco de la República resaltaron la importancia de políticas públicas para poder disminuir el impacto de esta situación

Sarabia también hizo un llamado a la comunidad internacional a mantener su respaldo, en especial en zonas como Catatumbo, Nariño