MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

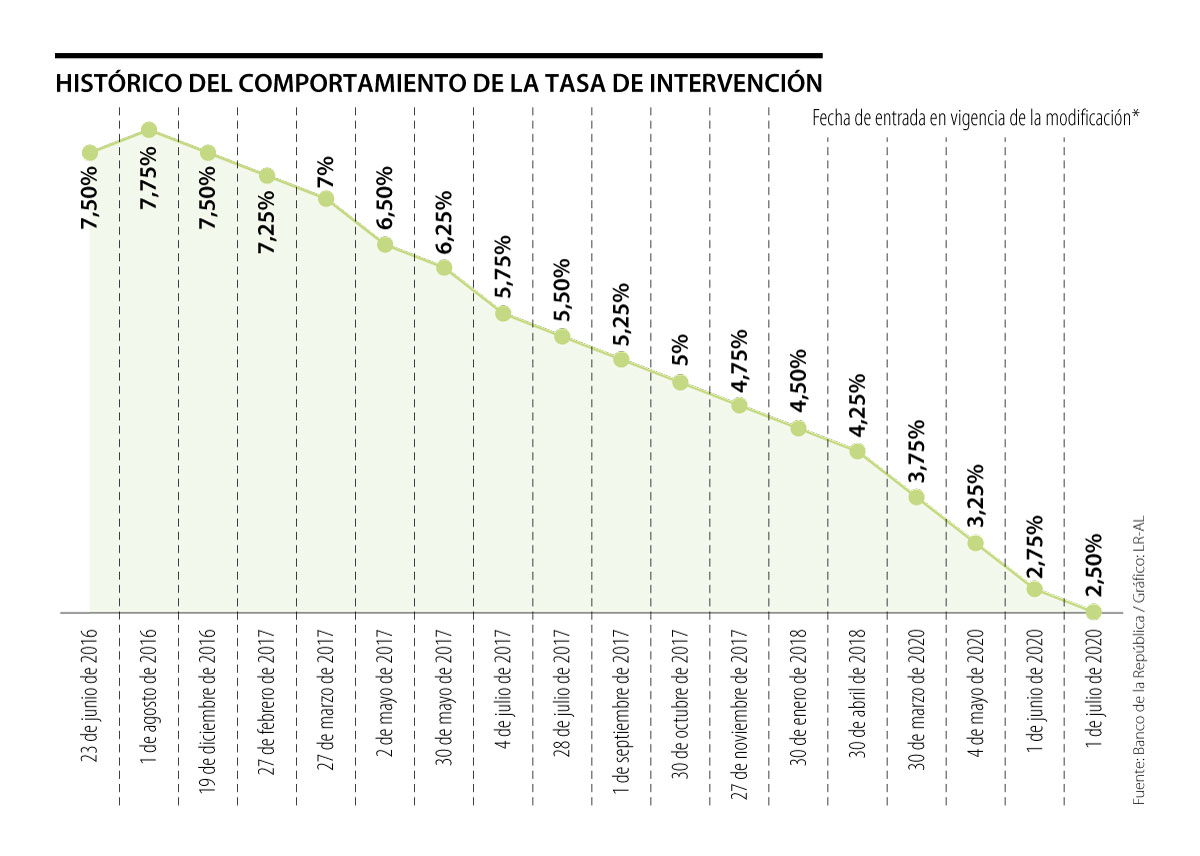

El Emisor, en su reunión de ayer de Junta Directiva, determinó que los tipos de referencia ahora se ubican en nivel de 2,50%

La mayoría de los analistas esperaban que por la crisis que trajo la pandemia el Banco de la República volviera a reducir su tasa de intervención, de hecho las apuestas estaban entre una disminución entre 25 y 50 puntos básicos (pb).

Y así fue, ayer, en la sexta reunión de la Junta Directiva del año, cinco de sus miembros votaron a favor de esa reducción de 25 puntos básicos, por lo cual pasó de 2,75% a 2,50%. Pero más allá de eso, el gerente del Emisor, Juan José Echavarría, destacó que parte de las acciones de la entidad en medio de la coyuntura del covid-19 ha sido esta, a tal punto que en lo corrido del año, la tasa bajó 175 pb.

“La mayoría estaba esperando una reducción y así lo hicimos, cambiamos el ritmo porque hemos reducido, tenemos la tasa nominal más baja desde 1991 cuando se creó el banco central independiente, y veremos qué continúa.

Como decía mi antecesor, José Darío Uribe, seguir con la disminución es algo que solo se verá en cada Junta, la incertidumbre es enorme, y en algún momento habrá que parar, pero luego veremos cuándo, eso lo dirá el ritmo de la economía”, dijo Echavarría.

En el informe técnico del Banco señalaron que, esa nueva caída en la tasa de intervención, está principalmente justificada en que la inflación en mayo se ubicó en 2,85%, el promedio de los indicadores de inflación básica en 2,44% y las expectativas de inflación continuaron reduciéndose y se sitúan por debajo de 3%. “Como reflejo de una demanda agregada débil, del deterioro del empleo y de la presencia de excesos de capacidad productiva”, explicaron los analistas del Emisor.

Como segundo punto, la Junta agregó que era viable esta decisión luego de notar que las condiciones de los mercados financieros han mejorado respecto al comienzo de la crisis, pero persiste una gran incertidumbre en el contexto macroeconómico global.

Impacto en el mercado

En marzo, el Banrep intervino por primera vez en el año sus tasas; en esos días Echavarría dijo que esperaba un proceso con el que reflejara esa disminución de los tipos de referencia en el sector financiero.

Desde ese entonces en efecto, esa transmisión ha sido lenta, Corficolombiana estimaba que necesitaría como mínimo tres meses, y Fedesarrollo, por su lado, apuntaba a nueve meses, y dentro del Emisor han explicado que incluso puede ser hasta más de un año. Pero ayer, el Gerente del Banco destacó que ya se está notando esa transmisión de la política monetaria en el sistema financiero.

De hecho, el funcionario dijo que la importancia de este efecto se notará aún más, porque con esta baja de tasas “se reducen los costos del dinero para la gente, disminuye las deudas, facilita las transacciones, tienen menor costo, y en el mediano plazo eso tendrá efecto sobre el crecimiento y la inflación. Las tasas de interés son el instrumento para intervenir la economía, y funciona”.

Pero algunos economistas, sostienen que precisamente, aunque haya buena voluntad del Emisor de bajar tasas, debe haber más contribución de los bancos para que esto le pegue positivamente al bolsillo de las personas que tienen algunos créditos.

Por ejemplo, el economista, Jorge Iván González, dijo que “todos hemos visto que la disminución de las tasas en el sector financiero ha sido lenta, el Banco de la República debería insistir mucho más en eso; no entiendo por qué el Banrep no los obliga (a los bancos), a bajar las tasas, esto a la larga va a perjudicar esas mismas entidades financieras, porque la gente no les podrá pagar”. Sin embargo, Echavarría dijo que “no se puede obligar a los bancos”.

Guillermo Herrera, presidente de Camacol, aseguró que el problema radica en una falta de planeación financiera por parte del Gobierno

Un informe del Dane asegura que entre enero y octubre hubo 371.777 nacimientos, 14,4% menos que en el mismo periodo de 2023

Así como lo dijo ayer el presidente Gustavo Petro, la cartera dijo que la falta de recursos de la Ley de Financiamiento obligó la medida