MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

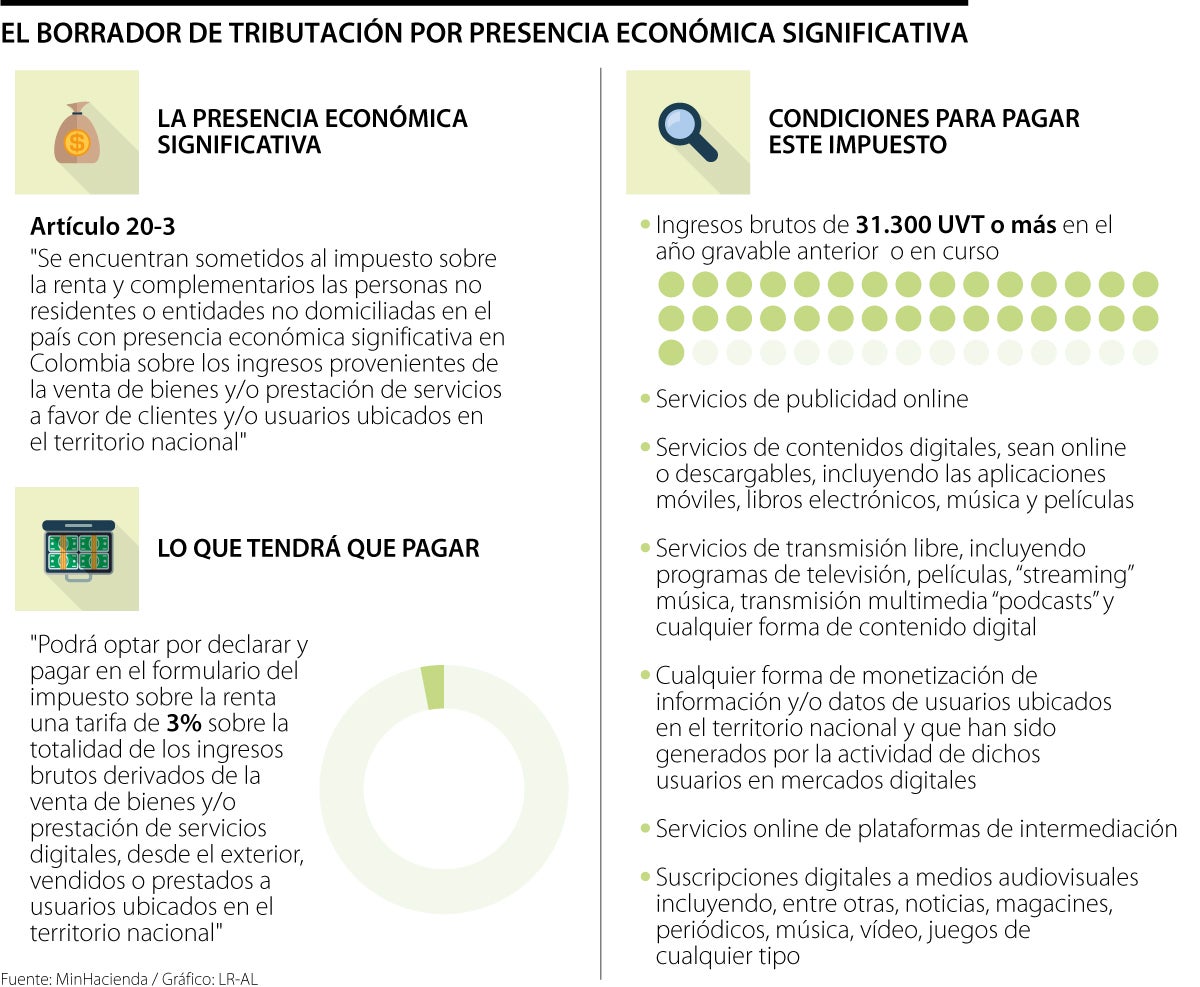

En un borrador de decreto para comentarios, el Ministerio de Hacienda propone un impuesto de 3% sobre los ingresos brutos para ventas mayores a 31.300 UVT

El Ministerio de Hacienda, encabezado por Ricardo Bonilla, publicó un borrador de decreto para comentarios sobre nuevas condiciones para que las plataformas digitales multinacionales paguen impuestos de 3% sobre los ingresos brutos en Colombia a partir del próximo año.

En la reforma tributaria aprobada en 2022, se incluyó una medida que propone ajustes en la Ley 2277 de 2022 para la economía digital. La figura del borrador del Decreto se titula ‘Presencia económica significativa’.

“En la reforma tributaria del año pasado se incluyó un artículo que trató de implementar está iniciativa y este decreto lo que trata es de reglamentarlo. De manera que servicios digitales, además de Spotify, Amazon o Netflix, tales como servicios financieros, de seguros, de software paguen impuestos sobre sus utilidades”, resaltó Oliver Pardo, director del Observatorio Fiscal de la Universidad Javeriana.

El borrador del Decreto indica que “las personas no residentes o entidades no domiciliadas en el país con presencia económica significativa en Colombia sobre los ingresos provenientes de la venta de bienes o prestación de servicios a favor de clientes” son quienes quedarían sometidos al impuesto sobre la renta y complementarios.

La presencia económica significativa (PES) radica en que, durante el año gravable anterior o en curso, la empresa genere ingresos brutos por 31.300 UVT, lo que en 2023 equivale a $1.327 millones o más. Los casos en los que se aplicaría el impuesto radican las actividades económicas de servicios digitales como publicidad, contenidos (incluye apps), streaming de contenidos musicales, podcast y películas.

Además, se incluirían las formas de monetización a partir de datos de usuarios colombianos, como los servicios en línea de plataformas de intermediación y las suscripciones digitales a medios, noticias, música, video o juegos. Dado el concepto, plataformas como Netflix, Spotify, Amazon Prime Video, HBO Max, entre otras, entrarían a pagar este tipo de impuesto.

Según explica el tributarista Iván Felipe Aguirre, “entrarían todas las plataformas de streaming. La PES hace referencia a un número importante de usuarios en el territorio nacional. Así que también entrarían otras plataformas como YouTube, redes sociales, etc. hasta un antivirus que la gente compra para su computador entra en la definición”.

Aguirre recordó que estas compañías ya pagan un IVA de 19%, pero “el problema siempre ha sido el impuesto de renta”.

Se aplicará, entonces, una tarifa de 3% sobre la totalidad de los ingresos brutos. Además, se va a establecer un mecanismo de recaudo anticipado que es distinto a la retención de la fuente.

Pardo aseguró que esta problemática es global. “Hay muchas empresas que prestan servicios digitales a las cuales no es factible asociarlas a una planta física en el planeta”, comentó.

“Por ejemplo, empresas como ChatGPT fácilmente pueden decir que están localizadas en un lugar del mundo en donde el impuesto de renta es bajo”.

Estas entidades prestan servicios digitales sobre los cuales se pueden cobrar impuestos como el IVA, como sucede en Colombia, pero las utilidades a veces no son gravadas o lo son con un margen bajo, según explicó Pardo.

Es por esta razón que hay una iniciativa de la Organización para la Cooperación y el Desarrollo Económicos (Ocde) desde 2021 respecto a que la declaración de renta ya no esté asociada a una planta física sino a la PES, como lo propone este borrador.

Según indicó el tributarista Iván Felipe Aguirre, es difícil determinar cuánto es la renta que cada servicio genera, en la medida en que la mayoría de sus costos y gastos también son del exterior. “Si Netflix cuesta $30.000 mensuales en realidad es bastante difícil saber cuál es su utilidad para así gravarla con impuesto sobre la renta”, comentó. Para el experto, se trata de un gran reto, “así que estas retenciones en la fuente en la práctica terminan siendo como un impuesto al consumo. Eso se traslada 100% al consumidor”, explicó el experto.

Según explicó Luis Carlos Reyes, director de la Dian, "en términos generales, las empresas colombianas están sometidas al impuesto sobre la renta respecto de sus rentas de fuente nacional y extranjera. En cambio, las sociedades del exterior están sometidas al impuesto, por regla general, respecto de sus rentas de fuente nacional".

Reyes indicó que en el caso de las empresas de las nuevas tecnologías, identificar si una renta es de fuente nacional o extranjera era difícil. Así, la Ley 2277 de 2022 definió que algunas rentas que obtienen esas nuevas empresas, como es el caso de los servicios digitales, se consideran de rentas de fuente nacional y, en consecuencia, van a estar sometidas al impuesto sobre la renta.

"Adicionalmente, esta nueva ley trajo consigo un nuevo nexo de tributación entre empresas de nuevas tecnologías (que no tienen presencia física en Colombia, pero reciben ingresos de clientes y/o usuarios ubicados en territorio nacional) y el territorio colombiano, a través de la determinación de una interacción deliberada y sistemática en el mercado colombiano", aseguró Reyes.

Esto se determina con elementos como interacción con usuarios ubicados en territorio nacional o con la posibilidad de visualizar precios o permitir pagos en pesos colombianos. "Estarán sujetas a esta disposición aquellas empresas que presten los servicios establecidos en el artículo 20-3 del Estatuto Tributario y que cumplan con los criterios de presencia en el mercado colombiano", agregó.

La ley contempla dos formas a través de las cuales es posible que estas empresas puedan cumplir con sus obligaciones tributarias. De una parte, pueden asumir su responsabilidad a través de la retención en la fuente. En este caso, el impuesto sería pagados a través de la retención en la fuente que les practiquen las entidades emisoras de tarjetas débito o crédito, los vendedores de tarjetas prepago, los recaudadores de efectivo a cargo de terceros, entre otros agentes de retención.

"Adicionalmente, en este contexto, la tarifa de retención sería de 10% sobre cada pago. De otra parte, las empresas del exterior sometidas al régimen de tributación por presencia económica significativa pueden optar por presentar una declaración del impuesto sobre la renta y liquidar el impuesto sobre sus ingresos brutos a la tarifa del 3%", explicó Reyes.

"Nuestra invitación es a que se sometan al mecanismo de presentación de la declaración del impuesto sobre la renta y el pago de los anticipos mensuales y en todo caso, participen con sus comentarios al proyecto de decreto que está colgado en la página web del Ministerio de Hacienda y Crédito Público hasta el 15 de julio de 2023", agregó.

El alza de los peajes es lo que más le ha impactado el bolsillo a las personas, en lo que va del año ya se subieron 9,83%, pero también van dos ajustes en los combustibles

Más de 80% de los expertos consideran que el Banco de la República recortará las tasas 25 puntos básicos, quedando en 9,25%

El mandatario considera que el Banco de la República está implementando medidas que dificultan la creación de empleo