MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Colombia podría perder otro grado de inversión si no hay ajustes fiscales.

Exministros y analistas advirtieron las consecuencias que afectarían al país por la decisión de S&P sobre la perspectiva soberana

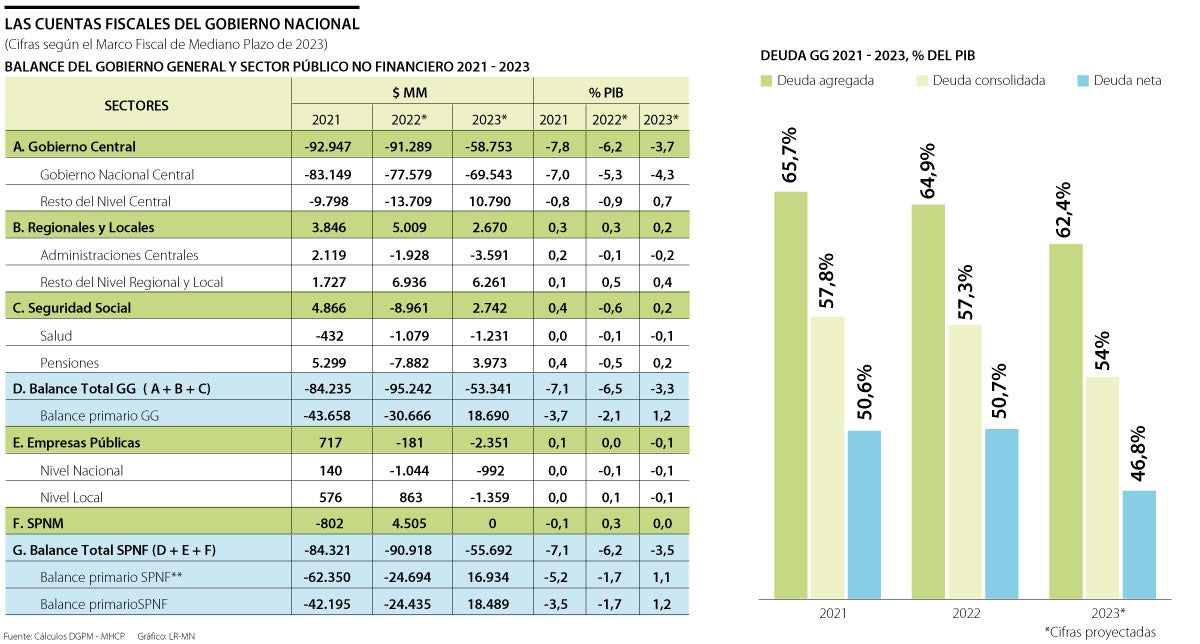

La decisión de la calificadora de riesgo Standard & Poor’s, S&P, de rebajar la perspectiva de la calificación crediticia del país es una alerta que el Gobierno Nacional debe tomarse muy en serio y presenta un complejo escenario de cumplimiento de la regla fiscal para este año 2024. Esa fue la conclusión de exministros de Hacienda y Crédito Público y analistas económicos que reaccionaron tras la decisión.

José Manuel Restrepo, exministro de Hacienda y Crédito Público, aseguró que la implicación más importante “es que nos deja ad portas de perder el grado de inversión con la única calificadora con la cual lo hemos sostenido hasta ahora”.

“El primer paso es que te rebajan la perspectiva y después te podrían llegar a bajar el grado de inversión”, agregó Restrepo.

Según el documento, esta revisión de la calificación soberana podría ocurrir en los próximos dos años, en caso de que el Gobierno no pueda ajustar sus cuentas fiscales y se evidencie un menor crecimiento.

Colombia perdió el grado de inversión de las calificadoras Fitch Ratings y Standard & Poor’s ambas a la calificación BB+. Solo Moody’s lo mantiene en Baa2.

“S&P y Fitch nos bajaron de BBB- que teníamos en ese momento por la dificultad que teníamos en ese momento, 2021, de ajustar las finanzas públicas. Ese fue el año del estallido social que le impidió al Gobierno hacer una reforma tributaria para tener unas finanzas sostenibles a largo plazo”, aseguró Julio Romero, economista jefe de investigaciones económicas de Corficolombiana.

La medida de la calificadora “no deja de ser preocupante”, aseguró a su vez, el también extitular de Hacienda, Juan Camilo Restrepo. “Si bien se ha evitado caer en una recesión técnica, las calificadores están viendo las perspectivas de crecimiento este año muy pobres; y, ante todo, un panorama fiscal mucho más difícil de lo que se ha revelado”.

Las proyecciones oficiales del Ministerio de Hacienda prevén que el PIB crezca 1,8% en 2024, un dato por debajo del potencial del país (3%) y la segunda cifra más baja, sin contar la pandemia, desde el 2017 (1,4%) y a la espera del dato del año pasado, entre 1% y 1,2%.

El Comité Autónomo de la Regla Fiscal, Carf, advirtió, a finales del año pasado, que la vigencia fiscal para 2024 enfrentaba riesgos importantes para el cumplimiento de la regla fiscal debido a que el Gobierno programó “un monto de gasto fiscal en el PGN para el Gobierno Nacional en 2024, que excede los ingresos estructurales que se planean recibir”.

Esto estaría explicado por la concepción de $15 billones por una fuente de arbitramiento de litigios que tendría en mente la Dian y que no corresponde con una fuente permanente de ingresos.

“Hay un riesgo importante por el lado de los ingresos relacionados con esos recursos producto de los litigios de la Dian con deudores de impuestos. Consideramos que es muy difícil que se materialicen los ingresos en la medida en que eso requiere una Ley por parte del Congreso que facilite el proceso administrativo para recolectarlos y eso difícilmente pasará”, apuntó Luis Fernando Mejía, director de Fedesarrollo.

Este tipo de iniciativas dudosas, plantea Oliver Pardo, director del Observatorio Fiscal de la Universidad Javeriana, “hacen que se pierda credibilidad con respecto al cumplimiento de la regla fiscal”.

“Es fundamental que el Gobierno sincere las cuentas fiscales y realice proyecciones realistas que tienen fundamento en las capacidades legales que tiene el Estado para recibir esos ingresos. Este cambio de perspectiva de las calificadoras es un llamado de atención para que el Gobierno no haga contabilidad creativa y cumpla con la regla fiscal”, apuntó el experto.

Además de lo anterior, el Carf espera que los ingresos de 2024 se reduzcan por concepto de menor recaudo tributario del año inmediatamente anterior, así como la decisión de la Corte Constitucional de declarar no inexequible la deducibilidad de las regalías mineras y petroleras, aprobada en 2022. Y es que el Gobierno dejaría de recaudar $2,9 billones por este concepto, un monto significativo.

“En total, la inexequibilidad de la no deducibilidad de las regalías afectaría los ingresos tributarios netos del Gobierno con una reducción de aproximadamente $6,8 billones. Este monto corresponde al ingreso que se deja de recaudar en 2024 ($2,9 billones) y al monto que se asume como saldo a favor de las empresas petroleras y mineras que podrán compensar en 2024 ($3,8 billones)”, agregó el Carf en un documento.

Camilo Pérez, gerente de investigaciones económicas de Banco de Bogotá, aseguró que esta decisión de S&P presionará al Gobierno para expectativas realistas en el plan financiero de 2024 que debe ser presentado en los próximos días.

“La actualización de su plan financiero tiene aún más relevancia. Incluso, quizás, la demora de la misma tiene que ver con la noticia que ya seguramente el Gobierno ya sabía”, apuntó Pérez.

Para el analista, la visión que tenía el Gobierno Nacional de recuperar los grados perdidos es “poco probable”.

“Estamos ahora del otro lado. Toca esperar a ver cómo evolucionan este y el próximo año en materia de crecimiento. En principio, creo que el riesgo es importante, que las proyecciones que tiene S&P no se cumplan, que quede por debajo del crecimiento y, pues, eso obviamente llevaría un cambio o podría llevar un cambio en la calificación. La pregunta es qué tanto menos pudiera ser el crecimiento”, dijo Pérez.

Según las estimaciones del Carf, en caso de que no se logre el recaudo por las estimaciones de arbitramiento de litigios y solo se reciban los ingresos por capital por parte de Ecopetrol, el déficit total podría ascender a $104,6 millones.

“Con esta perspectiva se reduce la posibilidad de que en 2024 se observe un balance primario positivo, como el que se programaba en el Marco fiscal de mediano plazo. “Para cumplir con los objetivos de la regla fiscal sería necesario hacer un ajuste de gasto de entre $23 y $24 billones”, concluye el documento de expectativas presentado por el Carf.

Julio Romero, economista jefe de investigaciones económicas de Corficolombiana, aseguró que los mercados están valorando esta reputación más baja de Colombia desde hace un tiempo. “Estamos con una prima de riesgo más alta que algunos países como Brasil que, de hecho, tiene una calificación más baja que nosotros".

Para los mercados, Colombia ya tendría una calificación más baja que la que efectivamente nos tienen en este momento las agencias”, aseguró Romero. Esto representa un mayor costo de financiamiento para el país.

Las sesiones extras están convocadas hasta el 20 de diciembre, en caso de no aprobarse, retomaría su debate en febrero de 2025

Asobancaria proyecta que sectores como la administración pública y el entretenimiento liderarán la expansión, con crecimientos del 6,4% y 5,2%