MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La junta directiva decidió bajar los intereses en medio punto luego de 23 meses estables. Con esto se busca dar más liquidez y aumentar el consumo

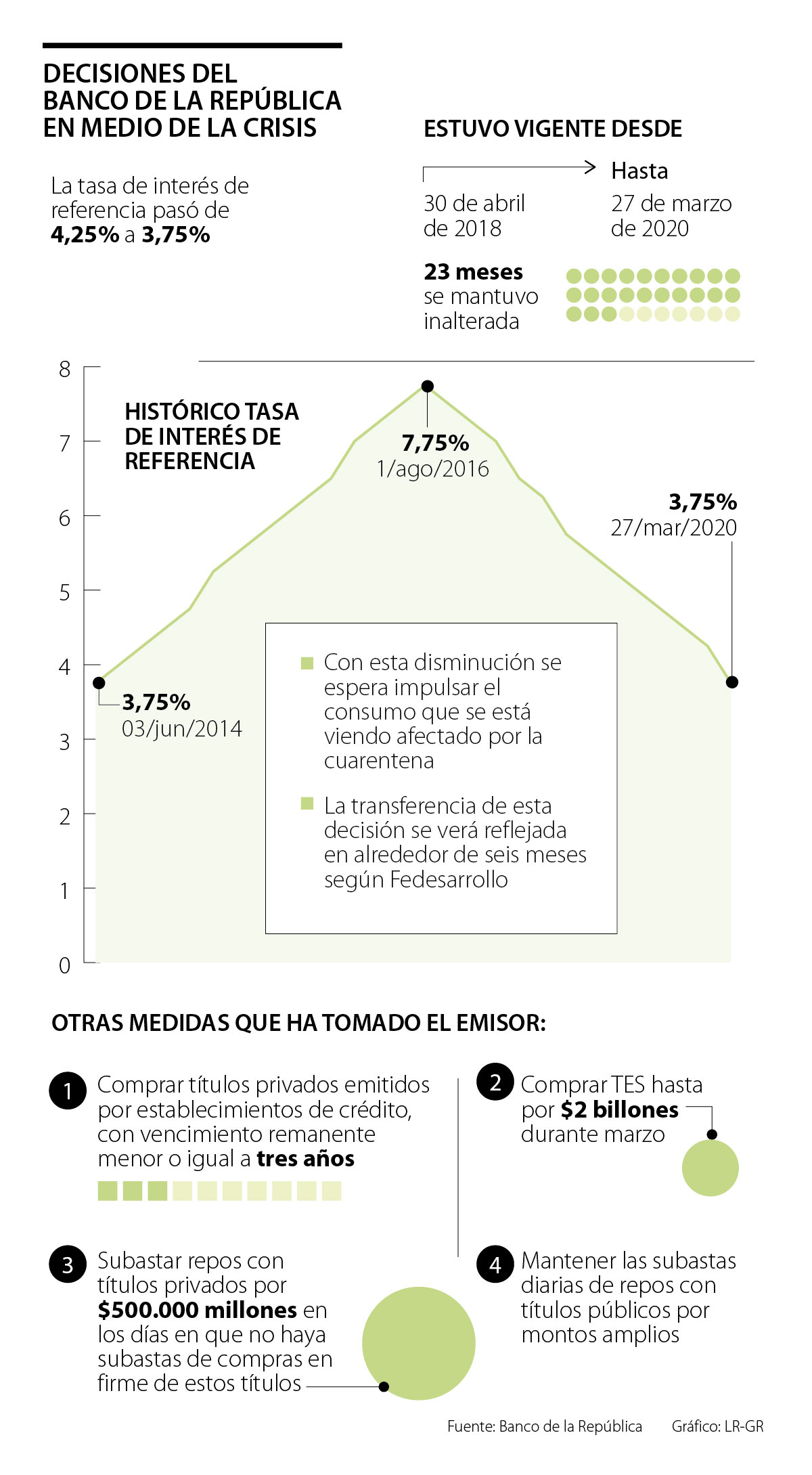

Por decisión de la junta directiva del Banco de la República, la tasa de interés de referencia se redujo en medio punto porcentual ayer, pasando de 4,25% a 3,75%, por lo que el acceso al crédito y por lo tanto al dinero, será más barato.

Cabe recordar que la cifra había permanecido estable por 22 meses y 27 días, cuya última modificación se registró el 30 de abril de 2018, cuando se recortó en 25 puntos básicos.

Además, cabe destacar que la nueva tasa de referencia corresponde al valor más bajo en seis años, pues desde junio de 2014 no se veían tales niveles. Posteriormente, el número empezó a ascender hasta tener el pico más alto en agosto de 2016, cuando llegó a 7,25%.

“El país y la economía atraviesan por una situación extraordinaria y sin precedentes, así que para contribuir a la futura recuperación de la demanda interna, una vez se normalice el funcionamiento de los mercados, decidimos reducir las tasas. Esto contribuirá a aliviar la carga financiera de los hogares y las empresas durante la coyuntura”, señaló Juan José Echavarría, gerente del Emisor.

Cabe señalar que antes de la crisis ocasionada por la caída de los precios del petróleo y la propagación del Covid-19, la Junta Directiva del Banco no había considerado reducir la tasa en el corto plazo, según manifestó el Gerente en la rueda de prensa virtual.

Pero los efectos de esta medida no los vería inmediatamente el consumidor, sino que se tardarían entre tres y seis meses, según los analistas. Por un lado, José Ignacio López, director de investigaciones económicas de Corficolombiana, considera que la transferencia se vería en un trimestre, pues “por estos días pasan más cosas en una semana que en otras épocas”, dijo. Y agregó que “en la medida que los bancos puedan darles a sus clientes tasas bajas, van a ayudarles a evitar la insolvencia, que es lo que en últimas se está buscando, y es que la gente se cuelgue y no pueda pagar”.

Por otro lado, Luis Fernando Mejía, director de Fedesarrollo, señaló que podría tardar entre seis y nueve meses. “Reducir el precio de la liquidez, que son las tasas, es muy importante. Esto se puede ver principalmente en los créditos, no solo los hipotecarios, sino de consumo y libre inversión, aunque toma tiempo. Según diversos estudios, la transmisión podría tardar entre seis y nueve meses. Además, porque algunos bancos ya han tomado la decisión de aplazar cobros”.

Por su parte, Marc Hofstetter, economista de Los Andes y exmiembro del Comité Consultivo de la Regla Fiscal, señaló que “esto no va a empujar a que todos salgamos a comprar, ni que las empresas inviertan más, pero facilita que haya deudas que se saquen adelante y sean renegociadas, y que el día en que las cosas se enderezcan, habría un impulso. Pero lo cierto es que esto no depende de la economía, sino de decisiones de salud pública”.

Frente a la inflación, tanto los economistas consultados como Echavarría, señalan que no prevén un incremento significativo tras la baja, pues esta decisión apunta más a dar liquidez, que a incrementar el consumo. Sin embargo, llamó la atención que la nueva tasa quedó cercana a la inflación anualizada, que en febrero fue de 3,72%.

Jairo Orlando Villabona, director general de la Dian, se refirió en una carta abierta sobre el hundimiento de la Ley de Financiamiento

Este aumento de $250, representa un incremento de 8,47%, lo que es menor al aumento del salario mínimo decretado por el Gobierno para el siguiente año, que fue de 9,54%

El gremio solicitó que el aumento del salario mínimo no supere 5%, argumentando que un incremento excesivo podría agravar la situación económica del país.