MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Con la oferta al Ministerio de Hacienda, la empresa marca el camino de la transición energética y aportaría hasta 70% de la tributaria

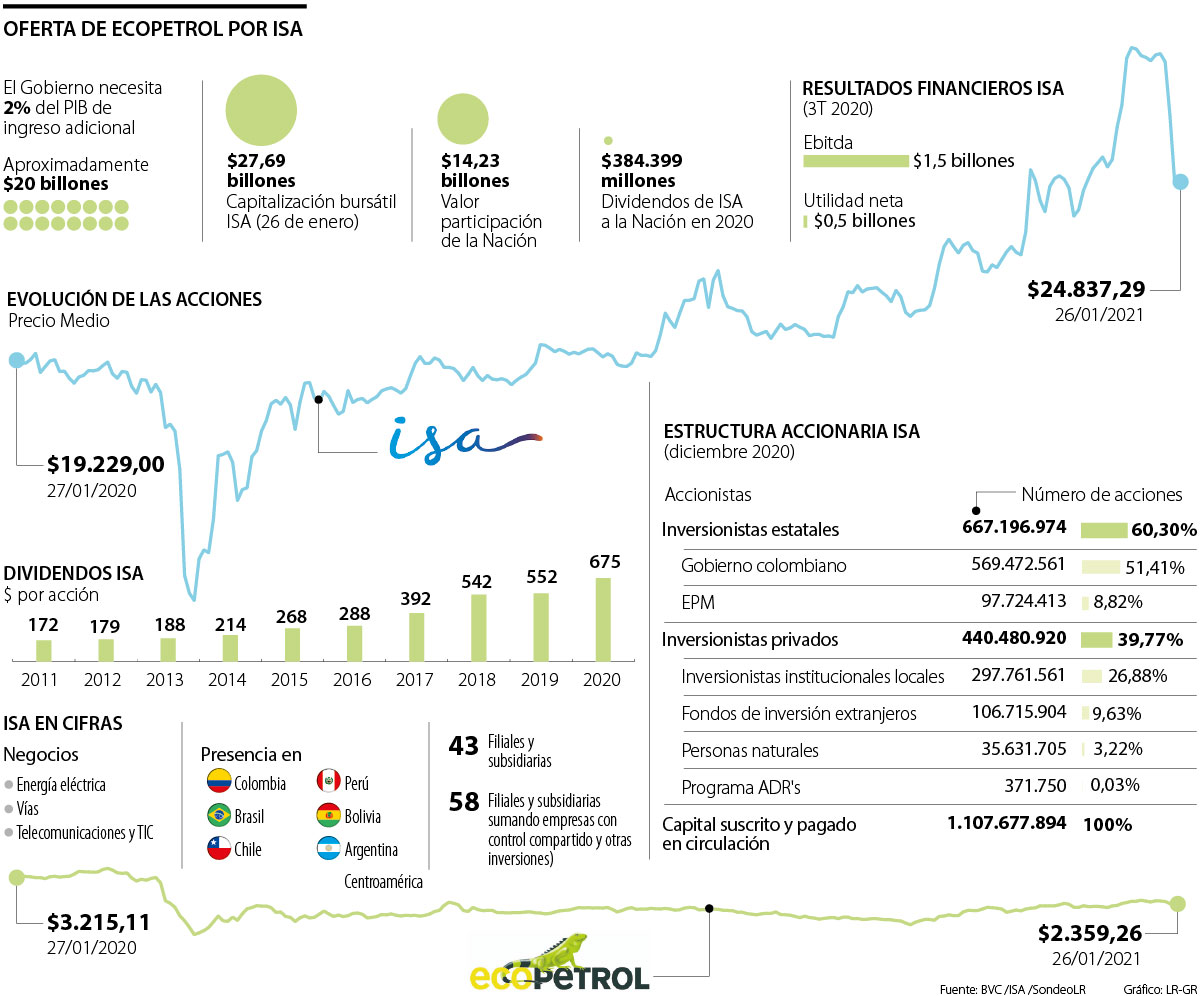

Con el anuncio de una oferta no vinculante de Ecopetrol al Ministerio de Hacienda por el 51,4% de acciones que tiene en Interconexión Eléctrica (ISA), el Gobierno Nacional no solo podría recaudar 60% o 70% de la tributaria que necesita, sino que también se abre la puerta a que la petrolera diversifique su negocio y se posicione como una de las empresas más grandes de América Latina.

“Esta decisión responde a la estrategia de Ecopetrol, con el objetivo superior de consolidarnos en sector energético. Es un paso transformacional en la ruta de transición energética, electrificación de las economías y descarbonificación que estamos persiguiendo”, dijo Felipe Bayón, al referirse a la oferta.

Por el lado de las arcas nacionales, la operación le permitiría recaudar al Gobierno Nacional entre 60% y 70% de la tributaria que debe presentar este año, con la que aspira a solventar una necesidad de recursos de dos puntos porcentuales del Producto Interno Bruto (PIB), es decir, de unos $20 billones en promedio.

Esto, porque el ejecutivo explicó que el costo estimado de la operación está entre US$3.500 millones y US$4.000 millones, que con tasa de cambio de ayer equivalen a un rango entre $12,69 billones y $14,5 billones. La cifra es consistente si se tiene en cuenta que, con corte a 26 de enero, la capitalización bursátil de ISA era de $27,69 billones, con lo que el valor de las acciones del Ministerio de Hacienda era de aproximadamente $14,23 billones.

Este, sin embargo, no necesariamente sería el precio de la operación pues, como explicó el analista bursátil Andrés Moreno, depende del precio del título en ese momento. “La acción subió 33% el año pasado, y viene registrando subidas importantes porque se venía asumiendo que habría una venta de ISA. Además, el valor de la operación también estará sujeto a si hay o no una puja por hacerse la participación del Estado”.

La oferta no vinculante

Ecopetrol financiaría la operación con un esquema que podría incluir al menos cuatro ejes: una nueva capitalización, en la que a través de una emisión la participación de la Nación en la petrolera bajaría a 80%; recursos propios que tienen en caja; financiación a través de endeudamiento; y desinversión en activos no estratégicos.

Proceso de la operación

Una vez presentada la oferta, el Ministerio de Hacienda deberá entrar a evaluarla y, en caso de que decidan aceptarla, empezará un proceso de debida diligencia para analizar la información detallada de ISA.

Surtido ese trámite, que según indicó Bayón en una rueda de prensa puede durar tres meses, el Ministerio de Hacienda firmaría con Ecopetrol un convenio interadministrativo, en el que se fijarían el precio, los plazos y las condiciones.

Esto, porque en la medida en que la Nación continuaría siendo el beneficiario real de las acciones de ISA y mantendría el control último sobre las mismas, no sería necesario hacer una Oferta Pública de Adquisición (OPA).

Según Ecopetrol, en caso de que el Ministerio de Hacienda acepte la oferta, toda la operación podría concretarse este año, pues la emisión de acciones podría hacerse en seis meses, tienen los cupos aprobados para operaciones de deuda y están en una fuerte posición interna, con recursos por cerca de $12 billones en caja, según los resultados financieros del tercer trimestre de 2020.

La estatal se diversificaría

Al referirse a las motivaciones de la oferta, Bayón explicó que no solo obedece a un análisis de más de 18 meses por parte de la junta directiva con miras a la diversificación.

“Ecopetrol es líder en términos de la cadena de hidrocarburos y queremos fortalecernos con ISA, que es líder en el continente. Participar en otros campos de energía, como la transmisión, nos permite avanzar en el cumplimiento de nuestra estrategia de reducción de emisiones y permite que tengamos menor exposición hacia adelante a la volatilidad de los precios del crudo”, explicó el directivo.

La explicación generó especulaciones sobre si eso quiere decir que Ecopetrol está dejando de apostarle a los hidrocarburos para migrar a otros negocios. Sin embargo, la afirmación, según explicó una persona conocedora de la operación, no se sostiene. “Ecopetrol es cuatro o cinco veces más grandes que ISA, entonces los hidrocarburos seguirían siendo aproximadamente 80% del negocio de la empresa”, explicó.

En la misma línea, Julio César Vera, presidente de la Fundación Xua Energy, se refirió a la oferta como una transacción energética responsable, en línea con lo que vienen haciendo sus pares a nivel mundial.

“Ecopetrol, como todas las petroleras, está diversificando su portafolio en el sector para avanzar en renovables y electrificación de la economía. Acá juega mucho un activo como ISA, que está en un negocio regulado como lo es la transmisión y tiene unos ingresos predecibles, estables, y con gran perspectiva de crecimiento”, anotó.

Vera, además, calculó que esta transacción dejaría a Ecopetrol como la tercera o cuarta empresa de la región, compitiendo de cerca con Petrobras y con una gran perspectiva de crecimiento. En efecto, no solo pasaría a ser la primera en transmisión, como lo es ISA hoy en día, sino que ampliaría su presencia en el continente, pasando de operar en Colombia, Estados Unidos, Brasil y México, como lo hace actualmente, a estar en Chile, Perú, Bolivia, Argentina y Centroamérica.

MinHacienda podría subastar acciones entre los varios oferentes

Desde que empezaron a circular los rumores sobre el interés de vender la participación de ISA que tiene el Gobierno, empezaron a sonar como empresas interesadas, además de Ecopetrol, el Grupo EPM y el Grupo Energía Bogotá (GEB), que confirmó en un comunicado su interés y disposición para presentar una oferta. Con dos ofertas sobre la mesa, ya se habla de que el Ministerio haga una puja para maximizar el recaudo.

Palma realizará encuentros bilaterales y ruedas de negocios con empresas de ese país con la finalidad de poner sobre la mesa el proyecto 'Colombia Solar'

El Gobierno instaló mesas de diálogos para intentar llegar a un acuerdo con las comunidades aledañas y la concesión

Se contempla un tratamiento especial para las mujeres afiliadas. Estas verán una reducción gradual del número mínimo de semanas de cotización necesarias