MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

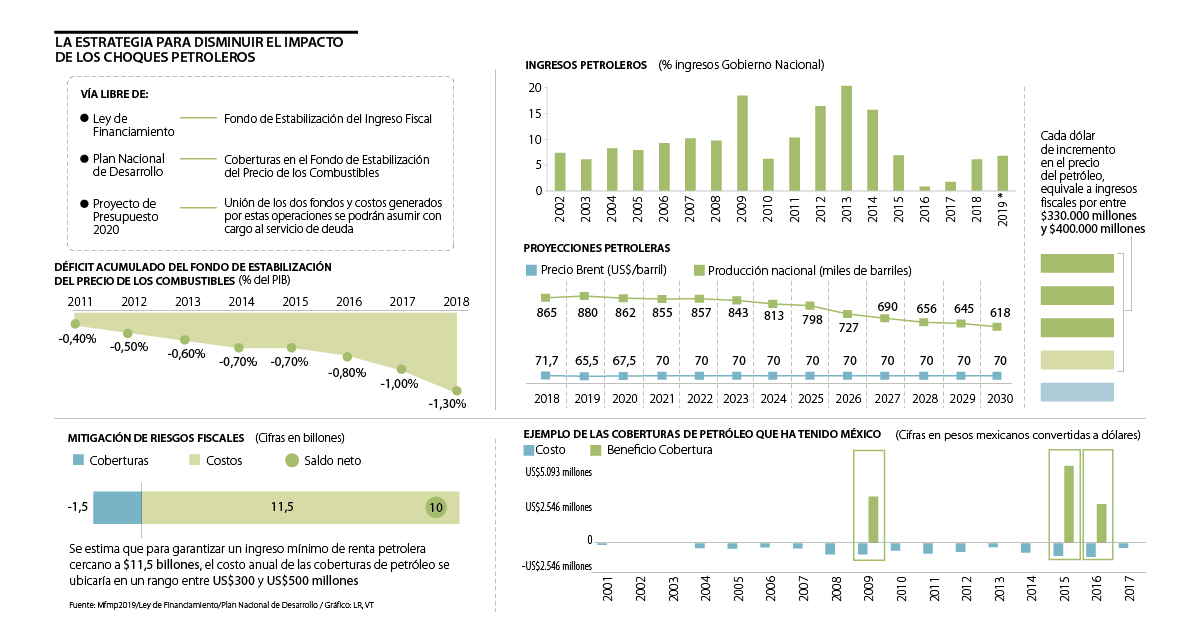

Cuando el Fondo de Estabilización del Ingreso Fiscal y el del Precio de Combustibles no tengan ingresos, los costos se asumirán como deuda

Para evitar que las finanzas públicas del país vuelvan a trastocarse como ocurrió con el descenso de los precios internacionales del crudo desde mediados de 2014, el Gobierno adelanta una estrategia, en la que ya ha hecho tres pasos, para darle vida a las llamadas coberturas de petróleo, con las que podrá protegerse contra las futuras caídas en el precio.

El proyecto de Presupuesto de 2020, que discute el Congreso de la República, no solo integra las operaciones de cobertura previstas en el Fondo de Estabilización del Ingreso Fiscal y del Precio de los Combustibles, sino que abre la puerta para que los costos generados por las operaciones sean consideradas con cargo al servicio de la deuda pública, en el momento en el que los recursos disponibles en dichos fondos sean insuficientes.

Este tipo de coberturas, a las que se les dio luz verde por primera vez a través de la Ley de Financiamiento y del Plan Nacional de Desarrollo y se integran ahora en el proyecto de Presupuesto, ayudarían al país a tener una especie de seguro para que las arcas públicas no pasen de nuevo de percibir $24 billones a $3,3 billones por ingresos petroleros, situación que ocurrió entre 2013 y 2016.

El primer paso que dio el Gobierno fue en la Ley de Financiamiento cuando creó el Fondo de Estabilización del Ingreso Fiscal que permitirá al Ministerio de Hacienda realizar este tipo de coberturas a través de instrumentos financieros llamados contratos futuros u opciones de venta (put). Estos son, por ejemplo, los que utiliza México desde 1990 y le han supuesto beneficios en 2009, 2015 y 2016.

“El Ministerio se encuentra trabajando en la reglamentación de este fondo por medio del cual se pretenden realizar coberturas, así como en el documento de la estrategia de política de coberturas. Para esto, se han tenido diferentes encuentros con expertos nacionales e internacionales, así como la exploración de diversas metodologías que permitan identificar la mejor estrategia a implementar. Una vez finalizado el respectivo proceso, se procederá a realizar las coberturas. Nunca antes se han realizado por parte del Gobierno”, indicó a LR el Ministerio de Hacienda que encabeza Alberto Carrasquilla.

De realizarse estos contratos, el Gobierno adquiriría el derecho, más no el deber, de vender un determinado número de barriles de petróleo a un cierto precio con el objetivo de colocar un valor mínimo de venta y evitar así la exposición a las caídas. Es decir, en el caso de que llegara a comprar una opción de precios de US$40 por barril, si el precio del crudo es mayor (US$50) no ejercería su cobertura. Sin embargo, si llegase a ser menor, por ejemplo, de US$30 contaría con una especie de seguro que le permitirá vender el barril a ese precio establecido anteriormente en US$40.

“Los mercados financieros permiten tener contratos que dan la opción de vender a futuro el crudo a un precio predeterminado. Este se vuelve el piso que se recibirá por concepto de los ingresos petroleros. Por ejemplo, si en 2020 el petróleo cae a US$30, por haber comprado la opción de US$40, el Gobierno lo vendería igualmente a US$40. La contraparte (el actor que vendió esa opción, probablemente en el mercado internacional) tiene que salir a asegurar que existen esos recursos”, explicó José Ignacio López, director de Investigaciones Económicas de Corficolombiana.

El segundo paso que dio el Gobierno lo hizo en el Plan Nacional de Desarrollo: con el objetivo de reducir el déficit del Fondo de Estabilización de Precios de los Combustibles (Fepc), que tiene un hueco acumulado de 1,3% del PIB, en el Plan se autorizó al Ministerio de Hacienda para que realice las coberturas financieras necesarias sobre los precios del petróleo en el mercado.

“Las coberturas son una operación muy riesgosa dado lo impredecible del comportamiento de los precios y de la tasa de cambio, ya que ambos están expuestos no solo a los fundamentales del mercado sino a la variable geopolítica. Con la incertidumbre actual, debido a la guerra comercial que el presidente estadounidense Donald Trump le declaró al resto del mundo, especialmente su confrontación con China, exacerba dicho riesgo”, sostuvo Amylkar Acosta, exministro de Minas y Energía.

El debate en el presupuesto

A la par de que la cartera económica evalúa estos mecanismos de mitigación del riesgo, el Gobierno ya hizo su tercer paso en el proyecto del Presupuesto de 2020, en el que incluyó un nuevo artículo que contempla la idea de ejecutar de manera conjunta las operaciones de cobertura de los dos Fondos. Es decir, integrar los dos pasos que hizo en la Ley y en el Plan.

Además, en esta discusión se incluyó el artículo que le abre la puerta a que cuando no sean suficientes los recursos, los costos que generen estos mecanismos de cobertura se podrían asumir con cargo al servicio de la deuda pública del Presupuesto.

“Es preocupante porque el Congreso no conoce en la minucia cómo se van a financiar los $8 billones faltantes del Presupuesto de 2020 y cuál va a ser el papel de la deuda pública en este presupuesto y en los siguientes, suponiendo que en escenarios de presión fiscal, el país debería recortar sus gastos, aumentar la eficiencia de los recursos de la inversión y no financiarse con deuda”, indicó la representante a la Cámara por Bogotá, Katherine Miranda.

Y es que es importante entender que estos mecanismos funcionan como un seguro y puede darse el caso de que el Gobierno gaste anualmente un monto para unas operaciones que finalmente no ejerza si el precio es superior. De hecho, según el Marco Fiscal de Mediano Plazo de 2019, para garantizar un ingreso mínimo de renta petrolera cercano a $11,5 billones, el costo anual de las coberturas de petróleo se podría ubicar en un rango de entre US$300 y US$500 millones.

“Las opciones son caras. Hay que explicarle bien a la opinión pública y a los órganos de control cómo funcionan. Puede ser el caso de que el Gobierno se gaste un dinero importante en opciones que luego no ejerce y la gente entiende como que la plata se perdió”, señaló López, quien precisó que hay que ponerle cuidado a si los costos de las coberturas petroleras se ubicarían dentro del Presupuesto como un gasto corriente o como financiamiento.

Por su parte, el director de Investigaciones Económicas de BTG Pactual, Munir Jalil, indicó que le parece sensato que se utilice el dinero del Presupuesto para garantizar que se van a honrar los pagos de las coberturas en el caso de que superen la capacidad del fondo.

Ecopetrol no haría coberturas

A pesar de que las compañías petroleras tienen la opción de utilizar este tipo de instrumentos no es tan común. Según explica Sergio Cabrales, profesor de Ingeniería de Petróleos de la Universidad de los Andes, Ecopetrol solo ha utilizado contratos futuros antes de la bonanza petrolera. En concreto, Acosta indicó que la estatal realizó una operación de estas en 1998 que le “significó cuantiosas pérdidas”. En ese sentido, hace unas semanas el propio Felipe Bayón, actual presidente de la estatal, afirmó que no piensa realizar coberturas de precios del petróleo.

A su vez, instan en que el Gobierno debe tomar una decisión consecuente con las metas que tiene el país en reducción de inflación

A pesar de avances importantes, los desafíos en seguridad y movilidad resaltan la necesidad de fortalecer políticas integrales

El personal ocupado por estas unidades económicas disminuyó 1,1%. Respecto a los ingresos de los micronegocios disminuyeron 5,2% en este mismo intervalo de tiempo