MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

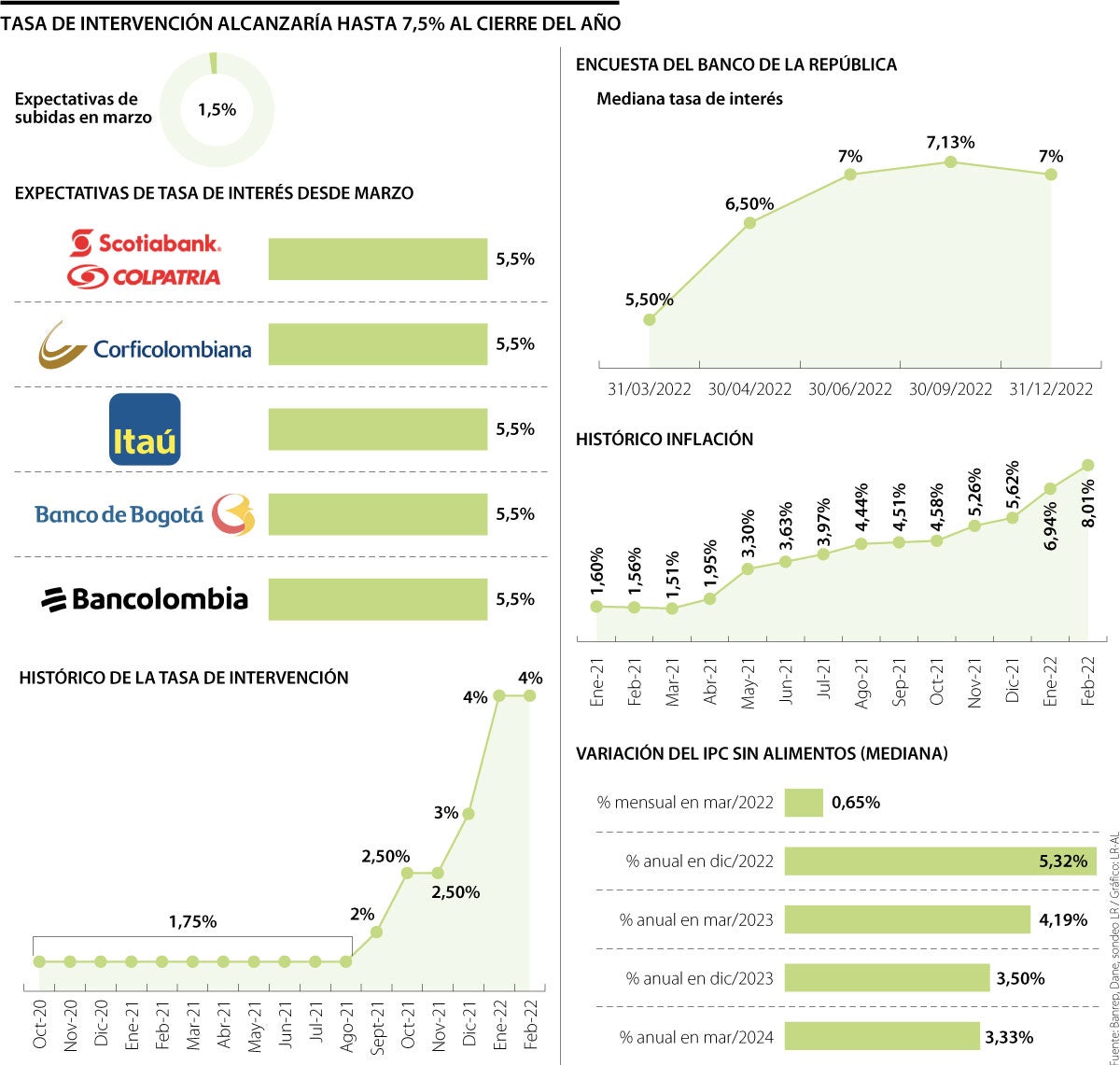

Durante enero ya se había tomado una decisión importante que llevó de 3% a 4% la tasa de interés: fue el segundo aumento de 100 puntos

Este jueves el Banco de la República se reunirá para decidir si acelerar la política monetaria y subir la tasa de intervención. Esta será la tercera reunión de la Junta Directiva del Emisor y la segunda en la que se tomará una decisión de aumento de tasa.

Cabe recordar que durante enero ya se había tomado una decisión importante que llevó de 3% a 4% la tasa de interés y que fue el segundo aumento de 100 puntos básicos que ha hecho la entidad en 23 años de historia. En su momento, Leonardo Villar, gerente del Emisor, señaló que esta decisión respondía a la tendencia alcista en la inflación que en los dos últimos meses ha mostrado variaciones de 1,67% y 1,63% mensualmente.

Ahora bien, por cuenta de este comportamiento, en febrero fue de 8,01% la inflación, y con el fin de anclar las expectativas, los analistas coinciden en la mayor escalada de esta tasa en la historia del Banco, siendo de 150 puntos básicos. Con esto, llegaría a 5,5% en el tercer mes.

Camilo Pérez, gerente de investigaciones económicas de Banco de Bogotá, explica que la principal motivación de la aceleración de la política es anclar las expectativas de inflación. “De manera repetitiva hemos tenido alzas en inflación, que ha repercutido en un repunte importante de las expectativas que tanto están marcando un nivel relativamente alto, por encima de la meta del banco central”, destaca.

Los analistas consideran que la inflación va a seguir en aumento hasta mayo, cuando rompería su tendencia. Así lo explica Carolina Monzón, gerente de investigaciones económicas de Itaú afirma que esta alza es una aceleración de la política económica y que hay un riesgo hacia una subida aún mayor.

No obstante, con la cifra actual y en medio de un panorama con mayor incertidumbre por fenómenos como el conflicto Rusia - Ucrania, el dato podría llegar a rozar el doble dígito y quizá superarlo para los hogares más pobres. Esto también está impulsando las expectativas.

“La inflación futura implícita en las curvas de rendimientos de un año dentro de un año ya supera 7%, en tanto que la de cinco años en cinco años se ha incrementado hasta más de 5%”, dice Juan Pablo Espinosa, director de investigaciones económicas de Bancolombia.

La Encuesta Mensual de Expectativas del Emisor de marzo mostró un consenso en los analistas económicos en que la tasa subiría 1,5 puntos porcentuales durante el mes. Esta sería, a su vez, la mayor escalada en este aumento, ya que en adelante, los analistas ven aumentos de 100 puntos básicos o 50, para llegar a diciembre con una tasa repo de 7%. Esta encuesta señala también que para marzo, la inflación mediana es de 0,65% y a cierre de año este dato podría llegar a 5,32%.

Espinosa señala que este dato es aún más relevante si se tiene en cuenta la inflación básica, este escenario se profundiza. Explica que esto muestra que las presiones de precios son generalizadas y no responden solo a alimentos. “ El alza de la inflación subyacente parece revelar que a los choques de oferta y los mayores costos de producción se han sumado otras presiones alcistas como la operación de los mecanismos de indexación, el aumento del salario mínimo y la fortaleza de la demanda interna”, afirma.

Sergio Olarte, economista principal Scotiabank Colpatria, afirma que el alza implicaría que las expectativas se normalicen y se acerquen hacia el rango meta establecido por el Banco de la República.

Con estos incrementos graduales en la tasa repo, previstos por los analistas, se lograría controlar ambos fenómenos. José Ignacio López, director de investigaciones de Corficolombiana, afirma que esta normalización llevaría a que este año se cierre una brecha de producto y estaría a nivel de su producto potencial.

Si bien se ha hablado del impacto del aumento de la tasa de la Reserva Federal de Estados Unidos, los analistas consideran que esto será más moderado frente a los otros factores. La Fed subió a tasa de intervención de 0,25% a 0,50%. Espinosa aclara que en vista de la intención del ente de mantener un ritmo creciente en su política monetaria, con lo que habrá un efecto en el país.

No obstante, son factores locales los que estarían impulsando el aumento.

La decisión del Emisor se daría en un contexto de oposición por parte del Gobierno que ha señalado que esta decisión podría entorpecer el ritmo de crecimiento de la economía. En entrevista con LR, José Manuel Restrepo, ministro de Hacienda afirmó que el Emisor debe ser cauteloso con esta política para no impactar el dinamismo.

Con este aumento, similar a lo ocurrido durante enero, al restar la inflación, la tasa real sigue siendo negativa.

Tasa a cierre de año

Con base en el panorama de un aumento en la inflación, los analistas estiman que el Banco de la República acelerará su ritmo de aumento de tasa repo.

Esto podría significar que en la siguiente reunión el Emisor vuelva a aumentar esta valoración.

La Encuesta Mensual de Expectativas del Banco central muestra que los analistas han escalado su estimación de tasa de interés para cierre de año. En febrero, esta se ubicaba en 6,63% mientras que en el tercer mes, esta llegó a 7% en la mediana.

Por ejemplo, Corficolombiana actualizó sus proyecciones a 8,25% frente a la previa que era de 7,5% a cierre de año y que se mantendría durante el primer semestre de 2023.

Con esto, los analistas esperan que tanto la inflación como la expectativa regrese al rango meta del Emisor.

“En este momento lo que se ve es que la inflación seguirá por fuera de la meta del Banco y el crecimiento de la economía sea de 4,5% este año, cerrando la brecha del producto, es decir la diferencia entre la producción actual y la de largo plazo tendería a ser cero este año, lo cual es acorde con una tasa de interés también de largo plazo que definitivamente es mayor que la actual de 4%”, explica Olarte.

Inflación seguirá en alza hasta mayo

La inflación ha mostrado un constante comportamiento al alza durante los últimos meses. De acuerdo con el Dane, en febrero, esta se ubicó en 8,01% impulsada por la inflación de alimentos que escaló hasta 23%. De acuerdo con analistas, la tendencia se mantendrá hasta mayo, incluso rondando el doble dígito. Carolina Monzón, gerente de investigaciones económicas de Itaú, por cuenta del efecto base creado por el paro nacional en la inflación de mayo de 2021, durante este mes se verá una corrección que continuará. José Manuel Restrepo, ministro de Hacienda, coincide y señaló que desde entonces bajará este dato.

Las entradas marítimas nos permiten recibir este hidrocarburo fácilmente, tal como se busca traer de Catar, pero no existe la infraestructura clave para procesarlo

Los productores de Meta y Casanare ven insuficiente el incentivo de $15.000 para la carga, y piden que se tenga en cuenta a los grandes productores, no solo pequeños y medianos