MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

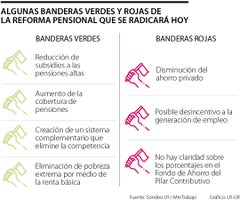

Para expertos, algunos aspectos positivos son el aumento en cobertura y la reducción de subsidios en pensiones altas. Preocupa reducción en el ahorro privado

Hoy se radicará el proyecto de reforma pensional ante el Congreso de la República. Para llegar al documento final, el Ministerio de Trabajo discutió un borrador de 89 artículos, de los cuales 86 fueron acogidos en la Comisión de Concertación. Gremios y sindicatos como Acopi, CUT, CGT y CPC, hicieron parte de la discusión del proyecto.

En esencia, lo que se pretende es dejar atrás el sistema excluyente entre el régimen de prima media y de ahorro voluntario. Esto se hará mediante la creación de un sistema de pilares en el que los fondos privados pasarían a ser un complemento de Colpensiones.

Expertos consultados por LR consideraron que algunas banderas verdes del proyecto son el aumento de la cobertura y la reducción de los subsidios a las pensiones altas.

Sin embargo, señalaron como banderas rojas la posible reducción del ahorro y la inversión privada. Carlos Prieto, experto en pensiones del Observatorio Laboral de la Universidad Javeriana explicó “la gran transformación es que el sistema pensional va a ser complementario. Ya no sería exclusiva la afiliación a Colpensiones o a un fondo privado, sino que todos los cotizantes al Sistema de Seguridad Social estarían afiliados por lo menos a prima media”.

Se definirían entonces unos pilares o pisos de protección social que beneficiarían a determinadas poblaciones según su edad y nivel de ingreso. Estos serían los pilares solidario, contributivo, semicontributivo y de ahorro voluntario.

Prieto considera que la implementación de los pilares, en especial del pilar solidario, es un paso para ampliar la cobertura pensional. Cabe recordar que este pilar cubriría a las personas en condiciones de pobreza extrema, pobreza y vulnerabilidad; a quienes se les suministraría una renta básica solidaria. “Empieza a presentarse la posibilidad de aumentar la cobertura, porque la pensión empieza a desligarse de una relación laboral formal. Así se reconoce la realidad del país y es que muchas personas se quedaron por fuera del sistema de seguridad social”, afirmó.

En esa misma línea, además del aumento de la cobertura, el experto rescató que con la implementación de la renta básica, que sería de $233.000, se pueda superar la línea básica de la pobreza. “La renta básica está concebida para que las personas no caigan por debajo de la línea de pobreza”.

Oliver Pardo, director del Observatorio Fiscal de la Universidad Javeriana, resaltó otro aspecto y es que con la reforma se podrían reducir los subsidios a las pensiones altas. “A diferencia de hoy, con la reforma alguien con una pensión de 20 salarios mínimos ya no tendría un subsidio sobre el monto total, sino solo sobre los tres primeros mínimos”, dijo.

Pasando a las banderas rojas del proyecto, para Carlos Manuel Uribe, docente experto en pensiones, “80% de los afiliados al sistema privado son personas que están entre uno y tres salarios mínimos. Las nuevas personas que ingresen al sistema, entrarán al fondo de reparto. Eso impactará a los fondos privados, quienes terminarán convirtiéndose en administradores de ahorro con fines pensionales”. Uribe enfatizó que con la reforma, quien va a pensionar será Colpensiones. Por tanto, se acabarían las siete modalidades de pensión que hoy figuran en los fondos privados.

Teniendo en cuenta que el tope salarial para entrar al régimen de prima media sería de tres mínimos, los fondos privados captarían menos recursos, lo que terminaría disminuyendo el ahorro. Por eso, para evitar ese impacto, Uribe considera que se debería reducir el umbral salarial para dividir los regímenes. Asegura que el régimen de prima media debería cubrir a quienes ganen hasta dos salarios mínimos, de esa manera quienes ganen más podrían incentivar el ahorro privado.

Andrés Moreno Jaramillo, analista financiero, añadió que con esta reforma va a haber un régimen de transición para quienes tengan cotizadas 1.000 semanas. Sin embargo, dijo que con este proyecto “no hay un incentivo al ahorro y el esfuerzo privado. Colpensiones se encargará de financiar las pensiones de las generaciones futuras. Por eso, con el planteamiento de la reforma, las personas pueden perder el ánimo de lucro que tenían por medio de los fondos privados”.

Es decir, se eliminaría el incentivo que se tiene con la tasa de retorno de los fondos privados. Quienes tienen menos ingresos, no verían la necesidad de un esfuerzo adicional para su plan de retiro.

La tasa de desempleo en las 23 ciudades de la muestra disminuyó y se ubicó en 9,2%, pero en otras cabeceras y en el área rural se situó en 9,7%

Los contribuyentes que no pudieron cargar la información al sistema lo podrán hacer el día siguiente a la normalización sin servicio

Según informó la entidad, las subastas en pesos tendrán un monto inicial de $1 billón bajo el mecanismo de moneda de referencia local