MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

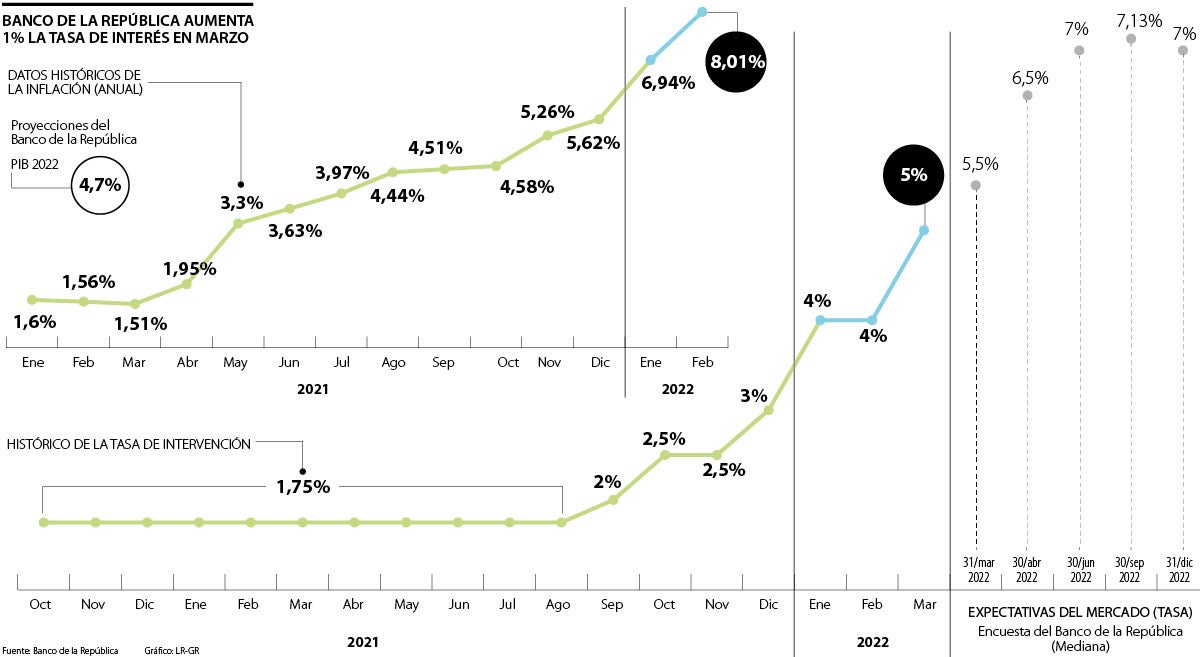

El incremento de 100 puntos en la tasa de interés del Emisor se da en medio de un escenario de inflación en aumento que se mantendría hasta mayo

Este jueves la Junta Directiva del Banco de la República anunció su decisión de aumentar en 100 puntos básicos la tasa de intervención. De esta forma la tasa de política llegó a 5%. Es la segunda vez que el Emisor toma una medida de este nivel, siendo la primera vez en enero, cuando la elevó a 4%.

Así desde octubre la tasa repo ha duplicado su valor, pasando de 2,5% en este entonces a 5% en cinco meses. En lo corrido del año ha subido 200 puntos. El Banco espera que haya una menor circulación de dinero, al aumentar su costo en la economía y disminuir la inflación desde la perspectiva de la demanda.

Pese a esto, la tasa se mantuvo por debajo de las expectativas de analistas que la ubicaban en 5,5%

Esta alza responde a la constante subida de en la inflación, que durante febrero llegó a 8,01% en su dato anual y las expectativas del mercado y del mismo Gobierno es que continúe en aumento hasta mayo, cuando rompería la tendencia. Durante la consideración, el Emisor también destacó que el dato básico, sin alimentos, llegó a 4,11% en febrero, lo que muestra que la demanda está teniendo un repunte.

No obstante, José Manuel Restrepo, ministro de Hacienda, dijo durante la rueda de prensa que la inflación en gran medida responde a choques externos a los que la política monetaria no puede responder.

Dentro de las consideraciones del equipo técnico también se tuvo en cuenta el desempeño de la economía, que en enero creció a una tasa anual de 7,8%, así como un crecimiento de 15,1% en la actividad manufacturera y de 20,9% en las ventas reales del comercio minorista. Esto se sumó al dato de desempleo que mostró una contracción desde 15,1% en febrero de 2021 a 12,9% durante el segundo mes de este año.

Leonardo Villar, gerente del Emisor, también señaló que la medida busca anclar las expectativas de inflación que han venido en aumento, saliéndose del rango meta establecido.

“La inflación futura implícita en las curvas de rendimientos de un año dentro de un año ya supera 7%, en tanto que la de cinco años en cinco años se ha incrementado hasta más de 5%”, dice Juan Pablo Espinosa, director de investigaciones económicas de Bancolombia.

Si bien es un alza considerable, se ubica por debajo de las expectativas que había en el mercado, que esperaba que llegara a 5,5%, mucho más agresiva que la decisión tomada.

Espinosa señala que pese a que es una subida importante y en vista de las expectativas esta respuesta es “relativamente corta”, con lo que el anclaje de las previsiones de inflación puede verse disuelto. De igual forma, resalta que, hasta el momento, las medidas adoptadas han sido insuficientes para controlar la inflación.

“Estamos actuando con fortaleza y de forma decidida, pero con gran cautela como lo reconocen las circunstancias en un escenario de alta incertidumbre”, dijo el gerente del Emisor.

Mauricio Cárdenas, exministro de Hacienda, señaló a la medida como la correcta y necesaria en este momento y dijo que la inflación seguiría en aumento en marzo.

Villar, por su parte, señaló que la expectativa de inflación del Banco se mantenía en el rango meta con un escenario medio de 3% para el mediano plazo. Destacó que pese al contexto de mayor incertidumbre por la crisis logística y el conflicto en Ucrania, es posible converger hacia lo propuesto. De hecho, afirmó que no hay un “fuerte desanclaje en las expectativas de inflación”.

Restrepo dijo que en materia monetaria se estaban tomando las medidas pertinentes y que además asegurarán un cuidado al crecimiento económico. Aseveró que para el control de la inflación también se han tomado medidas como la reducción de aranceles de insumos para el agro y semillas. Asimismo, para fortalecer la oferta el Gobierno ha trabajado en soluciones como líneas de crédito con subsidio a la tasa que permita motivar la producción y por ende regular los precios.

Para marzo, la Encuesta de Opinión Financiera de Fedesarrollo, mostró que los analistas esperaban que el aumento del índice de precios al consumidor llegara a 8,45% en su dato anual y a cierre de año esté en 6,4%, por encima de la meta del Emisor.

De cara al futuro, los analistas estiman que se mantendrá el ritmo de aumento de la tasa. De hecho, la última Encuesta Mensual de Expectativas del Banco de la República muestra que a cierre de año se espera que llegue a 7%. Sin embargo, Espinosa descarta que haya aumentos superiores a los 100 puntos en vista de la determinación del día de ayer.

Precisamente, Alejandro Reyes, economista principal de Bbva Research, considera que en abril, cuando se hará la próxima reunión, la decisión será similar, escalando hasta 6% la tasa repo.

A cierre de año, la tasa podría estar por encima de 8%, incluso. Bbva Research la ubica entre 7,5% y 8%; Corficolombia espera que sea de 8,25%, por encima de 7,5% que esperaba antes.

Si se tiene en cuenta que los analistas no esperan alzas mayores a 1% en la tasa, llegar a estos niveles implicaría una decisión sostenida durante los próximos meses. Sergio Olarte, economista principal de Scotiabank Colpatria, espera que si la inflación continúa al alza, la velocidad de subida de tasas de interés se pueda incrementar en la próxima reunión de la Junta.

Emisor revisó al alza crecimiento para 2022

Durante la reunión, la Junta del Emisor también revisó al alza su expectativa de crecimiento económico para es te año. Ahora, espera que se de 4,7%, un incremento de 40 puntos básicos, frente al dato previo, que se ubicaba en 4,3%. Leonardo Villar, gerente del Banco de la República, señaló que esta decisión se toma por cuenta de las últimas cifras vistas como la mejoría en el dato de empleo y el desempeño de la economía durante enero que creció 7,8%, así como el incremento de 15,1% en la actividad manufacturera.

La Secretaría de Hacienda señaló que los recursos se destinarán para fortalecer el cuerpo de Bomberos, y la construcción de una estación de servicio

Ambos gobiernos se reunieron para discutir temas prioritarios de la agenda bilateral, como la consolidación de la paz, con énfasis en la cooperación