MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

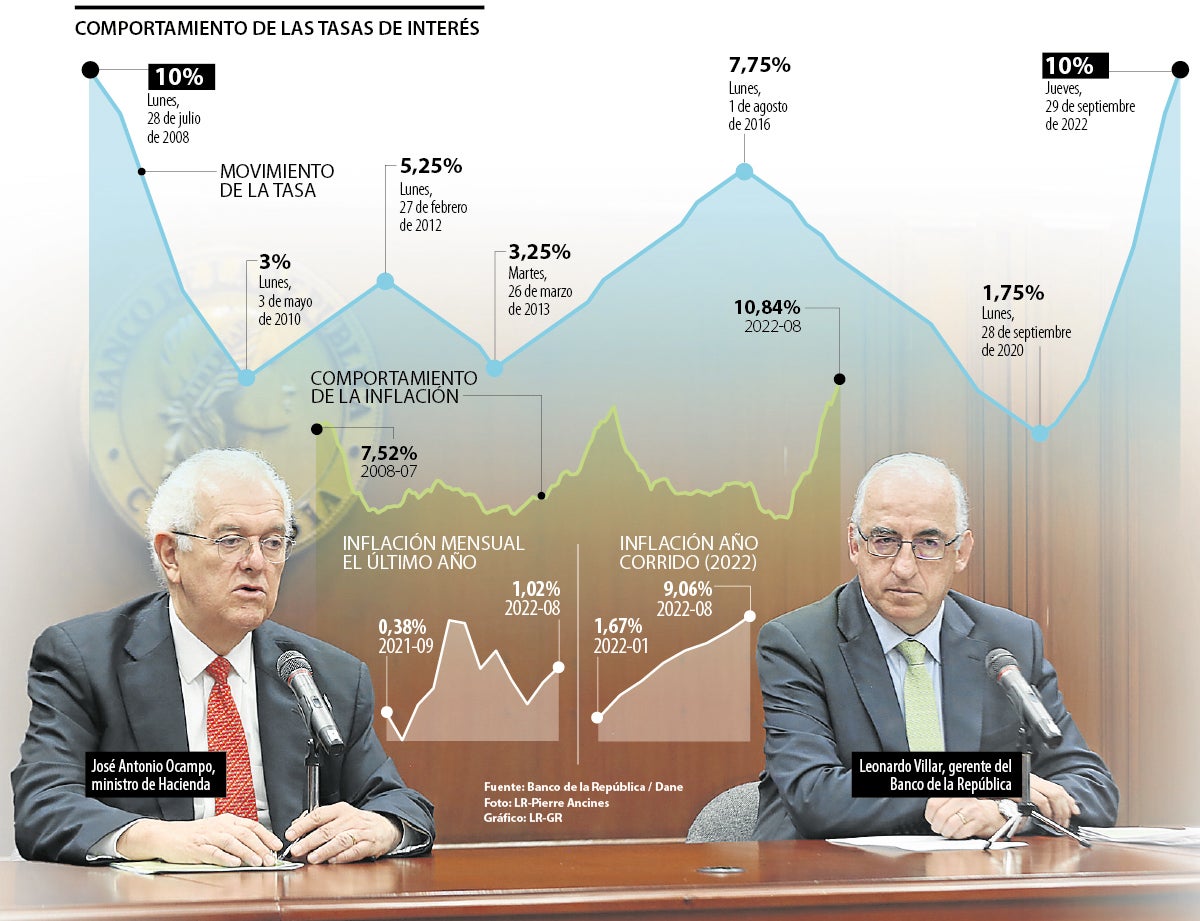

El emisor llevó su tasa de referencia a 10%, luego de sumarle 100 puntos básicos en la Junta del jueves, algo no visto desde Lehman Brothers

La última vez que las tasas de referencia del Banco de la República estaban en doble dígito, (exactamente en 10%) fue cuando la Junta Directiva de entonces, en reunión de julio de 2008 intervino los tipos, luego del coletazo que vivía el mundo por la crisis de ese año con la caída de Lehman Brothers. Las minutas se su momento las firmaba el economista José Darío Uribe como gerente y se referían a “un mecanismo de defensa por la crisis internacional y la recesión”.

Hoy, 14 años más tarde, el mundo también habla de una “próxima recesión”, y según el monitoreo de Trading Economics, en casi 85% de los bancos centrales del mundo la subida de tasas ha sido “el mecanismo de defensa” contra la inflación.

El costo de vida es el argumento principal del Emisor para seguir subiendo los tipos, que ayer fueron elevados en 100 puntos básicos, llevando las tasas a 10%. Seis directores votaron a favor de esta decisión y un miembro de la Junta se inclinó por un incremento de 50 pb.

Pese a que siguió el movimiento al alza, los analistas esperaban 150 pbs; razón por la que hoy ven cercano el cierre de este ciclo restrictivo de 10 reuniones consecutivas en las que se deciden subir los tipos de interés como fórmula para controlar el Índice de Precios al Consumidor (IPC). Precisamente el pasado 5 de septiembre, el Dane informó que en agosto se elevó hasta 10,84%, en ese momento, por un nuevo repunte del precio de los alimentos.

Leonardo Villar, gerente del banco explicó que “las expectativas de inflación de mediano plazo aumentaron y se situaron lejos de la meta de 3%. En el caso de los analistas económicos, la encuesta del Banco de la República mostró que entre agosto y septiembre la expectativa de inflación para el final de 2023 pasó de 5,5% a 6,3%, según la mediana de la muestra”.

En línea con el movimiento, la Superfinanciera en la tarde confirmó los cambios de la tasa de usura para octubre. A partir de mañana, las compras con tarjetas de crédito serán las más costosas de los últimos años, con 36,92%. El indicador en el último mes avanzó 167 puntos básicos si se compara con el dato de septiembre.

Cabe destacar que en enero este indicador era de 26,49%, lo que quiere decir que en lo corrido de 2022 ha aumentado hasta 10,43%.

Crecimiento económico

El reporte del Banrep explicó que para los próximos meses hay señales de desaceleración en la actividad productiva. El equipo técnico revisó su pronóstico de crecimiento para 2023 de 1,1% a 0,7%.

Sin embargo, el Banco de la República se siente más optimista en el comportamiento de la economía para el cierre de este año. Villar dijo que la actividad económica se mantuvo dinámico en el segundo trimestre. “Sobre esta base el equipo técnico aumentó el pronóstico de crecimiento del PIB para 2022 de 6,9% a 7,8%”.

“El cambio en las proyecciones va en dos direcciones, la primera, es que aumentó en casi un punto porcentual el crecimiento previsto para este año, el ingreso real de los colombianos aumentaría más. Esto significa que el ingreso será más alto de lo que estábamos previendo hace dos meses, y también será más alto de lo que creíamos mucho atrás. El nivel de ingreso de los colombianos va a ser más alto de lo que esperábamos en el informe de política monetaria de julio o mucho antes”, agregó el gerente.

Igualmente insistió en que el nivel de ingreso es mayor no solo este año sino en 2023, “lo que pasa es que como crecimos más este año, la tasa de variación del año entrante será menor” por lo que podrían revaluar sus proyecciones del siguiente año.

El ministro de Hacienda, José Antonio Ocampo, durante la entrega del reporte de tasas defendió la medida, “todos los bancos centrales del mundo han aumentado tasas, y sin embargo la inflación no ha cedido, ni aquí ni en muchas partes, eso es lo frustrante, son dinámicas de oferta que se agudizaron con la invasión a Ucrania”.

¿Detendrá la inflación?

La subida de tasas empezó en octubre del año pasado, en ese momento la inflación que estaba en 4,5% empezó su escalada hasta el nivel de 10,8% de hoy. Pero los operadores del mercado creen que seguirá subiendo, de hecho en la encuesta mensual del Citi, los 22 principales actores del sector financiero creen que llegará a 11,24%. Mientras Ocampo ve que es “frustrante” que el IPC no ceda, Villar reconoce que hoy aún no se ve el impacto de las tasas “pero estamos a la expectativa de que los próximos meses sí ceda y en enero notaríamos esa reducción”.

El efecto de la gasolina en la inflación

Desde octubre el galón de gasolina corriente subirá $200 según lo que planea el Gobierno, por eso el ministro José Antonio Ocampo explicó que la cifra es baja y no esperan fuertes presiones en la inflación con este incremento. “El alza de gasolina no va a afectar la inflación, la estimación es que la afecte en menos de dos décimas que se aproximan a cero”. Aclaró que “en el Acpm estamos capturando el efecto a la baja de los precios internacionales del biodiésel que entra 10% en Colombia proveniente de la palma”.

Asocodis dijo que la deuda suma $2,7 billones en febrero, y por esto, Andesco advierte que con la aplicación de la tarifa plena a consumidores subirán 140% las facturas

Al cierre de 2024 las acreencias con las clínicas y hospitales ascendió a $20,3 billones, de este monto, 55,3% es cartera vencida