MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

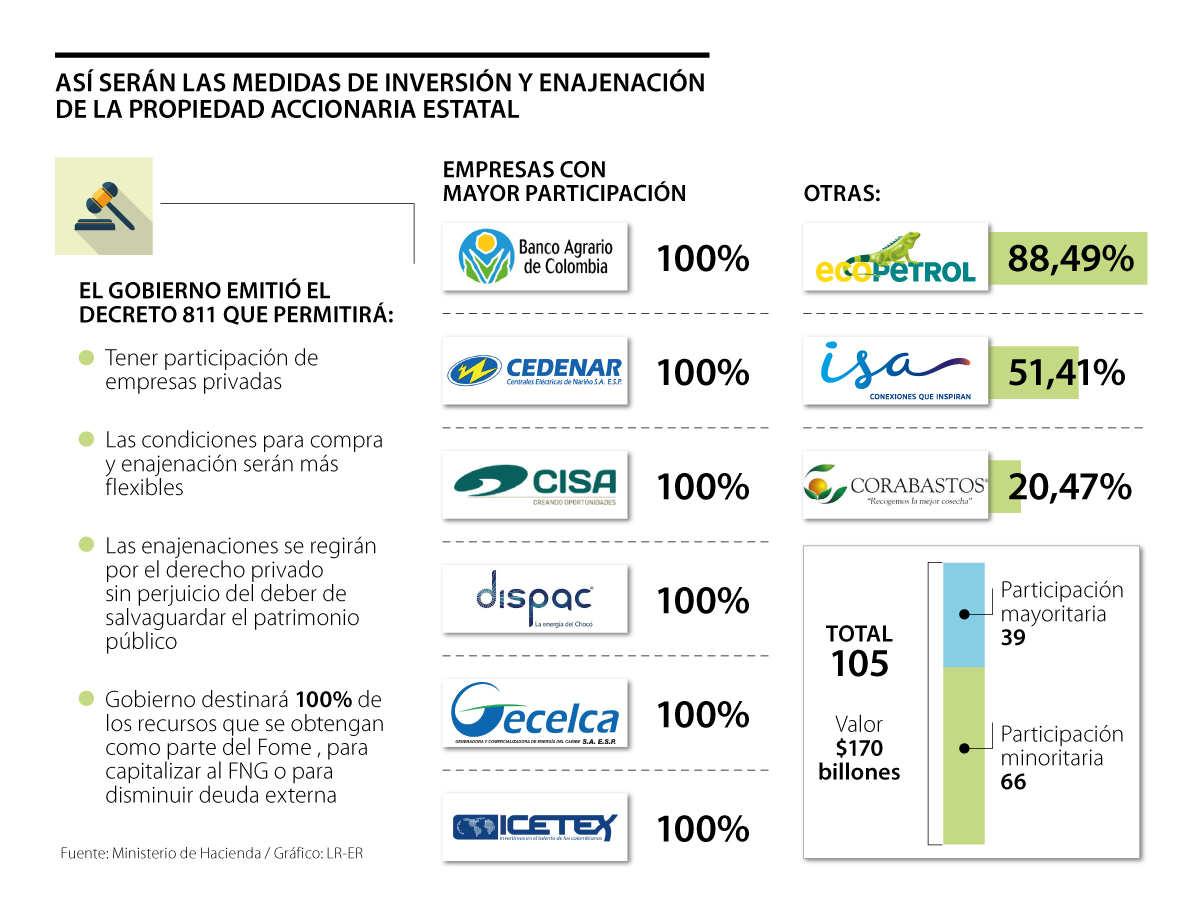

La norma flexibiliza la entrada del Gobierno en empresas privadas como un accionista y luego enajenar esa participación

A finales de mes se espera que en la Superintendencia de Sociedades haya más de 100 empresas que inicien su proceso de reorganización y liquidación. Muchas de ellas tienen algo en común, y es que la pausa en sus actividades por las medidas preventivas contra el covid-19, llevaron a que más de 85% de sus ingresos se congelaran.

Entre los casos más representativos de esa situación está el de Avianca, aerolínea que ya completa casi un mes desde que se acogió a la ley de quiebras de Estados Unidos. Por lo que, para muchos, una de las soluciones es que el propio Estado pueda invertir en ella para salvarla.

Por eso llama la atención que en los últimos días de la Emergencia Económica se publicara el Decreto 811, el cual “dicta medidas para la inversión y enajenación” por parte del Estado. Allí, el primer punto es que el Gobierno tiene luz verde para que inyecte capital en empresas perjudicadas por la crisis.

Precisamente, Juan Diego Martínez, socio de la firma Serrano Martínez, especificó que sí es una puerta para que el Estado entre como accionista a empresas que sufrieron alto impacto como Avianca, porque “le va a permitir otorgar financiamiento, vía capitalización a empresas de impacto nacional, asegurando que, cuando los efectos de la emergencia terminen, la Nación podrá liquidar su inversión”.

En caso de que el Gobierno decida invertir recursos no solo en Avianca, sino en otra empresa de alto impacto nacional en crisis, esas compañías deberán seguir siendo responsables de sus “obligaciones laborales, tributarias, pensionales, o de cualquier naturaleza, sin que la Nación sea responsable por cualquiera de estas”, dice el Decreto.

No será compra permanente

Si bien este decreto faculta al Gobierno para que según el impacto de una empresa en la economía, sea capitalizada, también hace la precisión de que no se trata de una inversión a largo plazo.

Si se toma de nuevo el ejemplo de Avianca, el Estado podría invertir en ella, pero “podrá exigir que sus accionistas o propietarios privados garanticen que comprarán la participación del Estado dentro de un plazo determinado, o que pondrán a la venta, en conjunto con las acciones de la Nación”, dice el Decreto.

Lo anterior se traduce, en que, en efecto, se trata de un salvamento temporal. Invertir en la crisis, pero recuperar ese capital una vez se haya superado el problema inicial.

Incluso, el exministro de Trabajo, Rafael Pardo, sugirió que para el caso de Avianca, serviría para apoyar no solo las finanzas, sino “casi 20.000 empleados. Pero primero Avianca debe entrar en reestructuración y solo después el Estado, asumir una participación temporal. No es salvar socios. Es salvar trabajos y empresa”, dijo.

Hasta el momento Avianca no se ha referido al decreto, pues en varios comunicados ha insistido en que por ahora la prioridad está en buscar salidas a la crisis con los instrumentos que tienen a su disposición.

“La empresa tiene la intención de pagarle a los proveedores y socios de agencias de viaje según sus prácticas normales, de manera oportuna por los bienes y servicios prestados a partir de la fecha de presentación y durante el proceso del Capítulo 11”, señalaron en un informe a sus accionistas.

Tiempo de la inversión

Otro punto en este Decreto 811 es que no se especifica de un tiempo mínimo o máximo para enajenar la participación del Estado. Cuando este texto salió publicado, algunas dudas que se alcanzaron a ver en redes sociales fueron las de curiosos y economistas que sugerían aclarar si los recursos públicos que se inyecten allí tendrán un periodo pactado para ser retirados de esas compañías.

“No habla de las condiciones de enajenación, o bueno, lo hace parcialmente. El Decreto no puede decir cuándo, porque hay varios escenarios. El primero de estos es en el cual la capitalización no fue suficiente y la empresa quedó en insolvencia a pesar de esto. U otro es cuando la compara sí se recuperó”, explicó Carlos Garzón, docente e investigador de la Universidad de la Sabana.

El académico recordó que también es complicado determinar el fin del tiempo de la inversión, pues hay otros momentos como “cuando la compañía quedó igual que al comienzo del evento. Creo que se requiere otro decreto que gobierne esta decisión, frente a un análisis económico de los efectos de la capitalización”, agregó Garzón.

Por último, el Decreto hace más precisiones como la opción para que el Estado, como nuevo accionista, y los propietarios iniciales, evalúen la venta conjunta. “Todo esto ayuda al salvamento a las compañías relevantes, con un término para que la Nación liquide su inversión, pero siempre garantizando la continuidad del servicio, y se establecen las condiciones para que la enajenación sea a valores justos de mercado”, añadió Martínez.

Línea para venta de activos estatales

Un segundo capítulo en el Decreto va más allá de su inversión en empresas privadas. Por el contrario, si por la crisis actual, el Gobierno acude a la venta de activos estatales, se determinó que “enajenará las acciones que pertenezcan a la Nación en sociedades listadas en la Bolsa de Valores por su precio de mercado, de acuerdo con las ofertas que reciba por las mismas en la respectiva operación de subasta o martillo, y podrá adelantar el proceso de construcción de dicho precio según los usos y prácticas internacionales”. Algunos precios en las ventas podrán mantenerlo en reserva “con el fin de proteger el patrimonio público”, señaló el documento.

Según la ministra de Trabajo, Gloria Inés Ramírez, algunos servicios médicos y temas referentes a la vivienda se desligarán del ajuste de los sueldos

La Secretaría de Hacienda de Bogotá aseguró que se recibieron un total de 254.430 pagos. Recursos se incorporarán al plan oficial

Ambos gobiernos se reunieron para discutir temas prioritarios de la agenda bilateral, como la consolidación de la paz, con énfasis en la cooperación