MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Una conclusión quedó en Asobolsa: dividendos, patrimonio y ganancia ocasional, son los puntos que el sector bursátil insiste en que el MinHAcienda revise en la reforma

*Invitado por Asobolsa

El presidente Gustavo Petro, por temas de salud fue el gran ausente de los congresos de esta semana que termina en Cartagena. Asobolsa fue uno de ellos, se esperaba que el viernes cerrara el evento luego de aclarar algunos puntos que están actualmente en el proyecto de reforma tributaria.

En este momento, el mercado de capitales con el texto como está propuesto ve riesgos en utilidades que hoy no son gravadas y quedarán sujetas a impuesto de renta; el famoso impuesto a los dividendos y el del patrimonio, así como las ganancias ocasionales.

Y aunque el ministro de Hacienda, José Antonio Ocampo tampoco estuvo, durante los últimos días mencionó que sobre los dividendos ya no se van a meter en las tarifas marginales de renta como con los otros ingresos, sino que se les va a subir la tarifa, pero no ha dicho cuánto.

Desde Hacienda han destacado que van a crear un método para que no haya doble tributación en los ingresos más altos. Y sobre ganancias ocasionales no han explicado que se vaya a modificar pero que se encuentran estudiando propuestas.

Las implicaciones

Si el texto pasara como está en este momento, el mercado de capitales ya sentirá varios cambios, y puntualmente a los recursos que se mueven entre sus operadores. “El primero, sin duda es la eliminación como ingreso no constitutivo de renta y/o ganancia ocasional de las utilidades provenientes de la enajenación de acciones inscritas en una bolsa de valores colombiana, y de las utilidades provenientes de la negociación de derivados que sean valores, y cuyo subyacente esté representando exclusivamente en acciones inscritas en la BVC, índices o participaciones en fondos o carteras colectivas que reflejen el comportamiento de dichas acciones, están exentas de renta y ganancia ocasional”, explicó Bibiana Buitrago, socia de Jiménez Higuita Rodríguez & Asociados.

Utilidades sujetas de renta

Para la abogada, primero están las utilidades en la venta de acciones listadas en la BVC (actualmente disponibles cuando las acciones son propiedad de una sola persona y no representan más del 10% del total de acciones en circulación).

Por otro lado, agregó que los beneficios de la negociación de derivados financieros cuyo subyacente sean acciones cotizadas, índices, fondos o carteras colectivas. También los dividendos distribuidos en acciones o capitalización de la cuenta de revalorización. La distribución en acciones o capitalización de las utilidades que superen el umbral de renta no gravable previsto en ciertos artículos (48 y 49).

“Este tratamiento tiene como fundamento el desarrollo y profundización del mercado de capitales, por lo que argumentar que ello no ha dado resultados como lo hace el texto de la exposición de motivos no resulta razón suficiente para esta eliminación, pues contrario a lo que piensa el Gobierno el mercado de capitales genera externalidades positivas para la economía, permite la democratización del capital y da transparencia a las operaciones”, explicó la abogada.

El análisis de Bibiana Buitrago destaca que según la BVC, cerca de 300 compañías han sido emisoras del mercado de capitales en el país en la última década, permitiendo realizar inversiones por más de $100 billones en proyectos de infraestructura, inclusión social y la financiación de proyectos productivos de empresas que operan en el territorio nacional. En la actualidad, hay más de 700.000 inversionistas directos en el mercado de capitales y cerca de 100 emisiones de acciones y títulos participativos por un valor superior a $350 billones.

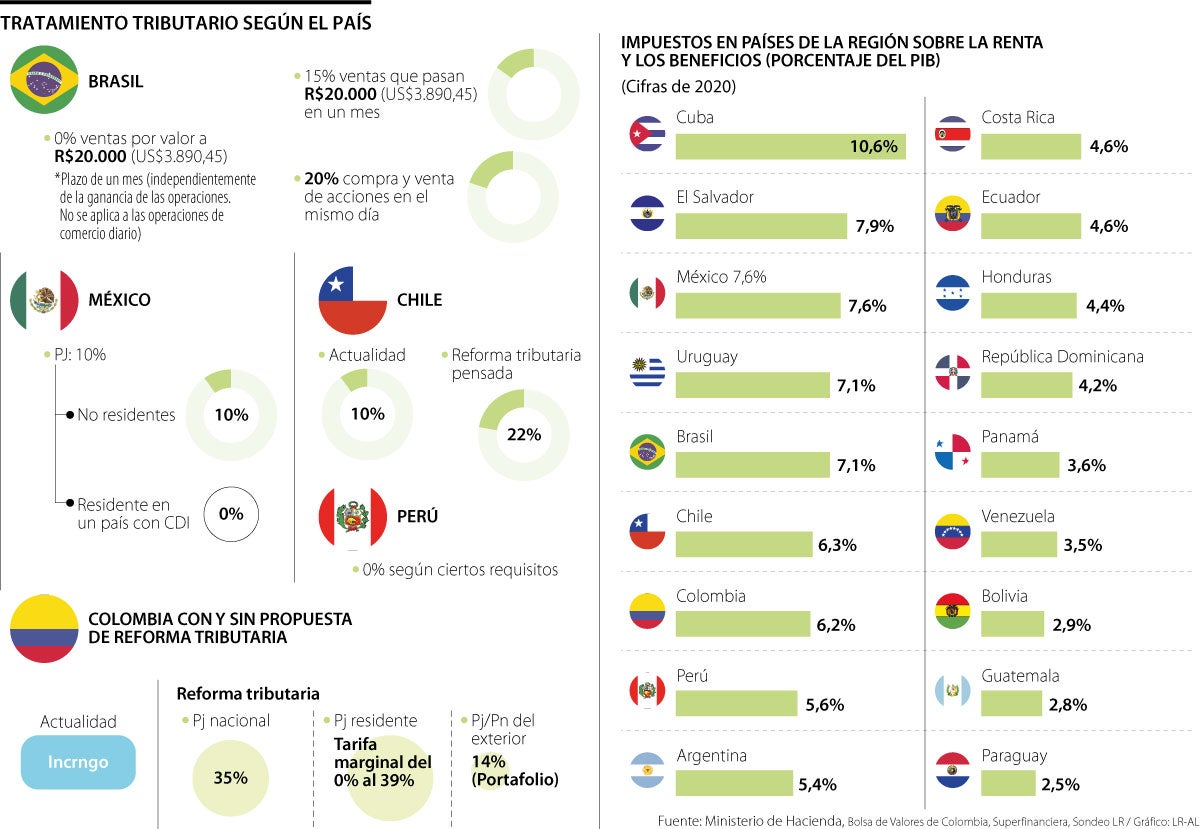

"Además, si se hace un análisis comparado de la tributación de la compraventa de acciones en la bolsa y en particular en los países de la Alianza del Pacífico, teniendo en cuenta el proceso de integración de las Bolsas de Colombia, Chile y Perú, medidas como las que plantea el gobierno dejan a Colombia en una posición nada competitiva".

Dividendos

El análisis agregó que otro cambio que impacta el mercado es el del impuesto a los dividendos, para las personas naturales residentes fiscales se eleva la tarifa del 10% al 39%, y teniendo en cuenta que esta cédula se suma a la cédula general, es muy probable que los accionistas/inversionistas se vean sujetos al rango de tarifa más alto.

“A ello se suma el incremento en la tasa corporativa que pasaría del 30% al 35% y que, combinada con la tarifa de dividendos, nos daría una tarifa del 60,4%, poniendo a Colombia con una tarifa combinada superior a la de los países de la Ocde, lo que, sin duda, le resta competitividad a la actividad empresarial en el país” explicó Buitrago.

Ganancia ocasional

El proyecto propone incrementar la tarifa del 10% a la que corresponda de los rangos hasta 39% y en el caso de personas jurídicas se eleva la misma al 30%. “La disminución de la tarifa al 10% realizada por la Ley 1607 de 2012, ha demostrado sus bondades, dado que según análisis de cifras Dian ha permito una mayor transparencia de las operaciones y ha aumentado considerablemente el recaudo. En lugar de un incremento de tarifa, debería considerarse una modificación a la base y la posibilidad de que la renta esté exenta cuando se trate de la venta de inmuebles de vivienda y reinvierta en la reposición de un activo con el mismo fin, como ocurre en países como EE.UU.” concluyó Buitrago.

El mandatario chino señaló que se deben rechazar "las injerencias externas y promover la autonomía regional", y dijo que en una guerra de aranceles no hay ganadores

Entre los productos que más se exportan se destacan los combustibles con US$326,7 millones, seguido de la Fundición, hierro y acero con US$52,7 millones