MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

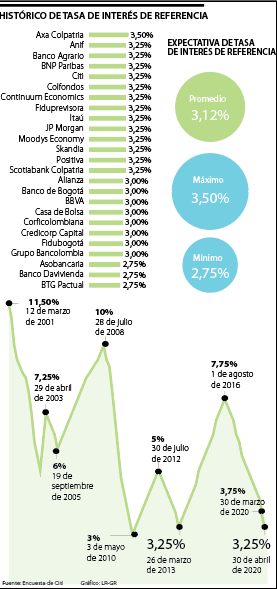

Ayer la junta del Banco redujo en 50 puntos básicos la tasa de interés de referencia y quedó en 3,25%, un nivel que no se veía desde 2013

Ayer la junta directiva del Banco de la República redujo la tasa de interés de referencia 50 puntos básicos y quedó en 3,25%. Esta decisión se tomó luego de que el 30 de marzo se hiciera un recorte de la misma proporción, cuando la tasa que llevaba 23 meses estable pasó de 4,25% a 3,75%.

De este modo, en 31 días el mencionado indicador se recortó en un punto porcentual hasta quedar a un nivel que no se veía desde marzo de 2013.

“Cuando revisamos lo que esperaban la mayoría de analistas, era una reducción de 50 puntos básicos. Y cuando revisamos y cuando revisamos las proyecciones implícitas de la curva OIS, se encuentra una previsión de esa misma magnitud de reducción. Entonces es coherente. Aunque por supuesto no es la única razón, también tuvimos en cuenta el estancamiento de la economía, el comportamiento de la inflación, la enorme incertidumbre, la volatilidad de los mercados financieros, los flujos de capital; entre otras variables”, explicó Juan José Echavarría, gerente del Emisor, en una conferencia virtual.

Ahora bien, la pregunta que ha surgido a partir de las decisiones del Banco, es cuándo se va a transferir el mencionado recorte en las tasas de interés del mercado, sobre lo cual hay opiniones encontradas, pues aunque eso podría suceder en tres meses, es decir a partir de julio, según señaló José Ignacio López, director de investigaciones de Corficolombiana; lo extraordinario de las condiciones hace que sea más difícil hacer proyecciones.

De hecho, Echavarría ha dicho reiterativamente que la junta del Emisor es escéptica sobre que ese hito se logre de manera inmediata. “Sin embargo creemos que, como siempre sucede, la transferencia se haría efectiva en el transcurso del año, pues la competencia entre los bancos los obligará a hacerlo. Pero vale aclarar que por ahora no hemos considerado tomar medidas extraordinarias para obligar a las entidades financieras a rebajar las tasas”.

Por su parte, Luis Fernando Mejía, director de Fedesarrollo, insistió en que aunque la transmisión de la tasa de intervención a las del mercado no son inmediatas, bajarlas lo antes posible “va a ser muy importante para reactivar la economía”.

Sin embargo, el gerente del Banco dijo que respecto al mes pasado se han visto algunas rebajas en créditos comerciales de cierto tipo, “pero no todas, algunas de consumo incluso han subido. Pero hay que tener en cuenta que todo lo que está pasando es extraordinario”, aseveró.

Las cinco medidas adicionales del Banco

El Emisor decidió incluir a la Financiera de Desarrollo Nacional y a las sociedades titularizadoras para que puedan actuar como agentes colocadores de Omas; flexibilizar el funcionamiento de los Apoyos Transitorios de Liquidez con el Banco; aumentar el monto de cobertura cambiaria con una nueva subasta de venta de dólares de operaciones forward con cumplimiento financiero hasta por US$1.000 millones; renovar los forward que vencen antes del 30 de mayo de 2020 y continuar realizando las subastas de fx swaps hasta por US$400 millones.

El Dane reveló la balanza comercial en los dos primeros meses del año; China lidera el mercado de importación y le siguen EE.UU., México, Brasil y Alemania

Ambos se dividen en un valor nominal de US$1.900 millones y contarán con la colaboración de Goldman Sachs, BNP Paribas y Scotia Capital