MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

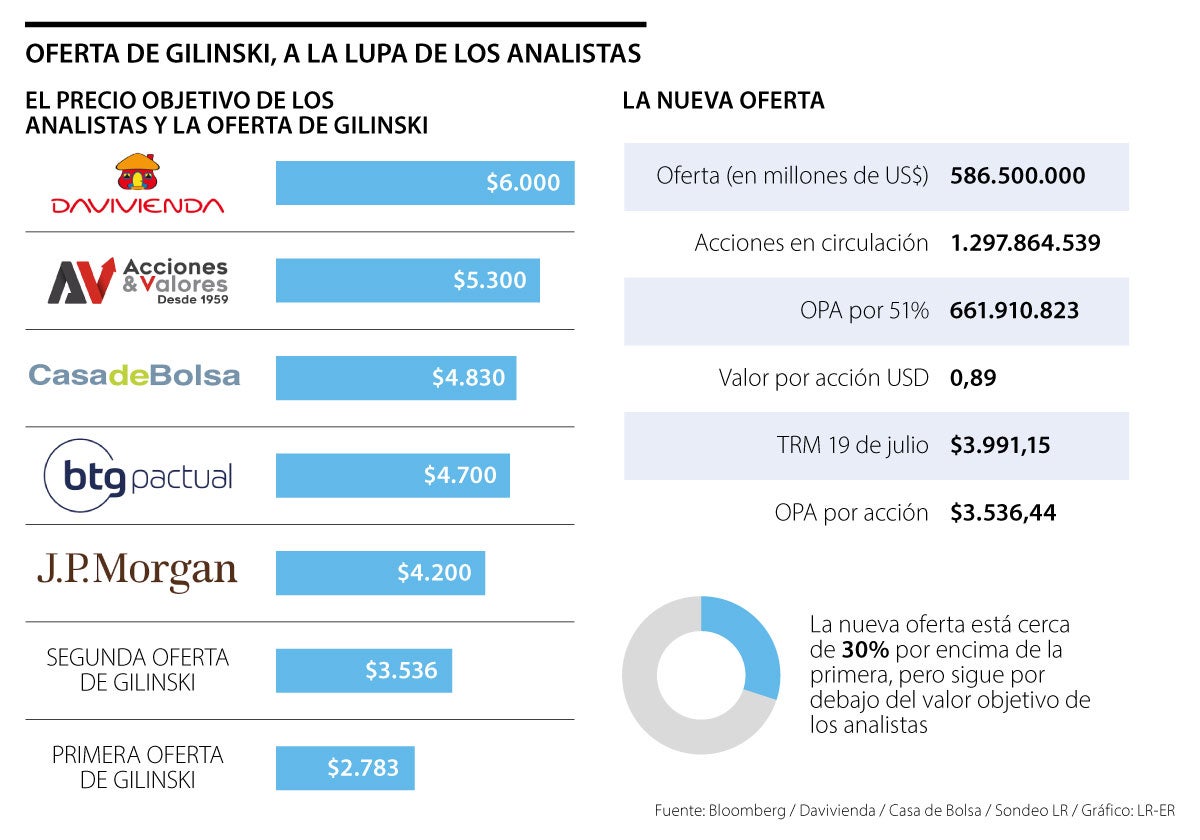

La nueva propuesta representa una prima por acción de más de 30% frente a la anterior, pero se queda corta respecto a lo que los analistas han calculado

Esta semana, se conoció una nueva oferta del empresario Jaime Gilinski por el Grupo Éxito, en la que si bien tiene una prima cercana a 30% respecto a la propuesta inicial que realizó, todavía se encuentra por debajo del precio objetivo que tienen los analistas del mercado.

En la contraoferta, dirigida a Cia Brasileira de Distribuição (GPA), accionista mayoritario de la cadena colombiana, el banquero caleño decidió apuntarle a lograr el control de 51% del Éxito por un precio de compra de US$586,5 millones. Este monto valoró a cada acción en US$0,89, mientras que en la lanzada a finales del mes pasado, con la que buscaba quedarse con 96,5% de participación, ofertó US$836 millones, lo que ubicó el precio de cada acción en US$0,67.

La nueva contrapropuesta, aunque representa una prima frente a la oferta original, está por debajo del precio objetivo que estiman los analistas y por esto podría no ser suficiente para Casino, que tiene una participación de 41% en GPA, y para este último que posee 96,5% del Éxito.

Expertos del equipo de Casa de Bolsa indican que si se toma el precio objetivo que ellos calculan como base “Gilinski debería ofrecer por el Éxito un precio de entre $5.800 y $6.300”. Otros como, por ejemplo, Davivienda, calculan que el precio objetivo es de $6.000: Acciones & Valores, $5.300; BTG Pactual $4.700; y JP Morgan, US$4.200.

Según el analista Gregorio Gandini, fundador de Gandini Análisis, las acciones de la cadena de supermercados transan a $4.030 con una TRM de $3.995, lo que equivale a US$1,03. “Consideramos que el precio ofrecido por Gilinski está muy por debajo del precio justo, aún más teniendo en cuenta que quiere el control de la compañía (51%), lo cual debería incluir una prima de control, que normalmente está entre 20% y 30% por encima del precio de mercado, lo cual equivaldría a un precio de $5.000-$5.400”, agregaron desde Casa de Bolsa.

De concretarse esta movida, el Grupo Gilinski se quedaría con su reciente adquisición, el Grupo Nutresa, uno de los principales fabricantes de alimentos de América Latina, y con Éxito, la principal cadena de supermecados de Colombia que, además, tiene presencia en Argentina y Uruguay.

De quedarse con el retail, Gilinski incluiría toda la red de tiendas, con 209 puntos de Almacenes Éxito, 107 de Carulla; 56 de Surtimayorista y 60 de Super Inter. Además, ganará presencia en el sur del continente, específicamente en Argentina, con las marcas Libertad y Paseo, y en Uruguay, con Disco y Devoto.

“Acá lo que los Gilinski están haciendo es ahora una estrategia diferente, están midiendo el aceite, porque saben que Casino tiene problemas financieros. El precio que ofrece tiene un descuento grande frente al valor real de la compañía, por lo cual, desde el punto de vista racional, la Junta Directiva o dueños de Éxito no deberían aceptar está oferta”, dijo Orlando Santiago, gerente de Fénix Valor.

Por ahora, GPA anunció que convocará a su junta directiva para evaluar la oferta, en medio de los problemas financieros que afronta su matriz, el minorista francés Casino.

La utilidad neta totalizó US$131 millones y la compañía revirtió la pérdida registrada en igual periodo de 2024.

Los desarrolladores de la herramienta indicaron que reduce tiempos de operación y errores en el procesamiento

Gonzalo Barrenechea Correa, español, y Jacqueline Gillemine Pérez, belga, estuvieron en el registro de la marca en territorio europeo