MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

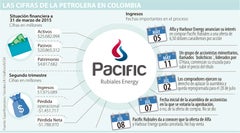

De acuerdo con información publicada a través de la Superintendencia Financiera, los compradores solicitaron la terminación del acuerdo que había sido suscrito el pasado 20 de mayo y que iba a ser votado en una asamblea de accionistas el próximo 28 de julio (una oferta pública de adquisición de acciones por 6,50 dólares canadienses por título).

“El Acuerdo terminará con efecto inmediato. Así mismo, la Asamblea Extraordinaria de Accionistas, que había sido convocada para que votaran el arreglo ha sido cancelada”, informaron.

Adicionalmente, explicaron que este acuerdo se dará por terminado sin obligaciones relevantes adicionales para las tres implicadas, lo que incluye “cualquier pago por terminación/rescisión o reembolso de gastos”.

Luego de esta noticia, la petrolera se enfocará en la reducción de costos operativos, la desinversión de activos no medulares, la reducción de deuda y la búsqueda de oportunidades en el mercado energético mexicano de la mano de Alfa (que seguirá siendo socio), según informaron.

De acuerdo con Diego Franco, corredor de bolsa de Valoralta, la primera reacción del mercado será una caída en el precio de las acciones y bonos. “La acción va a arrancar con demandas muy bajas, o en su defecto, en algún momento de la jornada nadie querrá comprar el papel, porque la gente pensaba, en medio de todo, que Alfa le daba un respaldo financiero a Pacific, por sus fuertes deudas. En el caso de los bonos había como un premio en términos de tasas de interés a la gente que tenía bonos porque los iban a vencer en un tiempo lejano, eso tampoco va, simplemente la conversión de bonos tampoco se da. La gente va a empezar a desconfiar”, dijo.

Esto también estará impulsado por el hecho de que algunas personas con perfil especulativo compraron acciones a $10.000 para venderlas a $13.000 con la oferta, y seguramente mañana saldrán a liquidar el portafolio al ver que no habrá comprador, añadió Franco.

Camilo Silva, socio fundador de Valora Inversiones, respaldó esta proyección y dijo que hoy se espera una reducción del precio de la acción y que el mercado demandará información sobre “lo que se viene para Pacific, su situación financiera y los estados contables de la compañía”.

Los antecedentes del proceso

Desde el inicio, el proceso estuvo marcado por la oposición de un grupo de accionistas minoritarios conocidos como los ‘bolichicos’, que en conjunto tienen cerca de 20% de las acciones, y que eran liderados por O’Hara. Para ellos la oferta era muy baja.

En su cruzada porque no se diera el negocio, replicaron las recomendaciones de las firmas asesoras Institutional Shareholder Services (ISS) y Glass, Lewis & Co de no vender. También hicieron publicaciones en prensa y crearon el portal salvemosaPRE.com. que usaban para mover información sobre la inconveniencia del acuerdo.

Frente a esto, los directivos de Pacific, en cabeza de Ronald Pantin, señalaron en varias ocasiones que la oferta de 6,50 dólares canadienses por acción estaba en el tope superior del rango de valoración que habían hecho tres firmas independientes. Adicionalmente, en una carta a los accionistas, señalaron que apoyaban la propuesta, “no solo por la importante prima en efectivo de 81% que ofrece, sino también porque representa una oportunidad de disminuir el riesgo hacia el futuro de Pacific Rubiales, en comparación con la única otra alternativa que existe a la fecha: continuar con una estrategia de “status quo””.

Las opiniones

Diego Franco

Corredor de bolsa de Valoralta

“El mercado va a probar si O’Hara tiene la intención de quedarse con la firma, porque se ha llegado al análisis de que solamente fue oportunista”.

Camilo Silva

Socio fundador de Valora Inversiones

“El mercado espera la caída de la acción y espera resolver las dudas de lo que se viene para Pacific, conocer su situación financiera”.

Google Colombia va a lanzar un programa por US$750.000 para enseñarle a 75.000 personas, entre alumnos y profesores, a cómo usar y aplicar la inteligencia artificial

La compañía farmacéutica debía entregar la información el 30 de abril, pero dijo que no alcanzaba por un proceso de reestructuración

Las importaciones casi doblan a las exportaciones y se movilizaron 282.829 TEU dentro del país. El puerto que más movió fue el de Cartagena