MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

LR

A siete años de su lanzamiento en Colombia, la meta de alcanzar el nivel de equilibrio sigue lejana, en un ambiente cada vez más desafiante

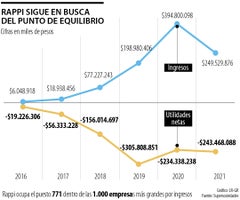

Siete años de vida y Rappi aún no logra alcanzar el punto de equilibrio. Por el contrario, este umbral -clave para las empresas- parece alejarse cada vez más, aunque la compañía ha hecho hincapié en que dejará de lado algunas inversiones para concentrarse en el desafío del break even.

El primer unicornio colombiano ha mostrado cuentas alegres en cuanto a ventas que han crecido con fuerza durante los últimos años; sin embargo, no ha logrado alcanzar una utilidad o al menos disminuir considerablemente las pérdidas.

De este modo, durante su primer año la compañía anotó pérdidas por más de $959,8 millones (US$ 206.000), para escalar a su mayor nivel en 2019 con un balance en rojo de $300.000 millones.

Durante 2021, último registro de los estados financieros en el Sistema Integrado de Información Societaria de la Superintendencia de Sociedades (Siis) de Colombia, esta cifra descendió levemente a $243.000 millones. En cuanto a los ingresos, estos han crecido con fuerza desde los $844,1 millones registrados en 2015, a $249.529 millones.

En medio de este escenario, se han presentado rumores de que la firma vendería sus acciones a la plataforma estadounidense DoorDash. Sin embargo, a fines de la semana pasada, su gerente general, Matías Laks, negó la información a Bloomberg y afirmó que “en Rappi no se está negociando una transacción de venta de la compañía”.

Escenarios

Según el analista colombiano Andrés Moreno, las compañías como Rappi enfrentan tres posibles escenarios.

“Rappi no ha salido a la Bolsa de Valores de Colombia, no ha hecho emisión de acciones. Tiene buen nombre y creo que todas estas compañías tienen la alternativa de depurarse, algunas pueden cerrar y otras se reestructurarán, siendo esta última una opción para Rappi”, comentó.

Esta última opción se vuelve una alternativa cada vez más significativa a medida en que su posición entre las mayores empresas del país va en picada.

De acuerdo con información de la Superintendencia de Sociedades, a junio pasado y con datos a diciembre de 2021, Rappi se posicionó en el puesto 771 dentro de las 1.000 empresas más grandes por ingresos, una abrupta caída respecto del lugar 385 que ocupaba en 2020.

Al respecto, Moreno apuntó que “los unicornios han cambiado mucho su valoración por el aumento de las tasas de interés; ya no les queda tan fácil conseguir plata como antes”.

Un ejemplo de esto es que SoftBank, que llegó a apoyar a la compañía en rondas de inversión por más de US$ 30.000 millones, hacia fines de 2022 apenas superó los US$2.000 millones.

Presencia en América Latina

Pese a las continuas pérdidas, Rappi todavía cuenta con un gran activo, mientras conquista posiciones de mercado.

Con más de 100 millones de descargas, la plataforma se considera a sí misma como la primera superapp latinoamericana, porque además de estar presente en nueve países de la región y en más de 250 ciudades, ha innovado en servicios como RappiPay (préstamos), RappiTravel (compra de pasajes aéreos), RappiTurbo (envíos de compras), y RappiCash (retiro de dinero a domicilio).

En su país de origen, es líder en el mercado del delivery, ya que a septiembre de 2022, según cifras de Gig Latam, su participación superó 50%, mientras que su competidor inmediato, DidiFood, le seguía muy de lejos con 8%.

Esto también se reflejó en países como México, donde registró la mayor penetración con 33,16 millones de descargas a 2022. Ya desde el tercer trimestre de 2020, según Statista, ocupaba casi 70% del mercado.

Distinto es el caso en Brasil, donde registra 29,55 millones de descargas. En este país, iFood lideraba a diciembre con una cuota de 76%, mientras que la colombiana solo alcanzaba un market share de 1%.

En Chile, ocupa el cuarto lugar entre las aplicaciones de alimentos. De enero a septiembre de 2021, su rival PedidosYa capturó más de una cuarta parte (casi 29%) de la participación, seguido de UberEats, tanto en número de transacciones como en volumen de ventas, fue UberEats.

Estos escenarios han variado, ya que diversas aplicaciones han dejado de operar en algunos países. Tal es el caso de la salida de UberEats de países como Brasil, Perú y Colombia, o iFood que también se retiró de este último mercado. Por ende, dejan un espacio para ser absorbido por los principales competidores de cada país.

Además, esta es una tendencia que se mostró con más fuerza en 2022, ya que diversas compañías dejaron sus operaciones en la región -de manera total o parcial- para enfocarse en sus principales mercados, argumentando que el entorno económico y la crisis que golpea la región las motivó a salir.

El Ebitda de la compañía para el mismo periodo fue de $371.148 millones, creciendo 24,7% frente al mismo periodo del año pasado

El ebitda ajustado de la compañía creció 13%, hasta alcanzar US$145 millones, cuatro más que los registrados en el mismo periodo del año anterior

Un aspecto distintivo de la operación internacional de Lafayette es su eficiente modelo logístico. El 98% de sus exportaciones se realiza por vía aérea