MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La nueva fecha para el 13% restante será el 10 de octubre

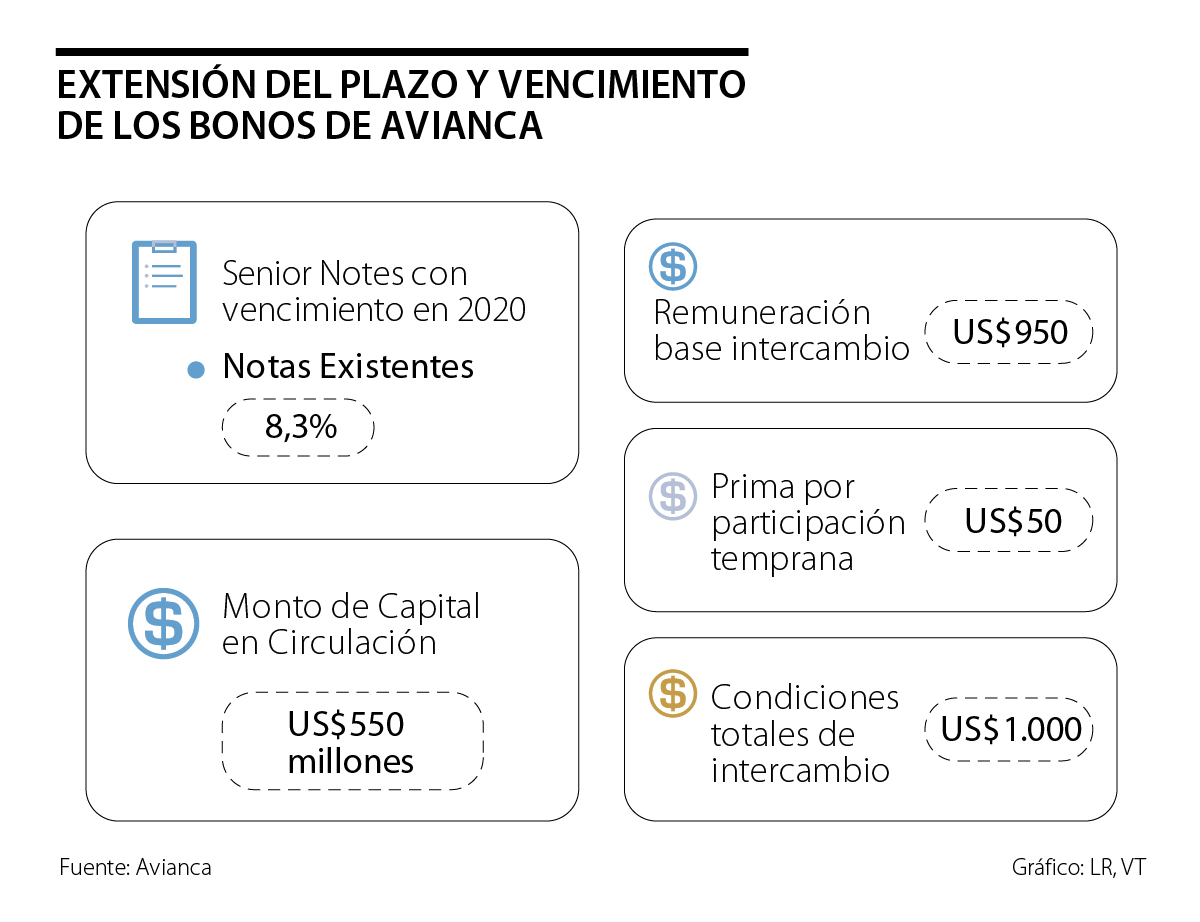

Por medio de un documento publicado en la Superintendencia Financiera de Colombia, Avianca Holdings anunció una extensión en la fecha límite para participar en la oferta de intercambio de bonos de US$550 millones con un vencimiento en mayo de 2020, con el fin de “continuar con el proceso administrativo de formalización de las garantías ofrecidas”.

Además aseveraron que hasta el 10 de octubre “se pueden sumar aquellos bonistas que no han participado, faltando menos de 13%”.

En su comunicado, la compañía afirmó que “todos los bonos existentes intercambiados en ese momento o antes serán elegibles para recibir la Remuneración de intercambio completa, incluida la ‘Prima por Participación Temprana’ establecida en la tabla a continuación”.

La aerolínea explicó que al finalizar la oferta de intercambio, el intermediario de las solicitudes recibirá US$2,50 por cada US$1.000 del monto de capital de los Bonos Existentes que se presenten de manera válida de conformidad con la Oferta de Intercambio.

Esto, “teniendo en cuenta que dicha tarifa solo se pagará con respecto a los primeros US$400.000 del total del capital de los bonos que hayan sido presentados de manera válida por cualquier tenedor individual y sean aceptados para el intercambio y en relación con las ofertas presentadas después de septiembre 12 de 2019”, agregó la compañía.

Adrián Neuhauser, CFO de la aerolínea, explicó que hasta el momento se ha “logrado un avance significativo en la obtención de los consentimientos requeridos a medida que nos acercamos a la fase final de nuestro proceso de intercambio de bonos. Hemos tenido un gran respaldo de los bonistas y de nuestros acreedores y esperamos cerrar la transacción a la brevedad posible”.

Otro anuncio que hizo la aerolínea en el documento publicado en la página de la Superfinanciera fue que “el condicionado a la inversión de United Airlines y Kingsland Holdings Limited de hasta US$250 millones se extenderá el plazo del bono automáticamente, por tres años y con un cupón de 9%”.

Asimismo, afirmaron que con respecto al proceso con estas dos compañías “se han mostrado satisfechos con este intercambio, que a la fecha llega al 87,22%, el que era uno de los requisitos para el compromiso de financiamiento”.

La entidad agregó que el préstamo suscitado entre las aerolíneas “sigue dependiendo de ciertas condiciones, incluidos ciertos compromisos y exenciones hechas por parte de otros acreedores y socios comerciales de Avianca Holdings”.

Jorge Mario Velásquez, presidente del Grupo Argos, aseguró que el grupo tiene un potencial muy importante de mostrar valor

Grupo Argos y Grupo Sura pondrán fin a las participaciones cruzadas a través de escisiones por absorción que se aprobarán y perfeccionarán de manera simultánea

Según cifras de la compañía, 357.000 personas cuentan con el tag de Flypass que se traducen en cuatro millones de transacciones