MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

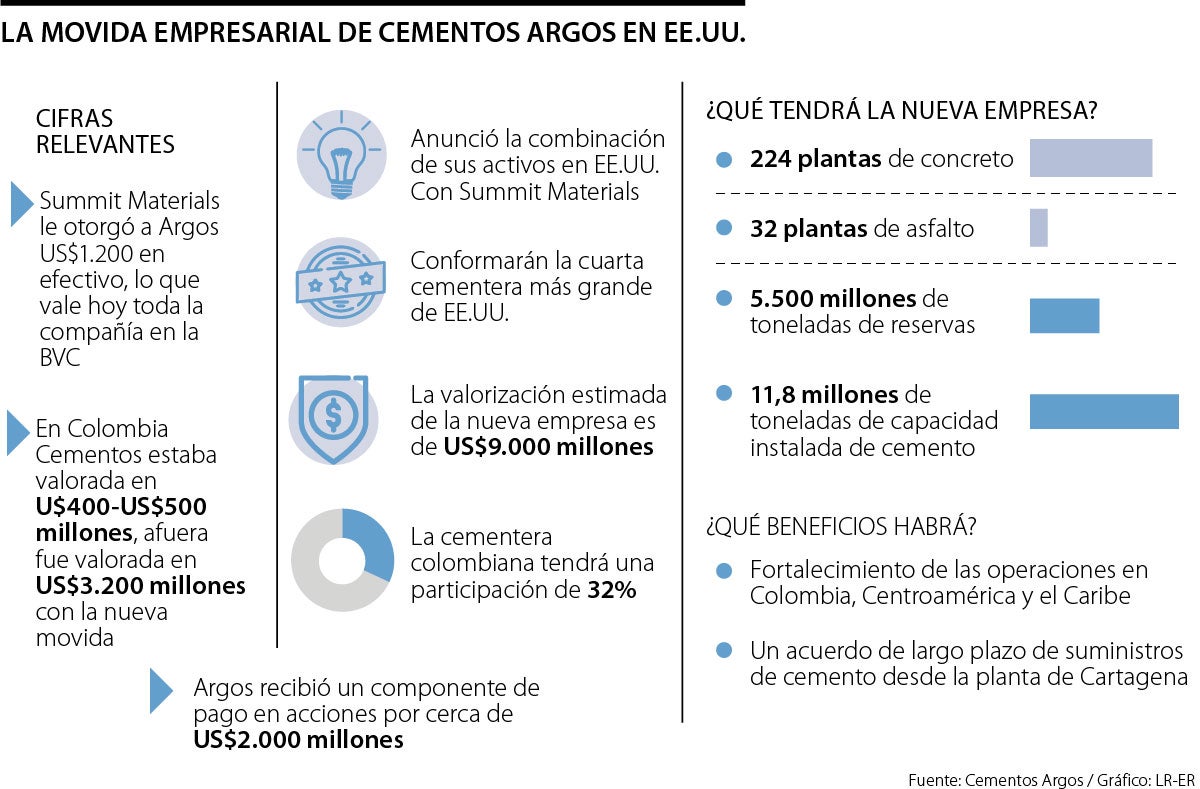

Las cifras detrás de la unión entre Cementos Argos y Summit Materials para crear la cuarta cementera más grande de EE.UU.

La nueva sociedad, valorizada en US$9.000 millones, tendrá 224 plantas de concreto, 32 plantas de asfalto, además de 5.500 millones de toneladas cortas de reservas de agregados

Cementos Argos anunció la combinación de sus activos en Estados Unidos con la compañía Summit Materials, para conformar la cuarta empresa de materiales de construcción más grandes de origen estadounidense, con una valoración estimada en US$9.000 millones. En el negocio, la cementera colombiana tendrá una participación de 32% en la nueva compañía.

La nueva organización tendrá 224 plantas de concreto, 32 plantas de asfalto, además de 5.500 millones de toneladas cortas de reservas de agregados, equivalente a más de 90 años de reservas, junto con 11,8 millones de toneladas de capacidad instalada de cemento.

La jugada estipula que la sociedad de EE.UU. continuará listada en la Bolsa de Valores de Nueva York. Este negocio le representará la entrada de US$1.200 millones de caja a Cementos Argos (sujeto a ajustes de cierre) que le servirán a la empresa para aliviar pasivos.

Además, la combinación permitirá un fortalecimiento de las operaciones de Cemargos en Colombia, Centroamérica y el Caribe por una serie de acuerdos auxiliares, como uno de largo plazo de suministro de cemento desde la planta de Cartagena a la operación en EE.UU.

“Esta combinación reafirma nuestro compromiso con el crecimiento en el mercado de Estados Unidos, y materializa y optimiza la intención de tener listado el negocio de Estados Unidos en Nyse como la forma más eficiente de descubrir el valor fundamental de los activos y negocios de Cementos Argos en ese país”, destacó Juan Esteban Calle, presidente de Cementos Argos.

La cementera tiene una capitalización bursátil de US$975 millones, por lo que la transacción valora a su operación en Estados Unidos, en más del triple de ese valor. Además, destacó que Summit Material tiene un volumen promedio diario de negociación en la Bolsa de Nueva York de US$20 millones, superior a todo lo que se negocia en la Bolsa de Valores de Colombia en un solo día.

“Hemos cumplido con la materialización de la estrategia informada al mercado al cerrar esta transacción que valora nuestras operaciones de cemento en Estados Unidos en alrededor de US$3.200 millones, dentro de un vehículo cotizado en la Bolsa de Valores de Nueva York”, dijo Jorge Mario Velásquez, presidente de Grupo Argos.

“Tener un papel activo en una plataforma líder de materiales de construcción, con un importante componente de agregados y cemento y que cotiza en el mercado más eficiente del mundo es un paso trascendental en la estrategia de generación de valor que lanzamos hace meses con el programa Sprint, para beneficio de todos nuestros accionistas. La participación de Cementos Argos en Summit Materials seguirá permitiéndole a nuestros accionistas tener una importante exposición al EE.UU.”, agregó Calle.

Con todo esto, Cementos Argos utilizará cerca de US$700 millones para pagar la deuda de la operación en Estados Unidos y US$500 millonespara disminuir deuda neta en Colombia.

Juan David Rosero, country Head Colombia de General Motors, afirmó que la visión de la marca Chevrolet está centrada en las ventas de sus siete lanzamientos del año

Las onzas de oro vendidas fueron 54.243 oz (2024: 51.741 oz) aumentando en 5% respecto al mismo periodo de 2024