MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

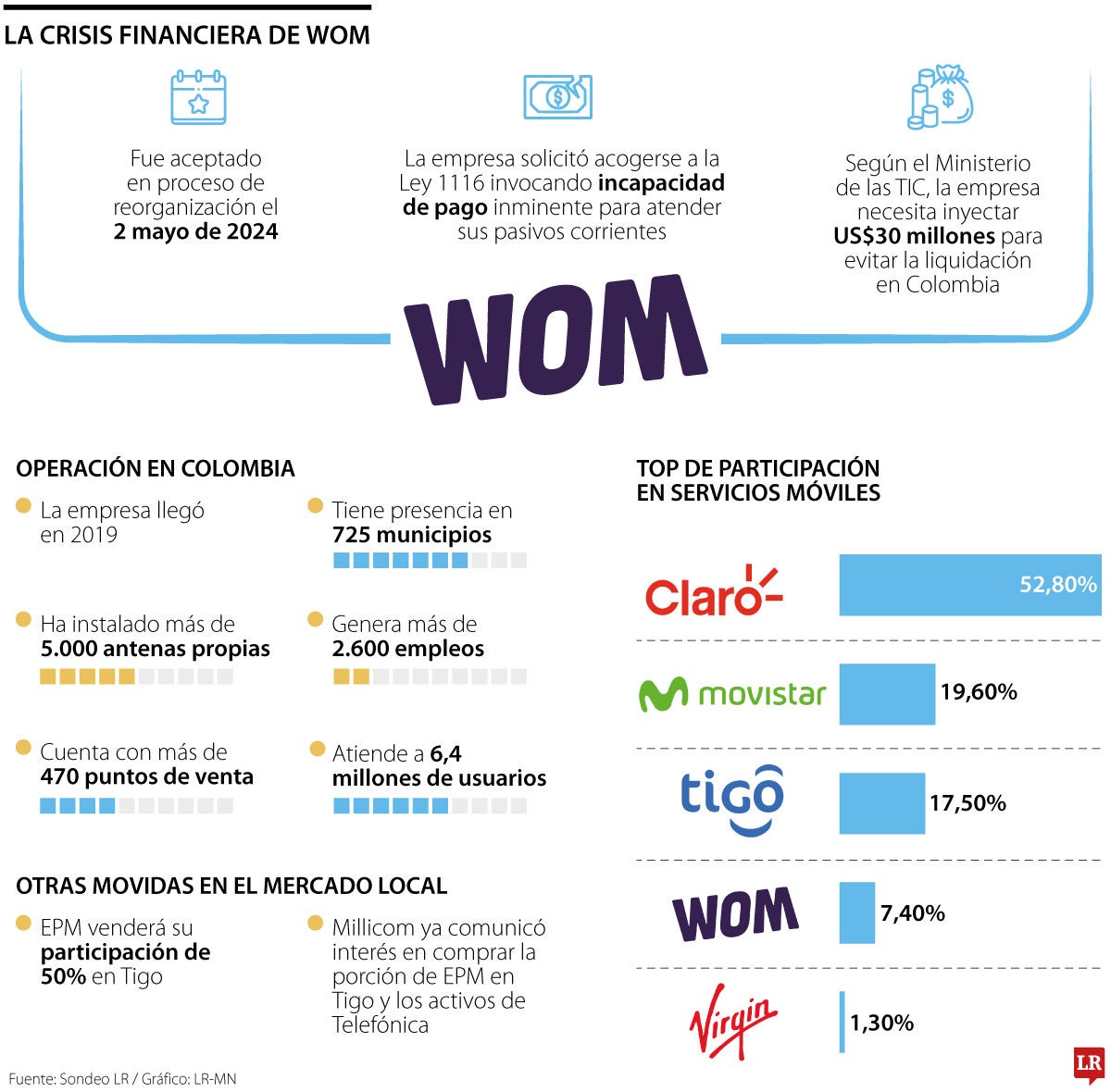

Cifras de la crisis financiera de WOM.

Aunque WOM Colombia pertenece al mismo fondo de inversión de la matriz en Chile, no se afectaría la operación en el país

América Móvil (Claro) y Telefónica (Movistar) lanzaron una oferta no vinculante por los activos de WOM en Chile y, aunque no es 100% seguro que se concrete la transacción, los dos potenciales adquirentes están revisando los beneficios que les traería el negocio.

Esta es otra posible movida para el sector de las telecomunicaciones en América Latina, especialmente en un momento de consolidación de este mercado en el que, según expertos, cada vez hay menos espacio para más de tres jugadores en cada país por el alto costo y la frecuencia de las inversiones. La oferta por los activos de WOM en Chile llega mientras la compañía está acogida a la Ley de Quiebras en EE.UU., un trámite que inició desde abril al no poder refinanciar un pasivo vencido por US$348 millones.

Posible reconfiguración

En Colombia, WOM se acogió a la Ley de Insolvencia y, a la fecha, sigue pendiente la aprobación del plan de reorganización. Se sabe que para evitar la liquidación necesitaría una inyección por US$30 millones.

Inicialmente, la compra de activos en Chile, según la compañía, no tendría ninguna repercusión para WOM Colombia, toda vez que son dos operaciones independientes. Sin embargo, en el mercado local se están incubando varios negocios que podrían reconfigurar el panorama.

Por ejemplo, EPM venderá su porción de 50% en Tigo y Millicom ya comunicó su interés en comprarla. Adicionalmente, quiere los activos de Telefónica en el territorio nacional; una transacción que daría paso a un operador que podría competirle a Claro, jugador que tiene más de 50% de participación.

Si América Móvil, razón social propietaria de Claro, tomara los activos de WOM en Chile, su cuota de mercado llegaría a 40%. Y aunque la oferta no vinculante se hizo conjuntamente con Telefónica, las autoridades tendrían que darle el visto bueno a esa adquisición y revisarla desde una óptica de antimonopolio.

En Colombia, WOM tiene una participación de 7,4% y desde su llegada en 2019, ha desplegado más de 5.000 antenas. Preliminarmente, una potencial oferta de cualquier jugador también debería pasar por el filtro de los reguladores, en este caso, de la Superintendencia de Industria y Comercio, SIC, para evitar distorsión en el mercado.

Entre los principales operadores del país ha existido controversia por la presunta dominancia de Claro, compañía que siempre ha defendido que su posición obedece a la inversión acumulada de más de US$16.000 millones en el despliegue de infraestructura y tecnología.

¿Wom Colombia puede venderse?

Rafael Felipe Gómez, especialista en derecho comercial, explicó que una de las maneras de facilitar la reorganización es enajenando parte de los activos cuando la compañía todavía es viable; esto con el fin de cubrir las deudas próximas.

“¿Cuál es la evaluación que debe hacer el encargado de la reorganización? Que la enajenación de los activos no haga inviable la operación y pueda afectar los pagos que no se tienen en cuenta en primera instancia”, añadió.

Ara superará los 1.500 puntos en el país y acelera el paso en la carrera del retail, segmento en el que ya es la tercera cadena que más vende, solo detrás de los locales Éxito y D1

En entidades como Famisanar, Emssanar o Asmet Salud, ya había patrimonios negativos. No obstante, sus cifras decayeron aún más

El gerente general de Bayer Colombia, Jorge Ancona, enfatizó que la llegada del medicamento al país depende de los resultados de los estudios y del Invima