MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Entre las condiciones para que ese escenario se dé, se destaca que la acción esté por encima de US$7

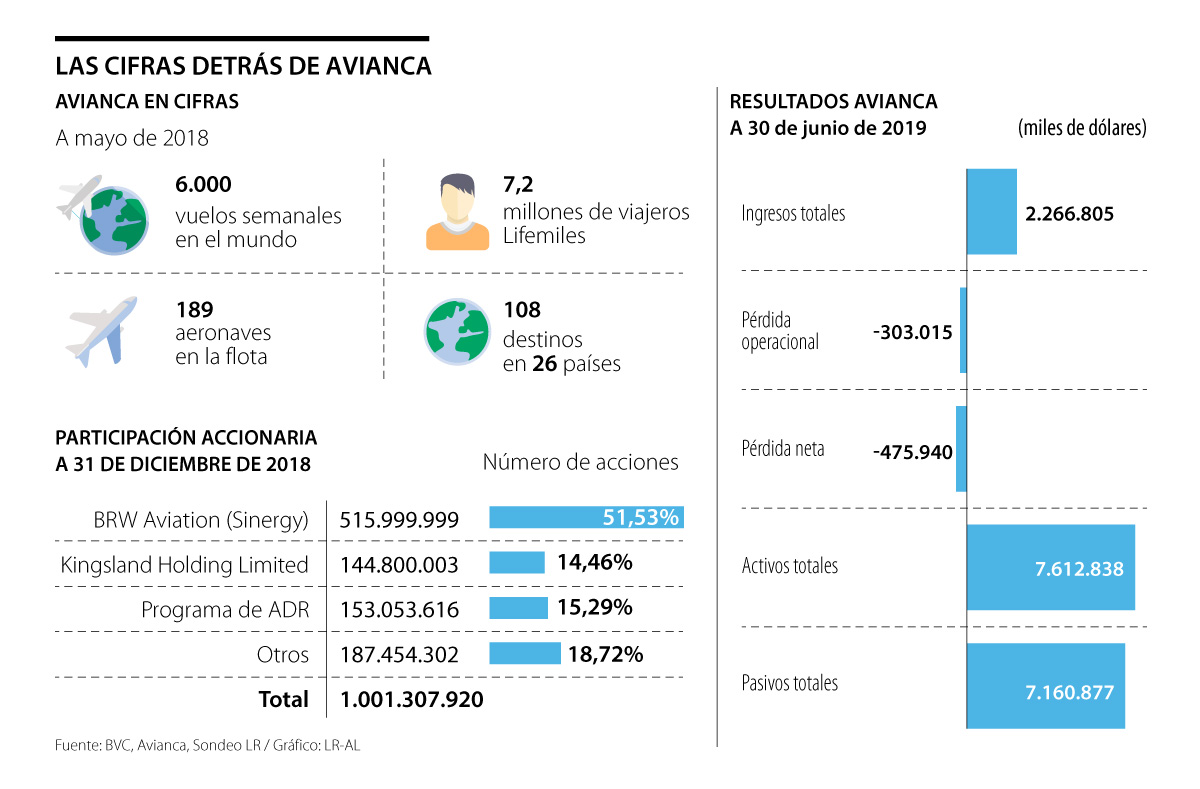

En un año turbulento para Avianca Holdings, la compañía dio a conocer las condiciones para el desembolso de hasta US$250 millones que recibirá de un préstamo de United Airlines y Kingsland Holdings. Según el documento publicado por la firma, el desembolso está sujeto a dos condiciones: lograr un acuerdo amplio de reprogramación con los acreedores y proveedores de Avianca y al cierre definitivo del intercambio del bono 2020 por US$550 millones.

A su vez, Avianca Holdings aseguró que el financiamiento será a cuatro años, con una tasa de interés de 3%. “El interés se capitalizará hasta el vencimiento del crédito, otorgando mayor flexibilidad de caja a Avianca”, aclaró la compañía en un comunicado.

Además de conocerse las condiciones anteriores, uno de los puntos que más llamó la atención de los analistas fue el que tiene que ver con el método como se podría pagar el préstamo. Según reza la comunicación “el financiamiento podrá convertirse en acciones a discreción de Avianca (a un precio equivalente por cada una de US$ 4,621)”.

Para que se dé dicho escenario, en el que United se convertiría en accionista de Avianca, además con el que Kingsland aumentaría su participación, se deben dar tres condiciones: uno, que el precio de la acción supere de manera estable US$7 (actualmente está por debajo de los US$4), o bien voluntariamente a discreción de United Airlines y Kingsland Holdings, y ahí la condición es que la caja de Avianca cuente con US$700 millones y la compañía no tenga litigios importantes.

En el momento que la compañía cumpla con dichas requisitos y United Airlines y Kingsland Holdings decidan hacer uso de esta posibilidad, dentro de las condiciones de la capitalización, Avianca Holdings emitiría acciones ordinarias correspondientes a los US$250 millones, es decir alrededor de 54 millones, las cuales se sumarían a las más de 660 millones de acciones ordinarias que tiene. Con esto, se completaría un total de más de 1.055 millones de acciones, entre preferenciales y ordinarias.

Respecto a esta movida, Andrés Moreno, analista bursátil, explicó que lo que traería como consecuencia es que “se diluirán los accionistas actuales. Por ejemplo, el que tenía un millón de acciones, las cuales representaban 1% de la participación, luego de la negociación van a pasar a representar menos de ese 1%”.

De esta manera BRW Aviation, que actualmente tiene 51,1% de participación pasaría a cerca de 49%, y entre Kingsland y United analizarían cómo dividirían la nueva participación, que es de cerca de 5,13%.

Hasta el momento, el mercado, más allá de la transacción que se pueda dar en un futuro, destaca los movimientos financieros de Avianca, que está logrando mejorar su caja.

Así usará Avianca el dinero de capitalización que entrega el préstamo

Dicho monto tiene como objetivo robustecer el estado financiero de la compañía que registró pérdidas de US$475 millones al 30 de junio de 2019 y que alcanzó pasivos totales de US$7.160 millones al terminar los primeros seis meses del año. Respecto a esto, Moreno, había explicado que a pesar de que el plan ‘Avianca 2021’ esté adelantándose de forma exitosa, según el CEO, no hay que dejar de lado que la compañía cuenta con una deuda muy grande, por lo que podría tardar algún tiempo para salir de dicha situación.

Las cifras que se destacan

54

millones de acciones son las que sumaría la nueva emisión de Avianca, si se toma esta opción de pago del crédito.

US$250

millones es el dinero que le prestará United y Kingsland a Avianca. Se espera que la entrega sea en noviembre.

La compañía también ha suministrado 2 millones de m³ de rellenos para el Patio Taller en la primera fase de la construcción del Metro de Bogotá

El ministro de Minas, Edwin Palma, dijo que se debe buscar una solución empresarial para rescatar a Air-e y que la intervención puede durar años

Entre las categorías de obsequios, el menos común, de acuerdo con el gremio, son las flores. Únicamente, 7% de los colombianos se las regala a sus madres