MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Datos sobre la OPA lanzada por Mineros.

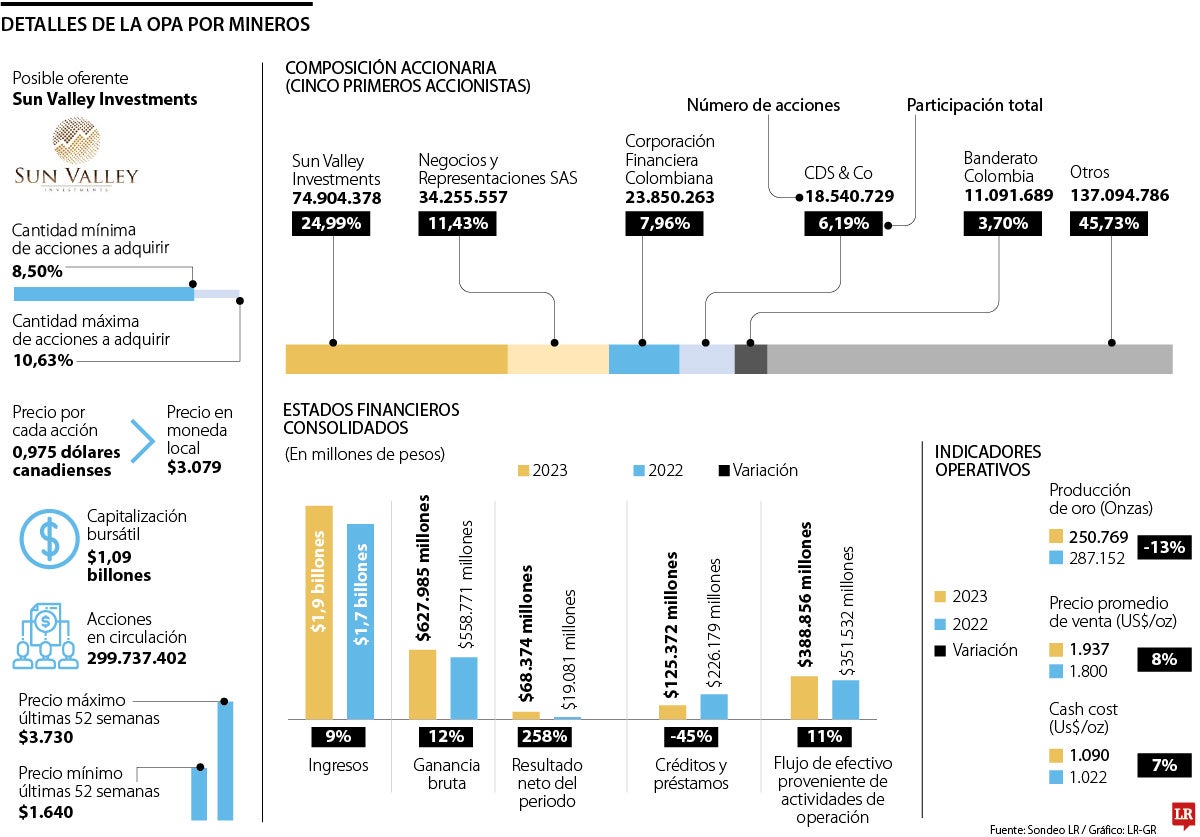

Aunque hace falta conocer quien es el oferente, la oferta apunta a obtener un mínimo de 8,50% y un máximo de 10,63% de las especies; Sun Valley posee casi 25% de la empresa

El mercado de valores en Colombia será escenario de una nueva Oferta Pública de Adquisición, OPA, y esta vez, el objetivo será Mineros, una de las 17 compañías que están en el canasto del Msci Colcap, el más relevante de la bolsa local.

La Superintendencia Financiera confirmó ayer que recibió solicitud para aprobar la operación, motivo por el que la negociación de los títulos se suspendió, conforme a la regulación.

Aunque el nombre del oferente no se ha destapado oficialmente, se sabe que Sun Valley Investments sería la compañía detrás la potencial ronda y lanzó un precio de 0,975 dólares canadienses por cada título, una cifra que al cambio de ayer ronda los $3.000 colombianos y se traduce en un precio inferior con respecto a la cotización que había en la bolsa.

Hay que decir que Sun Valley ya posee casi 25% de Mineros y es el accionista con la mayor porción en esta empresa. La pretendiente busca comprar, mínimo, 8,50% de los títulos circulantes, y máximo, 10,63%. Si consiguiera su objetivo, tendrá una participación superior a 33% y consolidaría su posición como controlante.

El pasado 17 de mayo, Mineros comunicó el cierre de una transacción que le permitió a Sun Valley elevar su porción de 22,5% a 24,99%. Esto tras comprarle un paquete de 7,4 millones de acciones a Colpatria, equivalentes a 2,49% de los títulos en circulación.

El negocio entre las partes se materializó de manera directa, es decir, no tuvo como canal el mercado bursátil y se habría acordado que, ante circunstancias particulares, Sun Valley debería comprar el resto de los títulos que le quedaban a Colpatria.

La participación remanente de la firma financiera es de 5,4%, distribuido en Banderato (3,70%) y Acciones y Valores Nuevo Milenio (1,70%). Ese bloque de especies incrementaría la porción de Sun Valley por encima de 25%, motivo por el que debe realizar la OPA, en la que está buscando adquirir hasta 5,2% más de lo que puede cederle Colpatria. De aceptar la oferta tal como está, esta última entidad podría recibir unos $49.877 millones por los más de 16 millones de títulos que todavía tiene.

En caso de que la Superfinanciera apruebe la operación, los demás tenedores de títulos podrían participar en la ronda de compraventas. Según la actual composición accionaria, en el top cinco de los principales propietarios también están Negocios y Representaciones S.A.S., con 11,43%; y Corficolombiana, con una porción de 7,96% del total.

Como se mencionó, al cambio de ayer, los 0,975 dólares canadienses que se ofrecen en la OPA representan 17% menos frente a la última cotización que tuvo la acción de Mineros en la Bolsa de Valores Colombia: $3.655.

En Finxard, cuenta especializada en mercados, realizaron una valoración por múltiplos con base en un ejercicio que toma el EV (valor de la empresa) sobre el Ebitda (ganancia antes de intereses, impuestos, depreciaciones y amortizaciones), utilizado para comparar el precio de las empresas que hacen parte de un mismo sector y determinar cuáles son más baratas o más caras en relación con su valor en bolsa versus ganancias operativas.

Teniendo en cuenta que este múltiplo indica cuántas veces el valor total de la empresa está cubierto por sus ganancias operativas, desde la firma comentaron que ofrecer $3.079 por cada especie de Mineros es “realmente una ofensa para los inversores”.

En el último año, el título de Mineros tuvo un precio máximo de $3.730 y uno mínimo de $1.640. Además, entre enero y el presente, ha subido más de 90%, un desempeño registrado mientras el oro ha tenido cotizaciones históricas.

Mineros acumula cerca de 50 años dedicada a la producción y exploración aurífera. Actualmente, es propietaria de la mina Nechí Aluvial, ubicada en el Bajo Cauca.

Adicionalmente, tiene una propiedad minera en Nicaragua llamada Hemco, localizada en Bonanza, un municipio de la costa Caribe, en el noroeste del país centroamericano.

En su lista de activos también aparece una operación en el proyecto Greenfield, ubicado en el norte de Chile. Y al finalizar labores en 2023, la compañía reportó la producción de 250.769 onzas de oro, con un precio promedio de venta de US$1.937 cada una.

Según los resultados consolidados del año pasado, la organización evidenció ingresos por $1,92 billones, con un crecimiento anual de 9%, y una ganancia bruta de $627.985 millones, que implicó un incrementó 12% año a año.

Gregorio Gandini, analista de mercados financieros, comentó que esta “es una compañía en un momento estructural muy importante, con el oro en máximos históricos, las ganancias han aumentado y puede aprovechar la coyuntura en el mercado de metales para tener cifras bastante interesantes hacia adelante”.

De acuerdo con el análisis preliminar de Finxard, “esta OPA va dirigida a Colpatria, pero Corficolombiana no es tonta. Ellos también saben lo que valen sus acciones. Y nosotros los minoritarios también lo sabemos. Colpatria podría estar presionada para vender, pero la situación de Corficolombiana es diferente. El precio ofrecido no refleja el verdadero valor de Mineros. Es una ofensa para quienes entendemos un poquito de este tema”. A junio, los ingresos de Mineros totalizaron $523.202 millones (+1%).

La contraparte de la popular marca colombiana aseguró que cuenta con el registro del sello en disputa desde 2004 en Europa

Un aspecto distintivo de la operación internacional de Lafayette es su eficiente modelo logístico. El 98% de sus exportaciones se realiza por vía aérea