MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

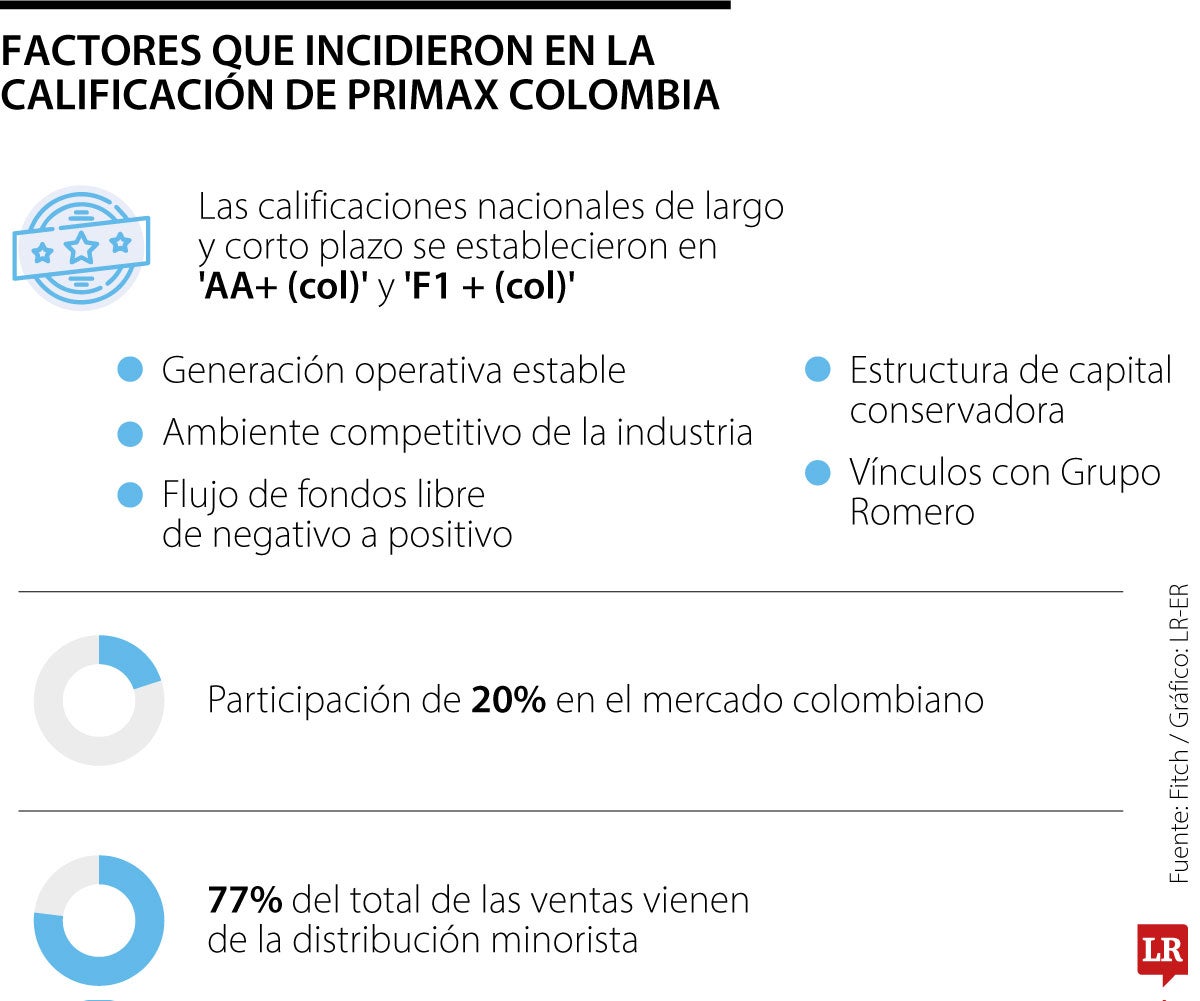

Factores que incidieron en la calificación de Primax por parte de Fitch.

La calificación tuvo en cuenta factores como la demanda estable en el país y el vínculo indirecto con Grupo Romero

Fitch Ratings afirmó las calificaciones nacionales de largo y corto plazo de Primax Colombia en ‘AA+(col)’ y ‘F1+ (col)’, respectivamente y la Perspectiva es estable. La agencia también afirmó la calificación ‘AA+(col)’ de la emisión de bonos ordinarios de 2020 por hasta $300.000 millones y asignó la calificación de ‘AA+(col)’ para la nueva emisión de bonos ordinarios de 2024 por hasta $300.000 millones.

La decisión de afirmar las calificaciones de Primax Colombia, según Fitch, considera la fortaleza del perfil de negocio y su posición en el mercado como el segundo distribuidor mayorista en el mercado de combustibles líquidos en Colombia. Esto aunado a una elasticidad baja en la demanda de combustibles que soporta la generación de flujos de caja operativos estables y apalanca el crecimiento.

Fitch espera que la entidad mantenga una estructura de capital conservadora con apalancamientos brutos ajustados a Ebitdar inferiores a 2,5 veces (x) en promedio durante el horizonte de proyección. Además, las calificaciones incorporan la diversificación limitada de su base de ingresos y geográfica;así como el vínculo relevante con Grupo Romero, compañía controladora en última instancia de Primax Colombia.

Generación Operativa Estable: Fitch expuso que el Ebitdar de Primax Colombia se beneficia del fortalecimiento en el volumen de ventas resultante de su plan de expansión y estima, que para 2024, los volúmenes se mantendrán estables, respaldados por el fortalecimiento de la red de Estaciones de Servicio (EDS), tanto propias como afiliadas, lo que compensaría la disminución de volúmenes esperados por la terminación de algunos contratos en el segmento industrial.

Asimismo, la firma proyecta un Ebitdar cercano a $300.000 millones para los próximos cuatro años (2024-2027) y una mejora en los márgenes de rentabilidad dada la implementación de programas de ahorros de costos y gastos, así como estrategias para asegurar su negocio base.

Ambiente Competitivo en la Industria: La agencia también indicó que la demanda de combustibles líquidos en Colombia se ha mantenido relativamente estable pese al incremento en los precios. La competencia se ha intensificado para la captura de nuevos volúmenes de competidores. La continuidad en la estrategia de crecimiento orgánico de la compañía limitaría sus márgenes de rentabilidad en los años siguientes.

Añadió que Primax Colombia destaca como el segundo distribuidor mayorista, con una participación de mercado cercana a 20% en términos de volumen. La empresa cuenta con una red de 11 terminales con las que genera ingresos adicionales a través de arriendos de láminas a competidores. Además, concentra sus ingresos en el segmento de distribución minorista, el cual representa alrededor de 77% del total de las ventas, con presencia y amplia cobertura en Colombia.

Flujo de Fondos Libre de Negativo a Positivo: de acuerdo con Fitch, el incremento en los gastos financieros y las mayores necesidades de capital de trabajo, provocados por el aumento de precios en los combustibles y la expansión de la red de EDS, presionan el flujo de caja de la compañía y proyecta un flujo de caja operativo (FCO) cercano a $130.000 millones para 2024, suficiente para cubrir la totalidad de las necesidades de inversión. Sin embargo, la distribución a los accionistas resultaría en un flujo de fondos libre (FFL) negativo por cerca de $49.000 millones para el mismo año.

La firma espera que la intensidad de inversiones de capital sobre ingresos sea, en promedio, de 0,5%. Aunque la compañía ha planteado un plan de expansión ambicioso, las inversiones de capital (capex) tienen alguna flexibilidad en su ejecución. El FFL sería positivo hacia 2026 soportado en una mayor generación operativa y menores inversiones de capital.

Estructura de Capital Conservadora: Fitch espera que la compañía mantenga una estructura de capital adecuada con niveles de apalancamiento bruto ajustado a Ebitdar inferior a 2,5 veces (x), en promedio en el horizonte de proyección; esto le brindaría a la compañía cierto margen de maniobra para continuar con sus planes de expansión sin debilitar su perfil de crédito. Se espera que la cobertura de cargos fijos (intereses más arrendamientos) sea de 3,9x en 2024 desde 3,7x en 2023, y que se siga recuperando en la medida en que las condiciones de tasas tienda a normalizarse y la generación operativa aumente.

Vínculos con Grupo Romero: las calificaciones incorporan el vínculo con Grupo Romero, accionista mayoritario indirecto de Primax Colombia. Grupo Romero es un conglomerado líder del mercado de distribución de combustibles líquidos en Perú. El vínculo entre las compañías es indirecto a través de los vehículos de inversión. El perfil crediticio de Grupo Romero es considerado más fuerte que el de Primax Colombia.

Fitch considera que existen incentivos estratégicos bajos e incentivos operativos medios. Estos se reflejan en las directrices estratégicas y el know-how (conocimiento) de la operación. Los vínculos estratégicos se evidencian en la importancia de Primax Colombia en el segmento minorista (retail) de Grupo Romero y en la estrategia de diversificación geográfica de Corporación Primax.

La oferta en vivo de la APP de RCN, apalancada con programas como La Casa de los Famosos, la ubican entre las preferencias digitales de los hogares

En su discurso, cuestionó con dureza la participación de China, y las maneras para ganarla, en el mercado global del acero

Opella tiene su sede en Francia y en su portafolio hay 100 marcas entre las que se incluye Allegra, Dulcolax, Enterogermina y Buscapina