MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Una vez termine la negociación, Éxito recibiría $4 billones, aproximadamente

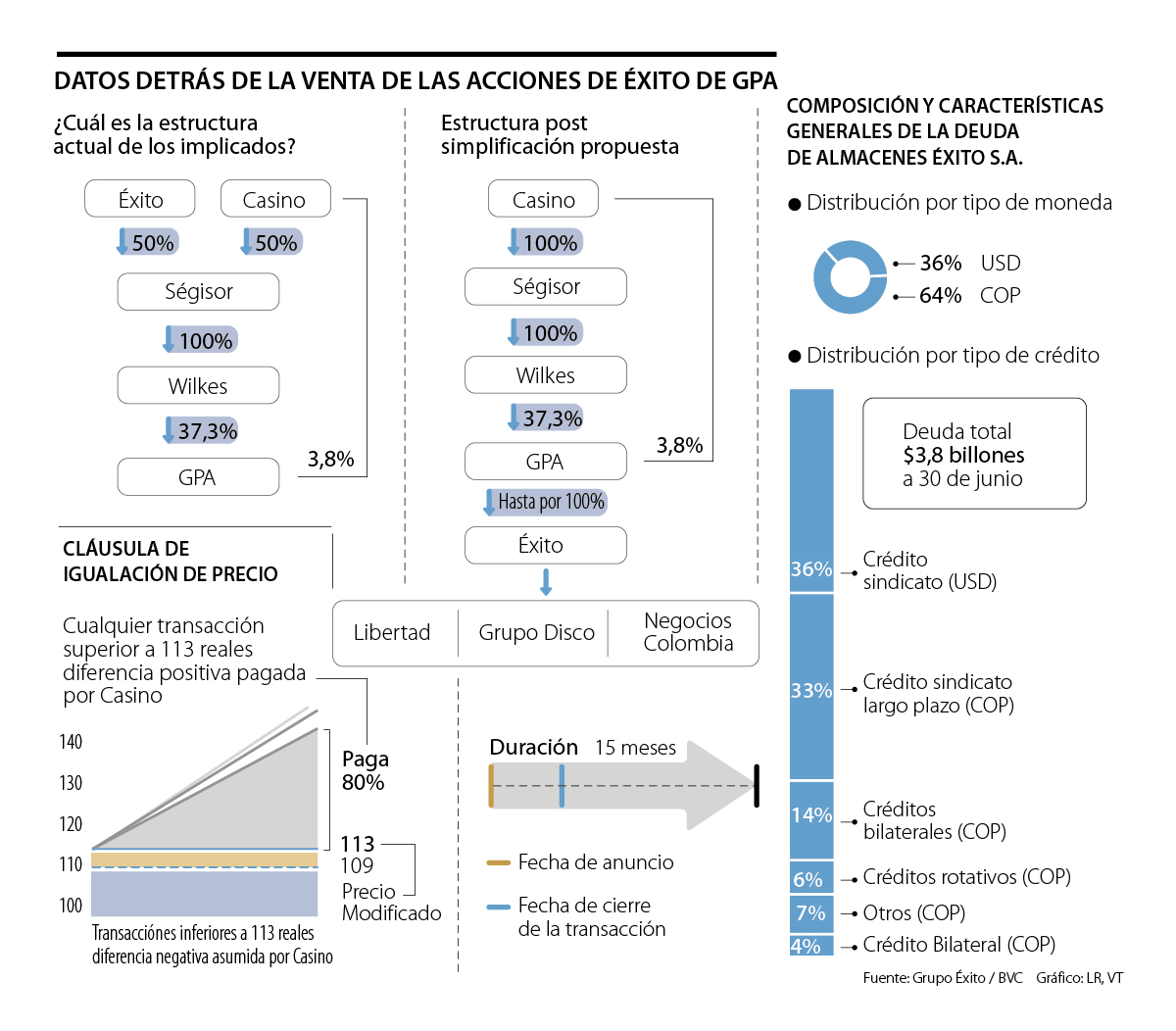

Durante la Asamblea General de Accionistas de Grupo Éxito, que se llevó a cabo ayer, 82% de los titulares y representantes de acciones autorizaron a la junta directiva para decidir sobre la venta al Grupo Casino de las acciones que tiene la firma en GPA (Grupo Pão de Açúcar de Brasil). Tras conocerse esta decisión se da vía libre a GPA para iniciar a su vez el proceso de solicitud de autorización de la oferta pública de adquisición (OPA) a la Superfinanciera, para adquirir hasta 100% de las acciones de Éxito; dentro de las movidas que está haciendo Casino en la región para ser más eficientes.

Una vez termine la negociación sobre las acciones de GPA, Éxito recibiría $4 billones, aproximadamente (este monto puede variar de acuerdo a la TRM) y estos recursos le permitirán a la firma pagar su deuda y en consecuencia fortalecer su inversión en Colombia.

En relación al tema de la deuda, los analistas durante el encuentro recordaron que actualmente Grupo Éxito controla a Grupo Pão de Açúcar a través de la compañía Segisor y el pago final de Casino a Grupo Éxito descontará el endeudamiento de Segisor correspondiente a la participación de Éxito. Dicha deuda de Éxito es cercana a US$220 millones.

Sobre la movida, le permitirá al Grupo fortalecer su capacidad de inversión en el plan estratégico de negocios en Colombia, tanto del retail, como del sector inmobiliario, el comercio electrónico y la última milla. Así mismo, la compañía dejaría de incurrir en gastos financieros, explicó Carlos Mario Giraldo, presidente de Grupo Éxito, durante la Asamblea.

Según Giraldo, estos recursos les permitirán continuar apostándole a los formatos innovadores, la atención de última milla y el desarrollo de nuevos centros comerciales bajo la marca Viva. “El crecimiento del retail se enfoca en búsqueda de valor, omnicanalidad y diversificación y es por ello que las prioridades en Colombia serían acelerar o duplicar el proceso de crecimiento de Éxito wow, Carulla FreshMarket así como la expansión del cash & carry”, añadió Giraldo.

Sobre la movida, Andrés Moreno, analista bursátil, explicó que “normalmente siempre que las empresas hacen una transacción ponen una razón positiva, pero realmente, la operación sigue igual. Se cree que Casino lo que realmente está haciendo es reorganizando su estructura y subsidiarias para dejarlas en Brasil y también poder adquirir dinero para poder pagar algunas deudas de la matriz”.

Ahora sobre la falta de movimiento de la acción del Grupo en la jornada en la BVC, que no reaccionó al anuncio, Moreno explicó que esto se dio porque ya se conoce que “lo que van a hacer la mayoría es vender, ya que la acción se deslistaría”.

Números que respaldan la oferta de Casino

Por cada acción de GPA, Éxito recibirá 113 reales, lo que representa una prima de 29,7% frente al valor del mercado de la primera oferta. Además, el plan incluye una cláusula de igualación del precio, según la cual si dentro de los 15 meses siguientes al cierre de la transacción Casino llegase a vender o a enajenar directa o indirectamente a un tercero las acciones de GPA adquiridas a Éxito a un valor superior al acordado, Grupo Éxito recibiría 80% de la diferencia neta de impuestos (ver gráfico). “La transacción fue analizada, en el marco de los estándares de gobierno corporativo por el Comité de Auditoría y Riesgos de la Junta Directiva de Éxito, quienes calificaron la oferta como justa”, recordó la firma.

Desde la compañía dicen que esta decisión se produce como consecuencia de un mutuo acuerdo celebrado hoy entre la empresa y el ejecutivo

Juan Manuel Morales expresó que cubren 90% del territorio con sus 13 plantas; hace poco abrieron una en Norte de Santander