MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La empresa francesa aseguró que ejecutará un plan para reducir su deuda a la mitad para conseguir “una estructura de capital perenne”, en medio de su crisis

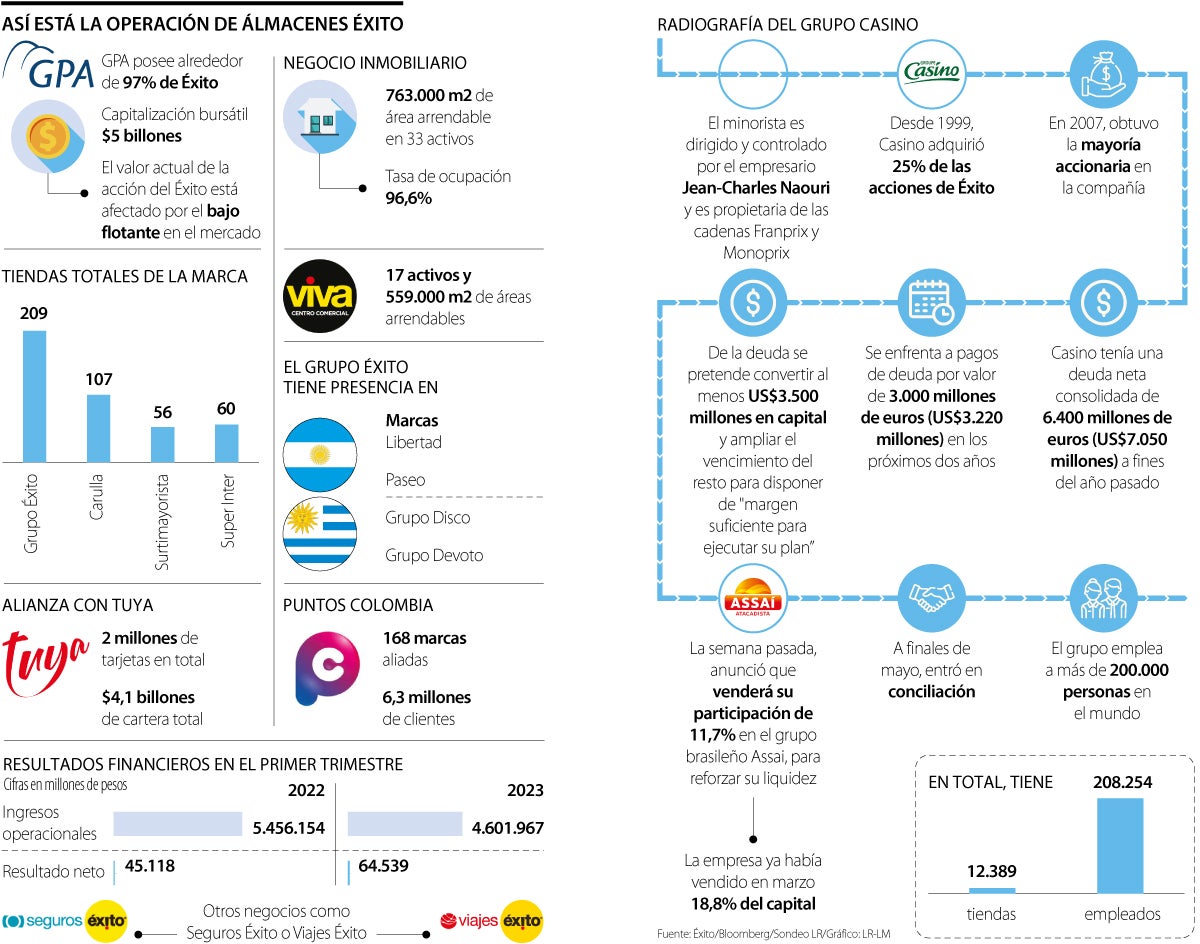

La cadena de supermercados Grupo Éxito ahora es un activo susceptible a ser vendido, en el plan de ventas a tres años que tiene el Grupo Casino, incluyendo el brasileño Grupo Pao de Açucar (GPA). ¿La razón? Reducir su deuda a la mitad en el marco de un procedimiento de conciliación.

La empresa francesa aseguró que con esta movida espera reducir su deuda a la mitad para conseguir “una estructura de capital perenne”. El minorista dijo a finales de mayo que estaba en negociaciones, respaldadas por tribunales, con sus acreedores en medio de los problemas financieros que afronta.

Durante una presentación realizada ayer, dijo que necesita un aumento de capital de 900 millones de euros (US$981 millones) o más y la conversión de deuda no garantizada en acciones. Los directivos agregaron que aspiran llegar a un acuerdo con los acreedores a finales de julio, aunque las conversaciones de conciliación podrían prolongarse hasta finales de octubre.

Tras el anuncio, GPA, que tiene la mayoría de las acciones del Éxito, informó al mercado que recibió una respuesta por parte del Grupo Casino, tras la llamada realizada ayer.

Según la comunicación compartida, a pesar de que a la fecha no existen hitos ni procesos de venta en curso, “GPA y el Éxito son activos susceptibles de ser vendidos en el marco del plan de venta de activos a tres años de Grupo Casino”.

La compañía francesa se ha visto afectada por una fuerte deuda, tras una serie de adquisiciones y por la disminución de los ingresos y la pérdida de participación de mercado, en un sector en donde afronta una alta competencia.

El grupo está en medio de un proceso avalado por el Tribunal Comercial de París, donde se realiza un procedimiento de conciliación en beneficio de la compañía y algunas de sus subsidiarias por un periodo inicial de cuatro meses.

Casino tenía una deuda neta consolidada de 6.400 millones de euros (US$7.050 millones) a fines del año pasado. Se enfrenta a pagos de deuda por valor de 3.000 millones de euros (US$3.220 millones) en los próximos dos años.

El minorista es dirigido y controlado por el empresario Jean-Charles Naouri y es propietaria de las cadenas Franprix y Monoprix. El holding Rallye a través del cual Naouri controla la empresa también tiene altas deudas.

“Desde hace varios años, se hizo evidente la presión sobre Rallye y Grupo Casino derivada de sus elevados niveles de apalancamiento. Desde entonces, iniciaron una serie de estrategias corporativas sobre sus activos para cumplir con sus obligaciones financieras, muchas de las cuales han involucrado movimientos en los activos de Latinoamérica y en Grupo Éxito”, explicó Germán Cristancho, gerente de Investigaciones Económicas de Davivienda.

El director financiero de Casino, David Lubek, dijo a los periodistas en una llamada que el minorista tenía fondos suficientes para permitirle operar hasta finales de año, siempre que se cumplan algunas condiciones, incluido el cierre de una venta de algunas tiendas a Groupement Les Mousquetaires.

Casino pretende impulsar sus formatos de tiendas de conveniencia, en particular sus enseñas Monoprix y Franprix, como parte de su plan de negocio, dijo. Casino tiene en todo el mundo 12.389 tiendas y 208.254 empleados.

Cristancho agregó que este año, Casino ya ha venido monetizando sus activos, donde sobresale la venta de la mayor parte de su participación en Assaí por más de US$1.000 millones, mediante una transacción que se pretendería replicar en el Grupo Éxito.

“Bajo este contexto es clave resaltar que esta transacción que se está llevando a cabo en Grupo Éxito es parte del plan de Grupo Casino para poder separar las operaciones de GPA y Grupo Éxito y así poder enajenarlas de manera separada y obtener los recursos que mencionamos anteriormente”, dijo el analista.

Los ingresos operacionales consolidados de Grupo Éxito al cierre del primer trimestre de este año alcanzaron $5,4 billones y crecieron 18,6% frente al primer trimestre del año anterior. El Ebitda recurrente consolidado del Grupo creció 9%, explicado por un desempeño positivo del negocio retail e inmobiliario.

La capitalización bursátil de la empresa está en $5,3 billones, aunque la organización ha advertido en el pasado el impacto que tiene el bajo flotante de las especies en la valuación en bolsa de la empresa.

Omar Suárez, gerente de Estrategia de Renta Variable de Casa de Bolsa, aseguró que hay que tener en cuenta la escisión que se planea hacer de una parte importante de la parte de Éxito entre accionistas, operación que se había anunciado previamente y que ya está andando.

Si hay un grupo que logre hacerse con el retail paisa incluirá toda la red de tiendas de la compañía, con 209 puntos de Almacenes Éxito, 107 de Carulla; 56 de Surtimayorista y 60 de Super Inter. Además, ganará presencia en el sur del continente, específicamente en Argentina, con las marcas Libertad y Paseo, y en Uruguay, con Disco y Devoto.

En Colombia, además de la red de tiendas, el Éxito cuenta con alianzas como la financiera con Tuya, con la que tiene dos millones de tarjetas de crédito con una cartera total de $4,1 billones. Además, tiene participación en Puntos Colombia, con 168 marcas aliadas y 6,3 millones de clientes.

Fuera de otros negocios como Seguros Éxito o Viajes Éxito, el negocio inmobiliario de la compañía cuenta con 763.000 metros cuadrados de área arrendable en 33 activos y una tasa de ocupación de 96,6%. Se le suma Viva Malls, con 17 activos y 559.000 metros cuadrados.

El valor de la vivienda indexado al salario mínimo ha aumentado la brecha financiera que los hogares deben cubrir, haciendo cada vez más difícil el cierre financiero

La empresa aseguró que el portafolio fue adquirido a la compañía global de energías renovables Mainstream Renewable Power

La compañía con autorización del Invima para distribuir stamaril, el biológico contra la fiebre amarilla, es Sanofi, la cual tiene otros 12 permisos; luego está GSK con el mismo número