MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Una vez se finalice la transacción GPA mantendría una participación minoritaria de aproximadamente 13% en Éxito

El Grupo Éxito informó que recibió las aprobaciones que faltaban para que la acción comience a cotizar en Wall Street, en medio del proceso que adelanta para mejorar la liquidez de la especie. Según dijo, a través de una información relevante, tanto la Securities and Exchange Commission como la Bolsa de Nueva York aprobaron el listamiento de los llamados ADR.

La decisión de llegar a la plaza bursátil de Estados Unidos forma parte del proceso que viene liderando la Companhia Brasileira de Distribuição (GPA), dueña directa del retail, para distribuir cerca de 83% del capital del Éxito a sus más de 50.000 accionistas.

"Con esta operación, los accionistas de GPA pasarían a ser accionistas de Éxito, en proporción a su participación en el capital social de GPA, de forma directa", dijo la compañía.

En concreto, la idea es que los accionistas de GPAreciban a cambio títulos, que estarán listados en la bolsa de Nueva York y en la de Brasil, para ser accionistas directos del Éxito.

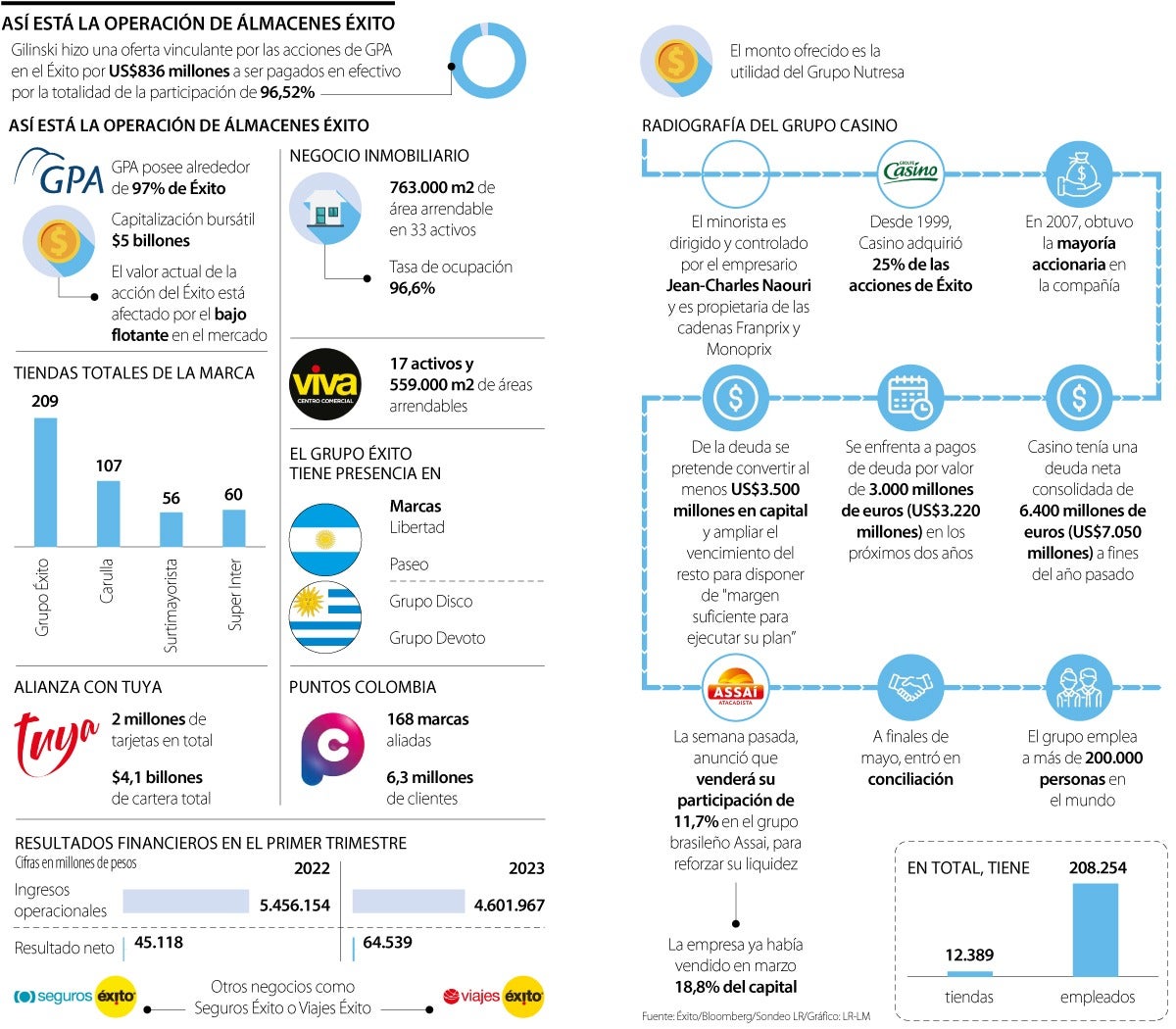

Una vez se finalice la transacción GPA mantendría una participación minoritaria de aproximadamente 13% en Éxito, mientras que Grupo Casino, como accionista de GPA, mantendría una participación directa de aproximadamente 34% de Éxito.

Cuando finalice esta transacción, el flotante de las acciones de la compañía pasará de 3,5% a 53%, lo que ayudará a mejorar la liquidez y visibilidad de los títulos bursátiles.

El listamiento de las acciones en Nueva York y Brasilse da en el mismo momento en el que el empresario Jaime Gilinski ha lanzado dos ofertas para quedarse con la compañía.

Las propuestas del banquero caleño han llegado en un momento en el que el Grupo Casino, dueña de GPA, atraviesa por dificultades financieras. No obstante, hasta el momento, la Junta Directiva de GPA ha rechazado el dinero que ha puesto Gilinski sobre la mesa.

En la última respuesta que entregaron, le pidieron a Gilinski "una comisión de desvinculación (break-up fee) que represente un porcentaje razonable del precio propuesto (…) que potencialmente justifiquen la cancelación o modificación del proceso de segregación de negocios que está en curso en el momento".

Sin embargo, hasta el momento han aclarado que continuarán con el proceso de listamiento en las bolsas, con el que la empresa se convertiría en la única compañía colombiana que cotiza en mercados de Brasil, Estados Unidos y Colombia.

Esto ocurrió después de que el Juzgado 46 Civil del Circuito de Bogotá también rechazara una acción similar de Monómeros

La superintendencia actuó de mediadora entre los actores del sistema (entre ellos, usuarios), se lograron acuerdos para pago a IPS