MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Conglomerado español recibió una oferta del grupo portugués Cofina por su operación en Portugal con Media Capital

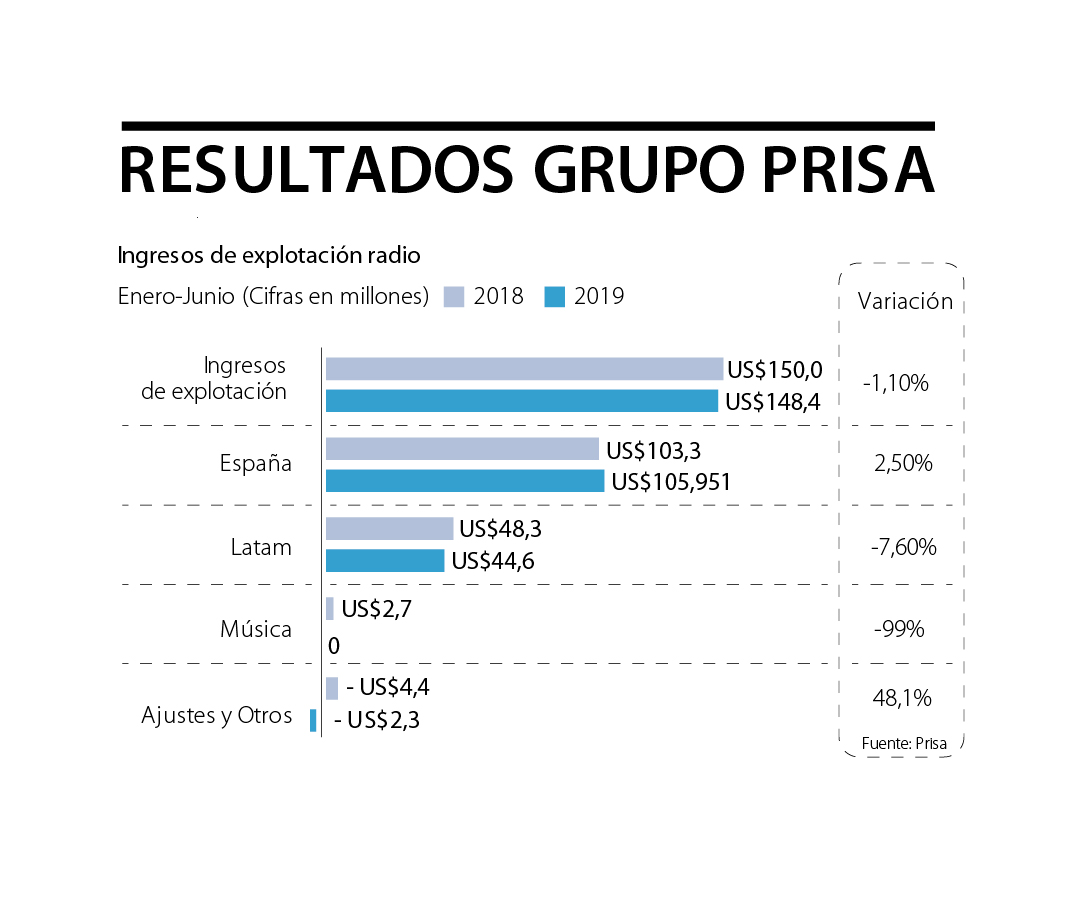

El conglomerado de medios español Prisa está en negociaciones con diferentes grupos para vender sus activos fuera de España. Medios portugueses dieron a conocer que el grupo luso Cofina anunció una negociación con el grupo español para la compra de Media Capital, el líder del sector en Portugal.

"Cofina informa que hay profundas negociaciones en curso con Prisa (...) de cara a un acuerdo de compra de Media Capital por parte de Cofina", indicó en un comunicado la autoridad bursátil portuguesa. En este momento se encuentran suspendidas las cotizaciones de las acciones de Cofina y de Media Capital en la Bolsa de Lisboa.

Entre las estimaciones que han hecho varios medios se dice que la venta de Media Capital, que podría cerrarse este miércoles y que rondaría los US$281 millones como monto de la operación.

Prisa, propietario de medios como El País, As, Cinco Días o El Huffington Post, Cadena Ser y Los 40 en España, es el propietario en Colombia de Caracol Radio y W Radio. Aunque no se ha confirmado oficialmente, LR conoció que al final de la semana pasada el Grupo Prisa recibió una propuesta de compra de sus emisoras en Colombia por parte del Grupo Gilinsky.

Dicha propuesta fue hecha a Amber Capital que posee 29% de Prisa Global. Gilinsky hace varios meses se hizo al control del Grupo Semana, y ha mostrado su interés de ingresar con fuerza a la información digital.

De concretarse esta operación se estaría reorganizando el sector de medios en Colombia y en la región, pues el conglomerado español tiene presencia en casi todos los países de la región con emisoras radiales.

Las tres marcas tuvieron una participación de casi 74% sobre el total de las ventas alcanzadas por el sector durante el cuarto mes

José Ruiz Olarte, gerente de Pinturas Bler, dijo que espera vender hasta US$200.000 en el primer año de expansión global, que inició con un primer envío a Venezuela

El presidente, Juan Martín Caicedo Ferrer, aclaró que "es el Estado el responsable directo de garantizar la erradicación de actividades ilícitas"