MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Habría OPA de Millicom por Telefónica

El negocio se trata de una fusión con telefónica, pero deben tenerse en cuenta las acciones que son propiedad del MinHacienda y otros accionistas minoritarios

Este año ha sido muy movido para el sector de las telecomunicaciones. WOM entró a reorganización, Atlas Luxco Sarl lanzó una OPA por Millicom, mientras que esta última quiere comprar 50% de la participación que tiene EPM en Tigo - UNE. La empresa paisa, además, anunció la enajenación de sus acciones en la empresa, propuesta que está siendo evaluada por el Concejo de Medellín.

Pero esta semana se conoció la última noticia: la intención de fusión por parte de Millicom con Telefónica Colombia. Aunque no se ha anunciado, una OPA podría ser el siguiente paso para que pueda cumplir con este hito. Sin embargo, hay otras variables a tener en cuenta que pueden afectar la negociación.

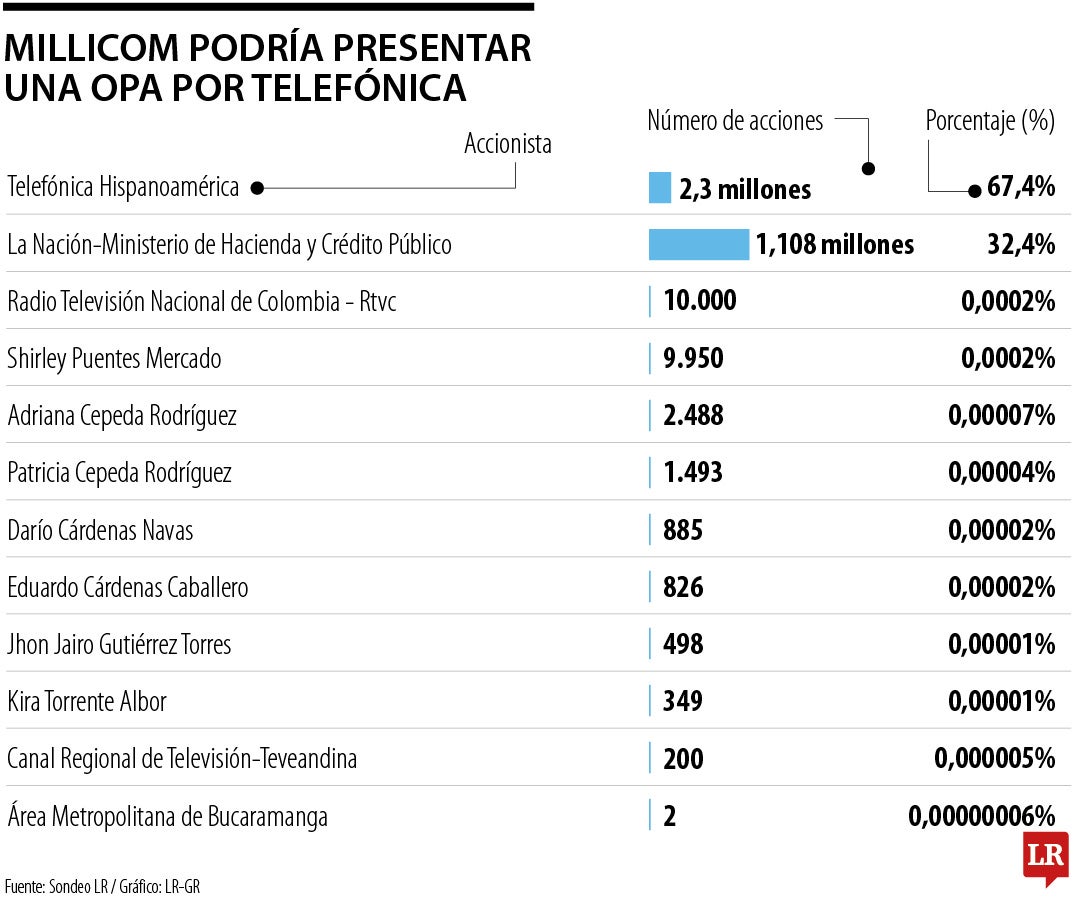

No se trata de un movimiento menor, pues la empresa podría invertir hasta US$400 millones en esta adquisición. Además, el Ministerio de Hacienda podría recibir una importante suma que entraría a las arcas del Estado: la cartera cuenta con una participación de 32,49%, representado en 1.108 millones de acciones.

Además, hay un listado de 15 accionistas más. Entre ellos están Telefónica Colombia, siendo el más grande, con 67,49% de la sociedad y 2.031 millones de acciones. Hay porcentaje restante de 0,01% que tiene una parte de la empresa. Entre ellos están Radio Televisión Nacional de Colombia, Rtvc; Adriana y Patricia Cepeda López; Shirley Puentes Mercado; Eduardo Cárdenas Navas; John Jairo Gutiérrez Torres, y el Canal Regional de Televisión, Teveandina, entre otros.

Es precisamente en este punto, en la participación accionaria, de donde podría nacer una OPA. Así lo cree Andrés Moreno Jaramillo, experto en finanzas, quien aseguró que todos los accionistas minoritarios deben participar de este proceso.

“Telefónica es dueño de un porcentaje y el otro lo tiene el Ministerio de Hacienda. A la cartera le conviene que haya compra de acciones porque recibiría un dinero. Este tipo de operación es un cambio de propiedad más que una fusión. Se trata de una adquisición que hará Millicom y se podría pensar en una OPA”, aseguró.

Una OPA se trata de un escenario posible, pero no cierto por el momento. El anuncio de esta semana fue apenas la firma de un memorando de entendimiento no vinculante y Millicom aseguró que aún no hay certeza de ningún negocio: todo dependerá de la evaluación de las partes implicadas. MinHacienda, por ejemplo, afirmó que ya está estudiando la propuesta.

“La empresa Coltel se negocia en la Bolsa de Valores de Colombia. Hay 17 accionistas y si el negocio llega a ser una OPA deben participar todos. Lo importante es que la Nación pueda enajenar su participación sin problema”, agregó Jaramillo.

Sin embargo, los expertos ven problemas que se pueden presentar más adelante.

Diego Palencia, VP de investigación de Solidus Capital, aseguró que es importante recordar que Millicom está atravesando una propuesta hostil de compra por parte de Atlas, lo cual se trata de un contexto jurídico complejo.

“Cuando se atraviesa una compra hostil todo el engranaje administrativo y financiero se focaliza en la defensa, por tanto, estas intenciones de Millicom no son técnicamente aceptadas hasta que exista un documento jurídico e información relevante confirmada por el mercado”, afirmó.

El experto aseguró que en medio de la OPA de Atlas es muy complejo “iniciar un nuevo frente de batalla”, lo que representa unas complejidades con Telefónica, que incluye negocios con entes gubernamentales y el Estado. “No es el deber ser. Sin embargo, se observa una intención genuina de Millicom de explorar alternativas de cambio en su estructura de capital con la compra total de participaciones de sus socios”, dijo.

Otro de los negocios que se anunciaron ayer fue la intención de compra por parte de Millicom para adquirir 50% de participación de EPM en Tigo - UNE. La propuesta llega en medio de un momento en el que EPM busca la enajenación de sus acciones en la empresa.

Federico Gutiérrez, alcalde de Medellín, afirmó ayer que “este es el mejor momento. Difícilmente habrá un escenario más óptimo para que protejamos el patrimonio público y lograr un buen valor frente a la venta de esas acciones”.

Se van a fortalecer los procesos logísticos y de transporte y se mejorarán las capacidades de transformación de dos empresas locales

Eric Thiriez, gerente general de Antillana, empresa del Grupo Bios, conversó sobre lo que significa Semana Santa para la compañía y la apertura de nuevos mercados

Frías ha ocupado diversas posiciones dentro de Google. Desde 2017 ha sido Director General de Google en Chile y, desde el año 2020, de Google Perú