MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Por la inflación, las marcas de discounter como Ara o D1 lograron repuntar en demanda, como Ísimo que llegó a 1,6% de las familias

Un estudio de mercado sobre el comportamiento de los consumidores, realizado por Kantar, reveló que las tiendas de descuento duro como Ara, D1 o Ísimo, ganaron en participación de mercado en este primer trimestre del año, periodo que estuvo marcado por el indicador de inflación que hoy continúa disparado en Colombia (12,82% en abril).

De enero a marzo, las discounter pasaron de tener 21% de participación en el mercado de supermercados, a 23%. En contraste, para darse una mayor idea del alto crecimiento de las tiendas de descuento duro, los retails tradicionales pasaron de 16% a 14% y los minimercados tuvieron una leve caída al perder un punto porcentual y quedar en 16%, indicó el estudio ‘Consumer Insights’ realizado por la consultora Kantar.

Por esto, el informe recalca como una cadena como Ísimo, recién inaugurada (abrió en marzo), logra ya registrar buenas cifras y mostrar que aterrizó en un sector que está repuntando, a pesar de la salida del mercado de empresas como Justo&Bueno.

“Ísimo empieza a tener presencia en los hogares colombianos: en el primer trimestre del año llega a 1,6% de las familias, lo cual representa alrededor de 157.000 hogares. Tuvo un crecimiento de penetración que fue de 0,10% en enero de este año a 1,20% en marzo. Si mantiene el ritmo, la proyección es que cierren el semestre con más de 5% de penetración”, dice el estudio de Kantar.

Y es que, según ‘Consumer Insights’, los colombianos aumentaron en 15% su consumo en supermercados en este primer trimestre, en el cual, incluso, se reportó que hay 23 categorías de productos que a pesar del aumento de precios por encima de la inflación, están creciendo en volumen.

“El hogar colombiano sigue disminuyendo su volumen de compra debido al aumento agresivo de los precios de la canasta. Mientras el precio promedio unitario tuvo un aumento de 23% el volumen de compra tuvo un decrecimiento”, afirmó Jaime García, Country Manager de la división Worldpanel de Kantar Colombia.

En cuanto a cómo está la pelea de la demanda del consumo en estos supermercados de descuento duro. Kantar dice que los clientes prefieren comprar productos de marca tradicionales como leche, cereales y snacks en Éxito, y esos mismos productos, pero de otras marcas, en D1. Mientras que los productos de aseo prefieren adquirirlos en Ara.

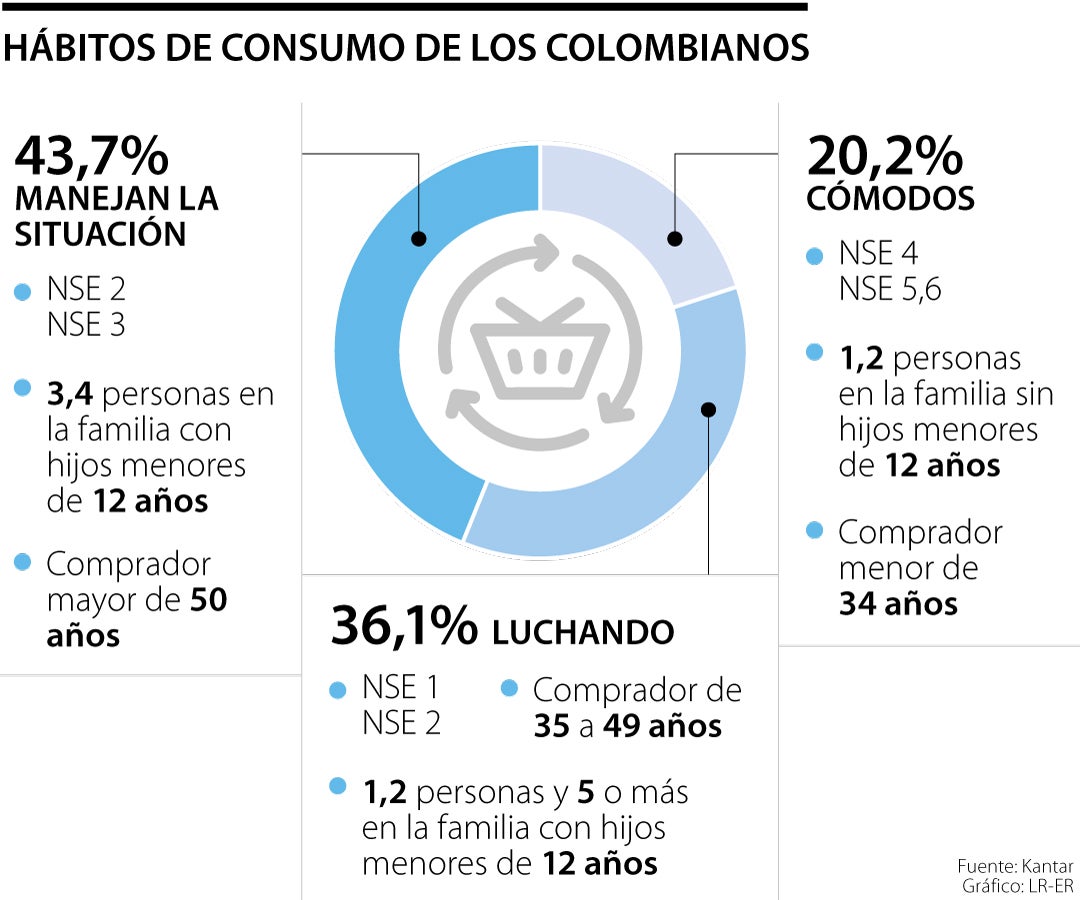

Y, ¿cuál es el perfil socioeconómico de ese consumidor?

El estudio dice que la población perteneciente al nivel socioeconómico (NSE) dos y tres prefieren hacer sus compras en supermercados con precios reducidos, además son únicos perfiles que aumentaron el volumen de compra en 14,2% y 16,9% respectivamente. Por su parte, los niveles socioeconómicos cinco y seis acuden las hiperbodegas y locales independientes para adquirir sus productos.

En esa línea, en esos supermercados las marcas propias están repuntado más, al ser más económicas: Registraron un crecimiento de 26% a 29% de participación en el volumen entre 2022 y 2023, mientras que la marca comercial decreció de 74% a 71%.

Por todo esto, dice Kantar, se espera que los supermercados con precios bajos cierren el semestre con más de 5% de penetración en el mercado. “Hay un entorno retador y nuevas oportunidades, se debe trabajar en mejorar el aprovechamiento para el canal y ayudar a los retailers a capitalizar mejor su gasto fugado”, afirmó García.

Las nuevas inversiones

El año pasado D1, que pertenece al Grupo Santo Domingo, vendió $13,9 billones, mientras que el Éxito, que forma parte del grupo francés Casino, facturó $10,1 billones.

En nuevo capital, las tiendas D1 para mantener los precios bajos hará “una inversión de cerca de US$125 millones en 2023, inaugurará tiendas en 23 municipios del país y forjará lazos estrechos con 90% de proveedores que son colombianos” anunció Christian Bäbler Font, presidente de D1.

Por el lado de Tiendas Ara que ocuparon el tercer lugar en ventas en el país en 2002, tras facturar $8,7 billones, hará una inversión por US$1000 millones en los próximos cinco años.

El Superintendente de Salud, Giovanny Rubiano García, se refirió a la imputación de cargos de la Fiscalía a exfuncionarios de la Nueva EPS

Andrés Molina Martínez, gerente general de la Concesión Transversal del Sisga, dijo que se van a rehabilitar seis tramos de esta vía en la región cundiboyacense

La estructura se dividirá en dos partes y la nueva zona funcionará bajo uno de los sellos de Marriott. La inversión es $80.000 millones y le apuesta al centro de Bogotá