MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

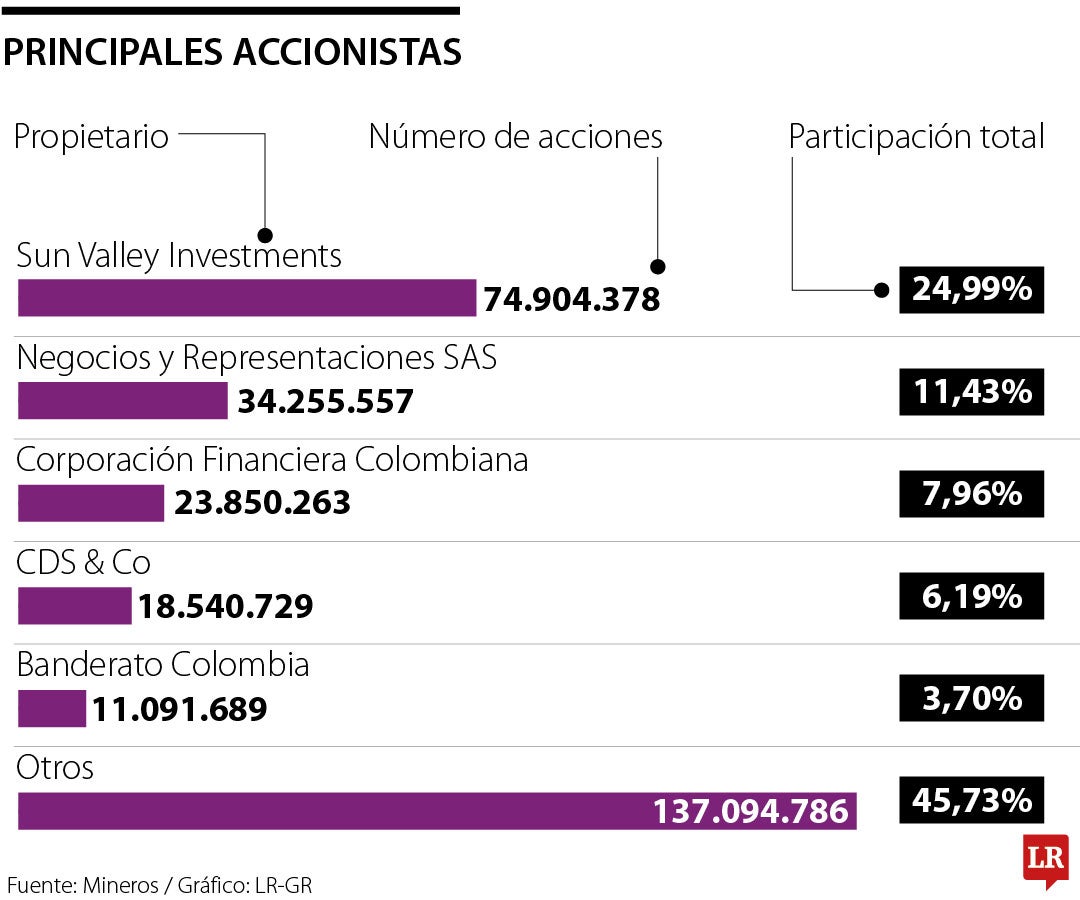

Composición accionaria de Mineros.

Se confirmó que Sun Valley va hasta por 10,63% de las acciones ordinarias en circulación

Mineros comunicó que la Superintendencia Financiera de Colombia, SFC, aceptó la solicitud realizada por Sun Valley Investments, el 16 de octubre de 2024, para realizar una Oferta Pública de Adquisición, OPA, para adquirir entre 8,50% y 10,63% de las acciones ordinarias a un precio de oferta de 0,975 dólares canadienses por título, pagadero en efectivo en pesos colombianos o dólares americanos.

El plazo de aceptación de la oferta comenzará el 20 de noviembre de 2024 y finalizará el 3 de diciembre de 2024, pero podrá prorrogarse hasta 20 días hábiles adicionales, de conformidad con la legislación colombiana aplicable.

Sun Valley posee actualmente 74,9 millones de acciones de Mineros, que representan 24,9% de las acciones emitidas y en circulación.

De acuerdo con las leyes colombianas, la negociación de las Acciones Mineros en la Bolsa de Valores de Colombia, BVC, que se encontraba suspendida desde el 16 de octubre de 2024, cuando la SFC emitió un aviso público anunciando la solicitud de Sun Valley de realizar una oferta pública de adquisición, se reanudó el 14 de noviembre de 2024.

La cotización de las acciones de Mineros en la Bolsa de Toronto no se interrumpió en relación con la Oferta, y se espera que continúe sin verse afectada.

El cuadernillo de la OPA indica que, de acuerdo con lo dispuesto en el Reglamento General de la Bolsa de Valores de Colombia, en caso de que no exista una oferta competidora y el número de aceptaciones supere la cantidad máxima de valores, Sun Valley, a través de BTG Pactual, podrá modificar la cantidad máxima ofrecida únicamente en los términos previstos para ello en la regulación de la BVC.

Igualmente, si el número de aceptaciones está por debajo del volumen pretendido por el oferente, este último podrá modificar el piso de compras mediante la comisionista de bolsa.

El pago se realizará en efectivo y se deberá realizar dentro de los tres días hábiles contados a partir del día siguiente a la Fecha de Adjudicación. La liquidación y compensación de las operaciones se realizará a través del sistema de compensación y liquidación de la BVC.

La respectiva sociedad comisionista, a través de la cual actúe cada uno de los vendedores, deberá cumplir con la entrega de lo vendido en condiciones de ser transferido al Oferente; esto es libre de gravámenes, limitaciones al dominio, limitaciones al ejercicio de los derechos contenidos en el título y de cualquier demanda, medida cautelar o pleito pendiente que pueda afectar la propiedad o su libre negociabilidad y deberá entregar la cantidad total objeto de venta en idéntica forma, mediante entrega del total vendido por transferencia electrónica en el Depósito Centralizado de Valores de Colombia.

Para aquellos destinatarios que opten por recibir el pago en pesos colombianos, para efectos de calcular el precio por acción, se usará la Tasa Representativa del Mercado, TRM, vigente en la Fecha de Adjudicación, dividida por la tasa de cambio en dólar canadiense a dólar estadounidense publicada por el Banco de Canadá (Bank of Canada) el día previo a la Fecha de Adjudicación. Este cálculo se realizará redondeándolo a dos (2) cifras decimales.

Para aquellos destinatarios que opten por recibir el pago en dólares de Estados Unidos, el pago se hará directamente por el oferente en el exterior. Para efectos de calcular el precio por acción en US$, se usará la tasa de cambio dólar canadiense a dólar estadounidense publicada por el Banco de Canadá el día previo a la Fecha de Adjudicación a las 16:30 hora de Toronto, dado que el precio de la oferta se ha dado en dólares de Canadá. Este cálculo se realizará redondeándolo a dos cifras decimales.

El cuadernillo especifica que el oferente, en este caso Sun Valley, deberá constituir la garantía a favor de la BVC, para respaldar el cumplimiento de las obligaciones resultantes de esta OPA.

Esa garantía, según lo estipulado, cubre por lo menos 25% del valor total de la OPA, por una suma de 7,7 millones de dólares canadienses, equivalente a $24.608 millones colombianos, a la fecha de radicación de la solicitud de autorización de la oferta . Esta garantía también tiene vocación a ser utilizada para el pago y cumplimiento de la operación, siempre que dicho cumplimiento se realice en pesos colombianos.

La garantía se constituirá, a más tardar, el día hábil anterior a la publicación del primer aviso de oferta y se extenderá como mínimo hasta los quince (15) días calendario siguientes a la fecha en que expire el plazo para el pago de las acciones objeto de la oferta, y en todo caso, deberá estar vigente hasta que se cumpla la operación.

Sin perjuicio de lo anterior, una vez se cumpla la operación, el Oferente podrá solicitar la cancelación de la garantía a la BVC.

Los destinatarios pueden formular aceptaciones de la oferta a través de cualquier sociedad comisionista de bolsa, miembro de la BVC, dentro del Período de Aceptaciones, entre el 20 de noviembre y el 3 de diciembre.

El Periodo de Aceptaciones es de diez (10) días hábiles; no obstante, el mismo podrá prorrogarse, sin exceder en total treinta (30) días hábiles.

Correrán por cuenta de los destinatarios los gastos de aceptación y liquidación de la OPA y demás costos asociados, incluyendo los honorarios y gastos de sus asesores legales, financieros y demás asesores, la contratación de comisionistas de bolsa, al igual que los tributos que resulten de esta operación.

La operación de compra será realizada a través de BTG Pactual S.A. Comisionista de Bolsa, miembro de la BVC.

La promoción, tal como lo informaron, estará disponible entre el 15 de mayo y el 15 de junio de 2025

La compañía tuvo una utilidad bruta por valor de $14.243 millones equivalente a un margen bruto de 5,3%

Grupo Energía Bogotá es una holding energética con 128 años de trayectoria, y un portafolio único de activos en la cadena de energía