MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Nuevo control accionario entregado por la estadounidense united a Kingsland es el quinto cambio de dueño que ha tenido Avianca en 100 años de operación

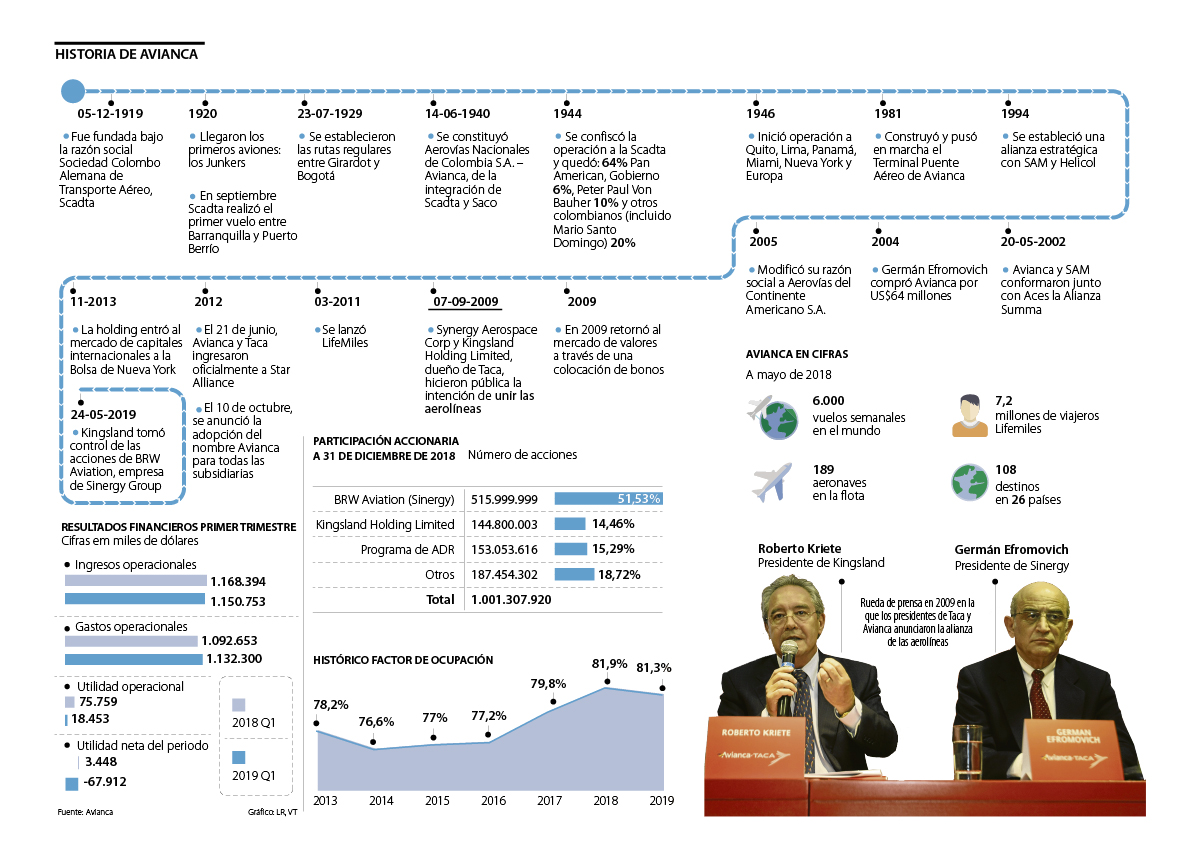

Cinco meses antes de que se cumpliera una década del matrimonio empresarial entre Germán Efromovich y Roberto Kriete, la relación entre los dos magnates de la industria aérea llegó a su fin. Hace 10 años, los empresarios celebraban la decisión de unir las operaciones de Avianca y Taca bajo una misma compañía, que convirtió al empresario colombo-boliviano en el dueño de lo que en su momento era la aerolínea más grande de América Latina. Ahora, el fruto de este trato terminó siendo el punto de quiebre de la relación, luego de que Efromovich perdiera el control de la aerolínea, que logró sacar de la quiebra en 2004, y que desde hoy estará bajo la administración del salvadoreño Kriete.

Esto se dio después de que United Airlines, una compañía estadounidense de 93 años de operación, iniciara ayer formalmente los trámites para quedarse con las acciones de la colombiana Avianca Holdings, que pertenecían en 51,5% a BRW Aviation, empresa del Grupo Sinergy, propiedad del empresario Germán Efromovich (ver gráfico).

Esta acción la pudo realizar después de que se dieran unos incumplimientos al contrato entre United y BRW, lo cual le permitía tomar como garantía las acciones de la empresa en Avianca (51,5%).

Debido a que la estadounidense tiene unos acuerdos laborales que no le permiten tomar control de otra aerolínea directamente, la empresa decidió entregarle este control al propio Roberto Kriete, quien en 2010 tras la fusión de su empresa Taca con Avianca se había quedado con 14,4% de la propiedad de la Holding, a través de Kingsland, el grupo de inversión que dirige.

Esta movida sería uno de los mayores cambios de la industria aérea local desde la misma llegada de Efromovich a Colombia en 2004, cuando con US$64 millones recuperó a Avianca que había entrado, bajo el control del Grupo Santo Domingo, en el capítulo 11 de la Ley de Quiebras de Estados Unidos.

En su momento, ese era el cuarto dueño principal que había sumado la aerolínea después de haber pasado por las manos de sus fundadores, la Sociedad Colombo Alemana de Transporte Aéreo (Scadta) en 1919; la PanAmericaAirways al término de la Segunda Guerra Mundial; y después por más de 20 años en manos de varios inversionistas, que fueron vendiendo hasta que el Grupo Santo Domingo se hizo con la mayoría.

Cuando llegó Efromovich, la inversión se redobló ese mismo año y la segunda aerolínea más antigua del mundo empezó a crecer al punto de que hoy opera 6.000 vuelos semanales con 189 aeronaves a 208 destinos y es la segunda que más mueve pasajeros en la región.

El inicio de este nuevo capítulo fue conocido por los medios por primera vez el 1 de marzo de 2017, cuando la misma Kingsland demandó a Efromovich, Avianca y a United por estar negociando un préstamo y una asociación estratégica para conseguir liquidez para la aerolínea colombiana, que desde hace años estaba teniendo problemas financieros por préstamos que hoy llegan a cerca de US$1.500 millones con sus acreedores.

Sin embargo, ese round lo ganó Efromovich, que desmintió el 7 de marzo de ese año que estuviera negociando préstamos para Avianca. En ese momento, explicó que las negociaciones buscaban conseguir dinero para su holding de inversiones, Sinergy, ya que las otras aerolíneas del grupo en Brasil y Argentina, OceanAir y Avian Líneas Aéreas, que operan bajo el nombre de Avianca Brasil y Avianca Argentina por un acuerdo de préstamo de marca, y algunos negocios fallidos en energía del grupo Sinergy, tenían a Efromovich contra las cuerdas, por un préstamo que había pedido a Elliot Management Group, y que posiblemente iba a incumplir.

Hasta el 29 de noviembre de 2017 no se conocía muy bien qué era lo que estaba negociando Efromovich, sin embargo, en esa fecha los accionistas mayoritarios retiraron las demandas al señalar que se habían interpuesto de manera precipitada.

El capítulo volvió a coger impulso en noviembre de 2018 cuando Avianca Holdings (compañía independiente de las otras aerolíneas de la región) firmó un acuerdo comercial con Copa y United que no implicaba cambios o ventas de acciones, sino una alianza comercial. Sin embargo, el mismo día se conoció la carta que tenía Efromovich para solventar su situación financiera. En esa fecha, se informó al mercado que United le hacía un préstamo a Sinergy por US$456 millones, para cumplir con sus otras obligaciones, sin embargo, como garantía de este préstamo estaban las acciones del Grupo en Avianca Holdings.

Hasta ahí todo parecía que iba a funcionar, aunque sea por unos años, ya que la empresa de Efromovich tenía que empezar a pagar el préstamo en noviembre de 2021, sin embargo, en el acuerdo, que conoció LR hace unas semanas, también se incluían algunas condiciones financieras que la empresa, cuyas acciones estaban en garantía, debía cumplir, situación que no sé logró como señaló en abril el revisor fiscal Kpmg como nota en los estados financieros de la empresa.

Según explicaron fuentes cercanas a la operación a LR, el concepto por el que hubo un incumplimiento englobaba factores como el valor de la acción, los índices de ingresos, el market share, nivel de liquidez y endeudamiento; requisitos que Avianca no logró cumplir ya que se vio fuertemente afectada por el alza en sus costos operacionales y la baja en el precio de sus acciones lo que provocó que su capitalización de mercado bajara en cerca de US$510 millones a fines de 2018.

Dadas estas condiciones, United se tomó unas semanas para analizar el incumplimiento de esa cobertura colateral del acuerdo y ayer, buscando “fortalecer nuestra alianza con Avianca y dar a la administración y a los colaboradores de esta compañía la mejor oportunidad de éxito (...), United decidió ejercer sus derechos contractuales”.

Sobre las opciones que tiene Efromovich para recuperar el control, expertos en derecho aeronáutico han señalado que son casi nulas ya que no es un escenario procesal.

“En principio, ningún tipo de recurso cabría porque no es un escenario procesal, sino que estamos hablando del pago de una garantía. Habría que revisar dentro de los estatutos si existe derecho de preferencia. Es decir, generalmente hay una cláusula que establece ese derecho, donde el propietario de las acciones debe cederlas primero a los accionistas de la compañía para que ejerzan su derecho a comprar o no. Si los accionistas no se pronuncian, podrán ser ofrecidas a un tercero. Sin embargo, no creo que se hayan saltado esa cláusula que debe estar en los estatutos, y en el contrato mediante el que se daba en garantía las acciones, por lo que como están las cosas, Efromovich no tendría ningún recurso y no se puede hablar de un recurso de apelación porque no es un escenario procesal”, dijo Santiago Mora, socio de Moragudelo Abogados.

Sobre esta operación, y la situación financiera de Avianca Holdings, United y Kingsland indicaron que “estarán dispuestos a ofrecer un nuevo financiamiento a Avianca, si lo requiere y lo solicita, de hasta US$250 millones, siempre que ciertos compromisos sean asumidos por parte de otras partes interesadas”.

De la decisión de entregarle el control a Kingsland, United explicó que se dio por la labor de esta empresa como accionista de Avianca Holdings y por más de 40 años de experiencia en la aviación, y agregaron que los retos estarán encaminados a “alinear todos los esfuerzos con una nueva junta directiva de primer nivel, para apoyar al equipo gerencial de Avianca y así desarrollar su capacidad con el fin de tener éxito en su plan de recuperación”.

A estas palabras, Roberto Kriete, presidente de Kingsland, agregó que “Avianca se ha caracterizado por su excelente servicio, calidad y trayectoria en Colombia y la región. Desde Kingsland seguiremos trabajando para apoyar sobre lo que se ha construido. Nuestra experiencia de más de 40 años en la aviación servirá para potenciar a la compañía bajo un buen gobierno corporativo, transparente, que asegure la estabilidad y sostenibilidad financiera en el largo plazo en beneficio de los colaboradores, pasajeros y demás partes interesadas, y para generar un ambiente de trabajo enfocado en las personas”.

Sobre qué tanta injerencia tendrá United en Avianca, Mauricio Ángel, director de estrategia de la estadounidense, reiteró que con la medida “United no tomará el control de Avianca, su operación, servicio, ni de las decisiones empresariales, ya que los derechos contractuales ejercidos consisten en designar un tercero independiente”, por lo que agregó que Kingsland y las nuevas directivas serán las encargadas de analizar los cambios en el gobierno corporativo.

De esta manera llega Avianca a su centenario, estrenando su quinta administración y a la espera de un nuevo capitán que lidere el plan empresarial de su renovada Junta Directiva.

Se espera que se mantengan los tiempos para escoger presidente

Hace un mes renunció el CEO de la compañía Hernán Rincón y en su momento Efromovich explicó que se esperaba que la nueva elección estuviera lista en menos de 90 días. Ahora los inversionistas se vieron beneficiados con el alza de la acción, ya que las calificadoras esperan un mejor control financiero por parte de los nuevos controladores y están a la espera de que se mantengan los tiempos y pronto se nombre un nuevo CEO que lidere o continúe el plan de reestructuración que empezó hace unos meses la empresa.

La incorporación de Open Plaza Kennedy suma 54.000 m² de superficie comercial y un hotel de 15.500 m² a los 119.000 m² ya existentes en Parque Arauco Kennedy

En el reporte de sostenibilidad de la filial minera se registró la primera Feria Universitaria de la región, con ocho universidades y el Sena

Su valoración está por encima de US$5.000 millones y aunque hasta 2023 no dio ganancias, sus ingresos acumulados desde 2016 suman $1,8 billones