MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La firma dueña de mickey mouse subió su oferta a US$71.300 millones por 20th century fox

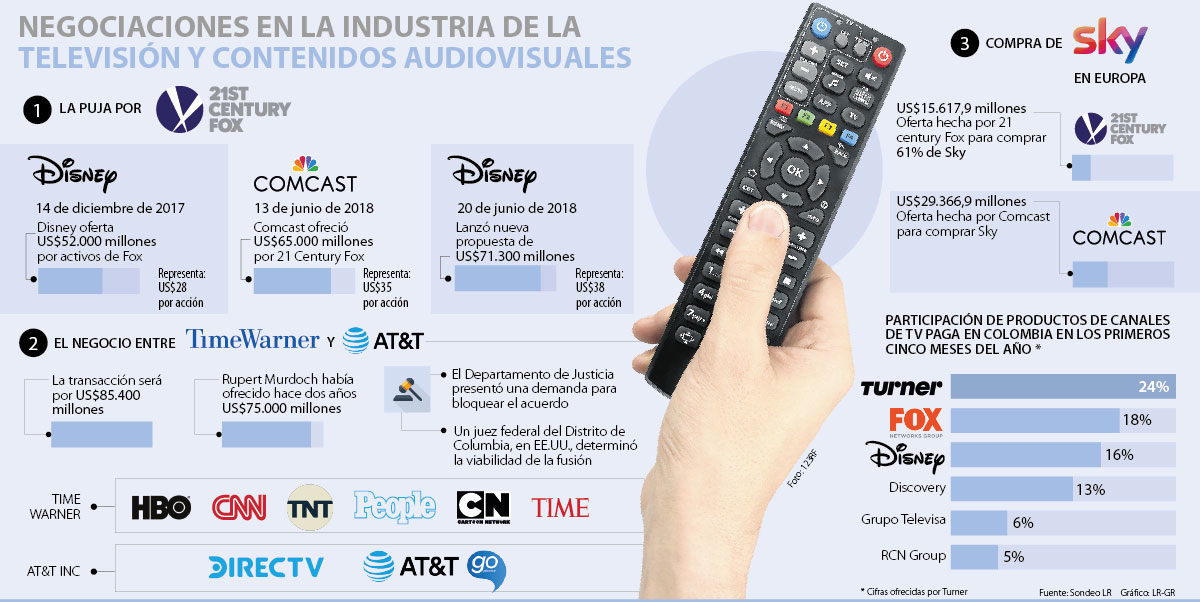

Tras la compra de Time Warner, efectuada por AT&T, se abrió el camino para que los diferentes actores del negocio de medios del mundo empezaran a hacer sus movidas con más certezas que dudas en el ámbito legal, pues en este caso no se frenó la operación pese a que el Departamento de Justicia de EE.UU. hablaba de una posible monopolización del negocio. Bajo este contexto, ahora Disney presentó una nueva jugada para derrotar a la hecha por Comcast y así quedarse con Fox para expandir su negocio de entretenimiento televisivo y cine.

Dos semanas y US$71.300 millones marcan la estrategia que tiene The Walt Disney Company para vencer a Comcast en la batalla en la que entró para quedarse con algunos de los activos de otro de los competidores más fuertes en el mercado de medios: Fox.

Ese es el tiempo que, según una fuente citada por Bloomberg, tomará el Departamento de Justicia para darle vía libre a la fusión entre los dos gigantes de la industria audiovisual y ese es el nuevo monto que ofreció Disney, luego de que Comcast también entrara en la puja por quedarse con personajes como Los Simpson y X-Men con una oferta de US$65 millones.

El hogar de Mickey Mouse valoró los activos de Fox en US$38 por acción, US$3 más de la oferta inicial hecha por Comcast hace unos días. El año pasado, Disney ya había puesto sobre la mesa US$52.400 millones, es decir US$28 por cada acción.

La puja entre ambas compañías busca quedarse con la productora y el estudio de televisión Twentieth Century Fox (20th Century Fox), canales como FX, además de algunas señales regionales de deportes en ese país, y activos internacionales, como la participación en Sky, Star India y la parte que tiene en el servicio de streaming Hulu.

Con la adquisición del negocio de cine de Fox, Disney pasaría a apoderarse de 35% del mercado de esta industria, teniendo como base las ventas en taquilla registradas el año pasado y medidas por Box Office Mojo. Ahora bien, si este negocio llegase a pasar a manos de Comcast, la participación de esta empresa sería de cerca de 28%, si se mantienen las proporciones de taquilla reportadas el año pasado.

En total, la oferta de Disney puede superar los US$80.000 millones, teniendo en cuenta que también asumiría alrededor de US$13.800 millones de deuda de Fox. Además, los accionistas de esta empresa tendrían 19% de participación en Disney.

Una reunión entre Rupert Murdoch y Bob Iger el martes en la noche anticipó la movida que se conoció ayer. “Creemos que tenemos una oportunidad mucho mejor, tanto en términos de aprobación como en los tiempos de la aprobación, que la que tiene Comcast”, dijo Iger ayer en una conferencia telefónica con medios, citados por el The Wall Street Journal.

Así mismo, el directivo destacó que las dos empresas vienen trabajando los últimos seis meses con autoridades regulatorias de todo el mundo para no tener obstáculos a la hora de obtener aprobaciones antimonopolio.

Según recogió el WSJ, Iger alertó que no están abiertos a un acuerdo que divida los activos de Fox con Comcast y anunció que lanzarán un servicio de transmisión de marca Disney en 2019 para competirle a plataformas como Netflix.

Frente a la eventual compra de los activos por parte de Disney, el analista de medios de la Universidad Javeriana, Mario Morales, comentó que “paulatinamente se han ido alinderando los productores de contenido al lado de las empresas de comunicaciones y las que han sido las empresas líderes durante todo un siglo están sucumbiendo ante las empresas de capital”.

Bajo el concepto y la percepción de Morales, con estas movidas, se ha ido moldeando un ambiente de monopolio en esta industria.

El presidente de Asomedios, Tulio Ángel, tiene una visión opuesta, destacando que este tipo de negocios pasan a ser revisadas por la Comisión Federal de Comunicaciones, organización que, de acuerdo con Ángel, presta especial atención a asuntos que pueden representar monopolios.

“En el mundo globalizado las fusiones son las que van a subsistir. Hoy en día, tener un solo medio subsistiendo es cada día más complicado”, sentenció Ángel.

En Colombia, la participación de Fox entre los canales de televisión paga es de 18% y la de Disney corresponde a 16% de la audiencia.

Con esta operación, los accionistas de cada compañía aumentarán su participación y se les reconocerá un ratio equivalente de la contraparte por acción

Según el análisis para determinar el ajuste a la Unidad de Pago por Capitación, la entidad no presentó los datos para realizar el cálculo de 2025

El proceso tendrá tres fases, en las que se dará la escisión de los títulos que cada uno de los conglomerados tenían de forma cruzada; finalizará un enroque de 46 años de historia