MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

ES IMPORTANTE QUE LOS ACTORES PÚBLICOS Y PRIVADOS ASUMAN EL NUEVO ROL DE LAS INNOVACIONES FINANCIERAS TECNOLÓGICAS, EL CUAL CONSISTE EN ACOMPAÑAR LOS PROCESOS DE INTEGRACIÓN DE LOS DIVERSOS ECOSISTEMAS PRODUCTIVOS

LR

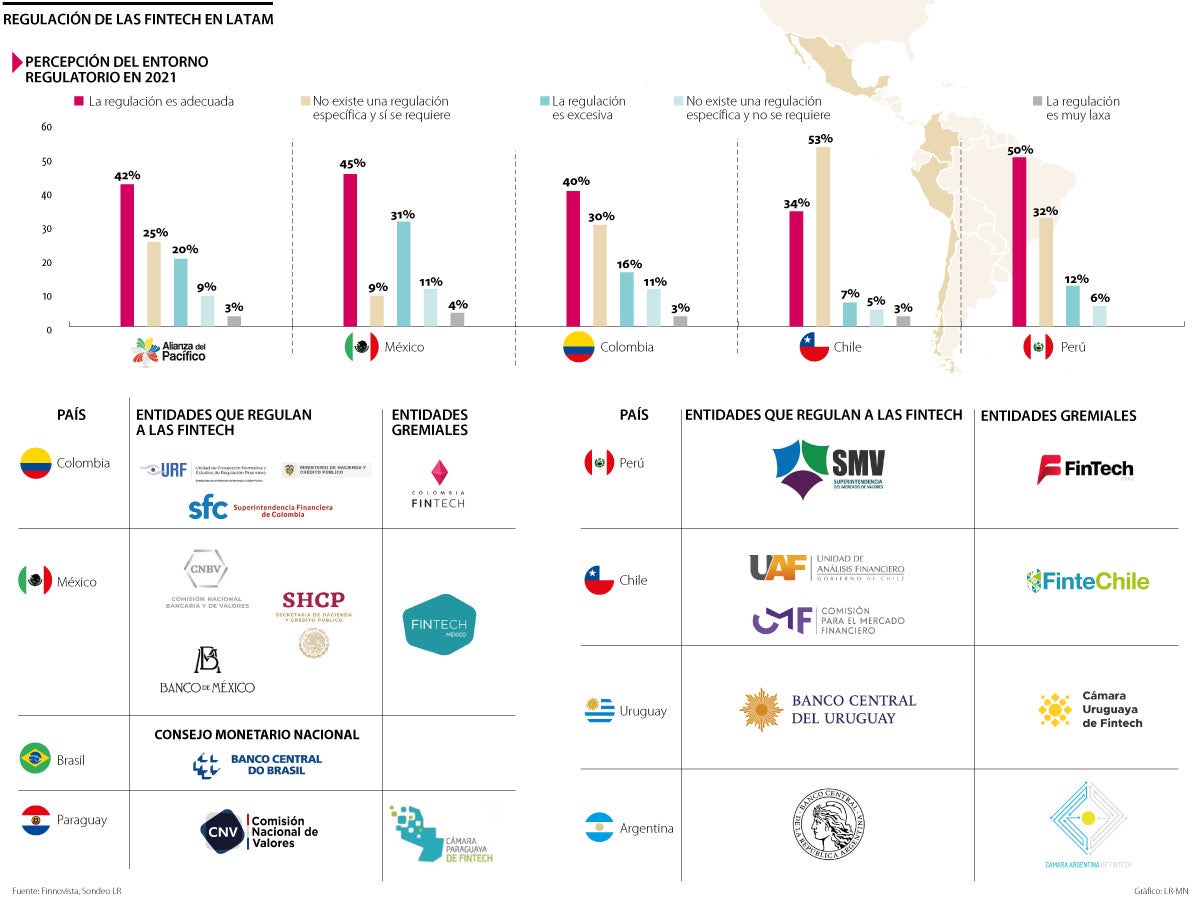

De las fintech de la Alianza del Pacífico encuestadas por Finnovista, 42% coincidieron en que la regulación aplicable es adecuada

Luego de conocer el panorama de las fintech en diferentes latitudes de la región, vale destacar las reglas de juego en las que se desenvuelven. La asociada de la firma DLA Piper Martínez Beltrán en el área Bancario y Financiero, María Alejandra López, explicó que el marco regulatorio de las fintech en América Latina ha avanzado de forma significativa desde la pandemia y señala que la normatividad se ha enfocado en open finance (finanzas abiertas), sistemas de pago de bajo valor y compraventa de criptoactivos.

“Hemos observado que los legisladores de América Latina se encuentran interesados en regular adecuadamente los modelos fintech, que ante las altas tasas de informalidad son una herramienta fundamental para la inclusión financiera”, dijo López, quien cuenta con experiencia legal en mercado de capitales y fintech.

El estudio ‘Radar Fintech & Incumbentes’, realizado por Finnovista y el Banco Interamericano de Desarrollo (BID), rastreó el estado regulatorio de las fintech en los países de la Alianza del Pacífico (Chile, Colombia, México y Perú), y la percepción que estas tenían de la normatividad hasta 2021. Del total de las fintech encuestadas de la alianza, 42% coincidieron en que el entorno regulatorio aplicable era el adecuado.

También se le preguntó a las startups si consideran que los sandbox regulatorios y hubs de innovación son iniciativas relevantes para el desarrollo del sector, a lo que nueve de cada 10 consideraron que sí. A final de 2021, el Ministerio del Comercio reglamentó el sandbox de la Superintendencia Financiera de Colombia (SFC), en el cual las fintech pueden probar sus productos y servicios.

De la misma forma, la Ley Fintech de México contempla esta figura, y en 2020 se llevó a cabo el primer Sandbox Challenge. “Los supervisores de Colombia, México y Perú han evidenciado, mediante estos espacios la importancia de que se cuente con entidades que trabajen con el sector privado para estudiar los riesgos y oportunidades de este mercado”, dijo López.

La abogada también explicó que Chile y Colombia han introducido nuevas disposiciones normativas guiándose de México y Brasil, y pone como ejemplo la Ley Fintech y Open Banking que se sancionó este año en Chile. “Crear el sistema de finanzas abiertas en ese país, reconoce los criptoactivos como medios de pago, y regula a los proveedores de servicios de iniciación de pagos”, resume el fin de la ley.

La abogada también explicó que Chile y Colombia han introducido nuevas disposiciones normativas guiándose de México y Brasil, y pone como ejemplo la Ley Fintech y Open Banking que se sancionó este año en Chile. “Crear el sistema de finanzas abiertas en ese país, reconoce los criptoactivos como medios de pago, y regula a los proveedores de servicios de iniciación de pagos”, resume el fin de la ley.

En el caso de Colombia, señala el Decreto 1297 de 2022 que habilitó el modelo de ‘banking as a service’ y reglamentó el ‘open finance’, además se pronunció a través del Proyecto de Circular Externa 017 de la SFC sobre los Proveedores de Servicios de Activos Virtuales.

La experta afirmó que para que el auge de las fintech se mantenga, desde la regulación es necesario proteger los datos de los consumidores con altos estándares normativos de ciberseguridad, y que los reguladores y supervisores que comprendan integralmente los modelos de negocio fintech.

“En los últimos años las fintech han demostrado que tienen capacidad de mejorar servicios y productos ofrecidos por la banca tradicional. Hace falta que los gobiernos aúnen esfuerzos para definir estándares homogéneos, pues la mayoría de las startups buscan tener penetración regional”, concluyó López.

El fundador de Latam Fintech hub, Edwin Zácipa, destacó la importancia de sumar la educación financiera.

Estos fueron los hitos de la normativa en 2022

Edwin Zácipa destacó algunos avances regulatorios que se dieron a lo largo del año. El primero es la promulgación de la Ley Fintech de Chile. “Chile estaba rezagado en definir reglas de juego para los jugadores emergentes. Con la expedición de esta ley se vuelve un ecosistema mucho más competitivo en el mercado”, dijo.

Otro hito fue la regulación de ‘open banking’ en Colombia. “Es histórica porque plantea un modelo distinto a lo que hemos visto”, añade. De México destaca la autorización a nuevas fintech de la Comisión Nacional Bancaria.

La agenda regional de las ‘reglas de juego’ para 2023

El fundador de Latam Fintech Hub señaló los aspectos en los que se concentrará la regulación en 2033. El primero es ampliar el sistema de pagos instantáneos, luego los criptoactivos. “En Colombia hay un proyecto de ley y una propuesta de la Superfinanciera. México sacará disposiciones secundarias y se habla del peso digital”, dijo Zácipa.

El tercer ámbito son los pagos transfronterizos, y el cuarto es el open finance. “Colombia entró a la reglamentación, Brasil va en mucho más avanzado, y en México saldrán disposiciones en 2023”, concluyó.

Factores de impulso para las startups a 2025

El diario argentino Cronista, medio asociado a la Red Iberoamericana de prensa económica (Ripe), presentó el estudio de Mercado Pago sobre las verticales para el crecimiento fintech

De acuerdo con datos de Colombia Fintech, estas empresas apalancadas en tecnología ocupan 0,31% del PIB del país y generan alrededor de 9.000 empleos

El país solo hace parte del grupo de países que abarcan 14% de la actividad fintech regional junto con Perú, Ecuador o Uruguay

El país abarca 31% de la oferta de la región. Los principales segmentos son los bancos digitales, con 147% y el comercio, con 95%