MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

ES IMPORTANTE QUE LOS ACTORES PÚBLICOS Y PRIVADOS ASUMAN EL NUEVO ROL DE LAS INNOVACIONES FINANCIERAS TECNOLÓGICAS, EL CUAL CONSISTE EN ACOMPAÑAR LOS PROCESOS DE INTEGRACIÓN DE LOS DIVERSOS ECOSISTEMAS PRODUCTIVOS

El sector de la tecnología financiera es una industria enfocada en el desarrollo de innovaciones para mejorar la prestación de servicios

La industria fintech, encargada de proveer servicios y productos financieros a través de la tecnología e innovación, ha venido creciendo año tras año debido a la expansión de la digitalización. Este ecosistema experimentó un mayor dinamismo en medio de la pandemia con el fin de responder a las demandas y necesidades de los consumidores de América Latina.

El sector de la tecnología financiera es una industria enfocada en el desarrollo de innovaciones para mejorar la prestación de servicios en el área de finanzas y su uso en la vida cotidiana de las personas. Este comprende actividades económicas como pagos digitales, big data, inversiones, finanzas alternativas, opciones transaccionales y hasta remesas.

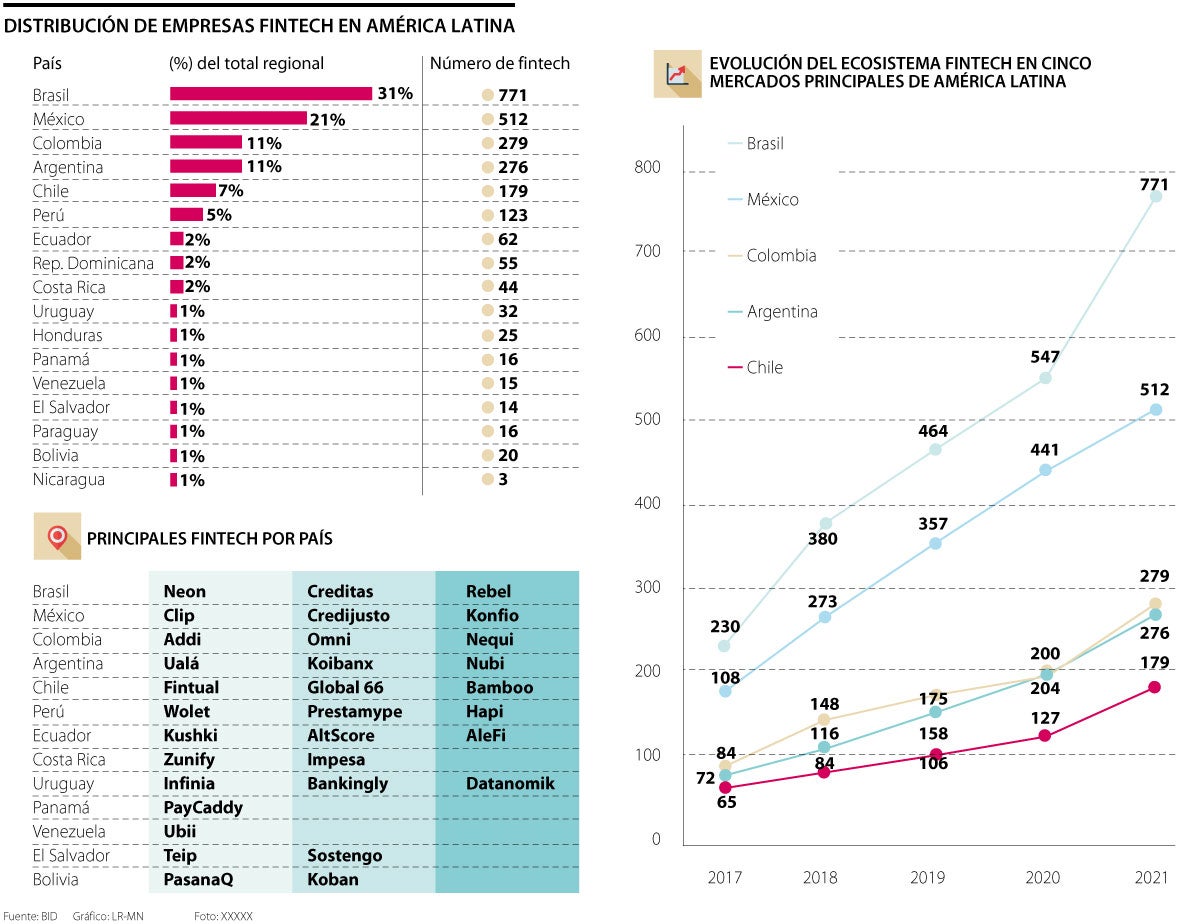

América Latina y el Caribe ya cuenta con 2.482 de estas empresas de tecnología financiera, según un estudio publicado por el Banco Interamericano de Desarrollo (BID) y Finnovista. Esta cifra, que supone casi 23% de todas las fintech a nivel mundial, refleja que el sector que combina los servicios financieros con la digitalización está en plena expansión en la región.

La cantidad de compañías latinoamericanas de este tipo se duplicó respecto a 2018, cuando existían solo 1.166 compañías de este tipo. Desde 2020, cuando 1.830 fintech tenían su sede en la región, el sector se expandió más de 35%. Según el análisis del BID y Finnovista, este repunte se debe a la creciente demanda de servicios que no están siendo cubiertos por el sector financiero y bancario tradicional, sumado a la mayor necesidad de digitalización desde la pandemia y algunos cambios regulatorios que aumentaron la transparencia y seguridad de estas plataformas.

Brasil es el país latinoamericano donde más fintech prosperaron y continúan en actividad en la actualidad. En total, su ecosistema cuenta con 771 empresas, lo que representa más de 30% del total. Hasta el momento, dicho país ha dominado desde que se tienen registros en 2017, cuando tenía 230 fintech; es decir que, en los últimos cinco años han aumentado en 235% el número de empresas de tecnología financiera allí. Incluso, Brasil concentra la mayor cantidad de fintech ‘unicornios’, definidos como tal porque ya sobrepasan los US$1.000 millones en cuanto a valor de mercado en la región.

Según el ranking de las startus mejor valuadas del mundo de CB Insights, de las 14 fintech ‘unicornios’ que hay en la Latinoamérica, seis son brasileñas y cinco de ellas tienen a Sao Paulo como sede. La otra compañía de tecnología financiera está en Curitiba.

El segundo país de la región con mayor desarrollo en mercado fintech es México, lugar que ha ocupado recurrentemente en los últimos años. De acuerdo con datos del BID, el país centroamericano tenía 512 fintech en 2021y concentraba 20,6% del mercado regional.

El crecimiento de las fintech en México también ha sido vertiginoso desde 2017 cuando solo tenía 180 compañías dedicadas a esta industria, pues desde entonces se han aumentado en 184% el número de entidades tecnológicas financieras.

Además, después de Brasil, tiene la mayor cantidad de ‘unicornios’ de esta industria, con cinco de las 14 de la región. Cuatro de ellas están ubicadas en Ciudad de México y la restante en Juárez.

Colombia también es un competidor importante en el mercado fintech de América Latina. Según el mismo BID, ocupa el cuarto puesto en número de entidades financieras digitales, lugar que pelea de manera muy pareja con Argentina. Mientras que en Colombia hay cerca de 322 fintech, en Argentina 330. De hecho, Colombia ha acortado la diferencia frente a años anteriores, cuando solo se distanciaban por una fintech.

El crecimiento también ha sido similar. Mientras que en 2017 había 84 fintech en Colombia, Argentina tenía 72, por lo que el ecosistema ha crecido 232% y 283%, respectivamente.

Los otros países de América Latina con mayor cantidad de empresas de tecnología financiera son Chile (266), Perú (154), Paraguay (65), Uruguay (63), Ecuador (62), República Dominicana (55), Costa Rica (44), Honduras (25), Bolivia (20), Panamá (16), Venezuela (15), El Salvador (14) y Nicaragua (3).

Como se mencionó anteriormente, en América Latina han sido 14 las fintech que han logrado convertirse en ‘unicornios’. Según CB Insights, seis están en Brasil, cinco en México, y las tres restantes están en Argentina, Ecuador y Colombia.

La fintech unicornio mejor valuada en América Latina es la brasileña C6 Bank, con un valor comercial de US$5.050 millones. Le sigue su compatriota Creditas, que está avaluada en US$4.800 millones. Ambas fintech están ubicadas en Sao Paulo.

El tercer puesto para las compañías de tecnología financiera mejor valuadas es para la argentina Ualá, que tiene una valoración de US$2.450 millones. Luego está la mexicana Bitso, con US$2.200 millones, y cierra el top-5 CloudWalk, también de Brasil, con una valoración de US$2.150 millones.

Entre las primeras 10 fintech ‘unicornios’ están las mexicanas Clip (US$2.000 millones) y Konfio (US$1.300 millones); también las brasileñas Dock (US$1.500 millones) y Neon (US$1.380 millones); y cierra el ranking la fintech ecuatoriana Kushki (US$1.500 millones).

Luego, en los últimos puestos de las fintech latinas que lograron ser ‘unicornios’, están las mexicanas Stori (US$1.200 millones) y Clara (US$1.000 millones); también la única brasileña que está afuera de Sao Paulo, Ebanx (US$1.000 millones) y que se ubica en Curitiba; y termina la lista de las 14 la colombiana Habi que este año se convirtió en el segundo ‘unicornio’ del país, después de Rappi, con una valoración superior a los US$1.000 millones. Para 2023 también se espera que el ecosistema fintech siga creciendo a pasos agigantados.

Distribución de las fintech latinas por segmentos

Si se analizan las cifras por segmentos, aunque el de pagos y remesas continúa siendo el de mayor peso, con una participación de 25% dentro del mercado, los de préstamos digitales (19%) y crowdfounding (5,5%) han aumentado su peso en la región. A estos segmentos le siguen las plataformas de tecnologías empresariales para instituciones financieras (15%) y gestión de finanzas empresariales (11%), entre otros. Desde 2017 han surgido empresas con modelos de negocio innovadores, desde plataformas de financiamiento alternativo para empresas, hasta app de educación y salud financiera.

De 2017 a 2021 el número de empleos aumentó más de 238%, y para cierre de 2022, se estima que haya un incremento de 15%

El país solo hace parte del grupo de países que abarcan 14% de la actividad fintech regional junto con Perú, Ecuador o Uruguay

El país abarca 31% de la oferta de la región. Los principales segmentos son los bancos digitales, con 147% y el comercio, con 95%