MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

ES IMPORTANTE QUE LOS ACTORES PÚBLICOS Y PRIVADOS ASUMAN EL NUEVO ROL DE LAS INNOVACIONES FINANCIERAS TECNOLÓGICAS, EL CUAL CONSISTE EN ACOMPAÑAR LOS PROCESOS DE INTEGRACIÓN DE LOS DIVERSOS ECOSISTEMAS PRODUCTIVOS

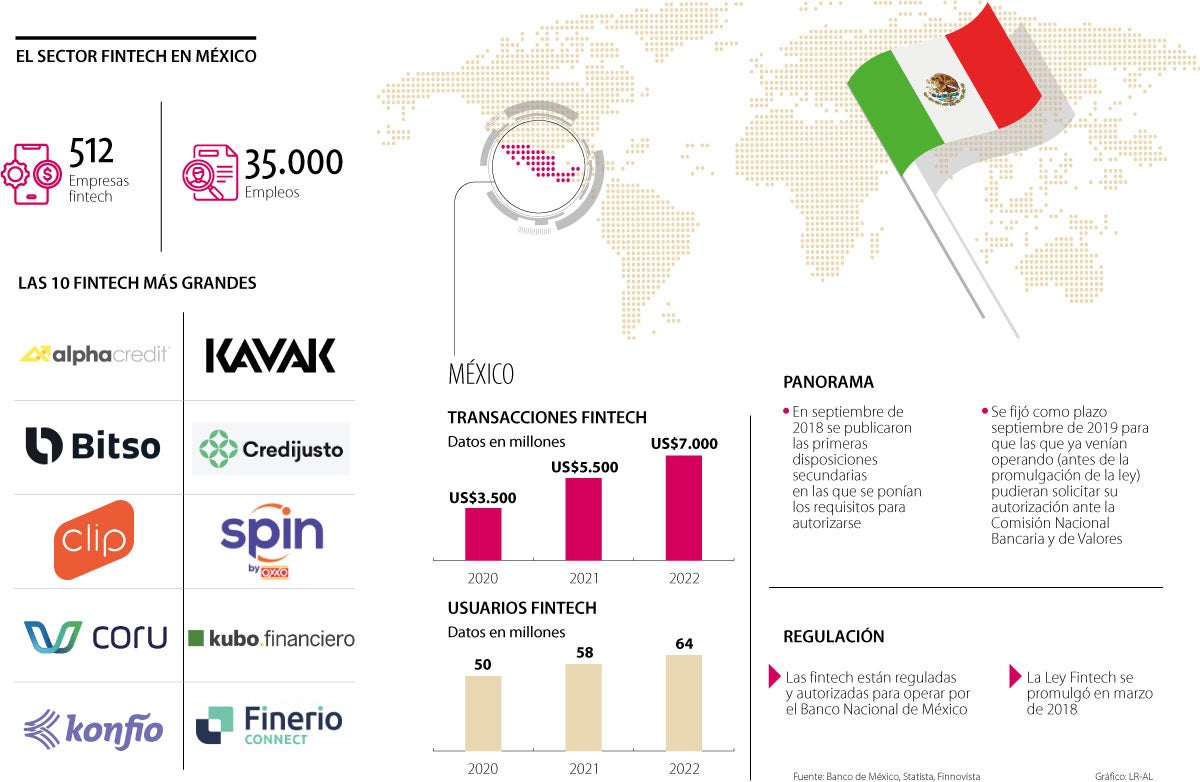

En septiembre de 2018 se publicaron las primeras disposiciones secundarias que informaban los requisitos para autorizarse

El país ‘manito’ es, junto con Brasil, el líder del continente en lo que tiene que ver con las empresas dedicadas a la tecnología financiera. En México, a partir de 2018, se promulgó lo que hoy es una realidad: la Ley Fintech.

Con el fin de regular estas empresas y ponerlas en el mismo ‘piso’ que las entidades financieras regulares, el proyecto se discutió en todas las instancias del Gobierno mexicano y es una realidad desde septiembre de 2018.

En sí, la normativa regula dos figuras principales: las Instituciones de Financiamiento Colectivo, que es algo más parecido a un banco comercial que puede conceder préstamos y demás; y las Instituciones de Fondos de Pago Electrónico (crowdfunding), que se asemeja más a la tarea que en Colombia desarrollan aplicaciones como Nequi y Daviplata, entre otros.

En septiembre de 2018 se publicaron las primeras disposiciones secundarias que informaban los requisitos para autorizarse y se fijó como plazo septiembre del 2019 para que las que ya venían operando (antes de la promulgación de la ley) pudieran solicitar su autorización ante la Comisión Nacional Bancaria y de Valores.

Estas entidades que ya venían operando (antes de la promulgación de la Ley) se les denominó las del Octavo Transitorio, por lo que una vez que ingresaron su solicitud de autorización podían seguir operando hasta que se tuviera una resolución definitiva de la autoridad, en caso de tener el aval podían continuar operaciones y en caso de ser rechazadas tenían que dejar de operar.

A partir de entonces, ya son 512 las fintech que se encuentran operando en el país norteamericano. Las más grandes son AlphaCredit, Bitso, Clip, Coru, Finerio, Konfío, Kubo y Credijusto, las cuales ya suman cerca de 100 millones de personas que usan sus servicios.

Con rondas de inversionistas, en las que este par de decenas de aplicaciones levantaron desde US$28 millones, hasta US$2.200 millones, hoy en día hay fintech que sobresalen por su valorización en el mercado, las cuales también suelen sobrepasar los US$8.000 millones.

De hecho, esto se ve reflejado en el número de unicornios en este campo que tiene México. Este, según los últimos reportes, ya llega a ocho. Es decir, 38% del total de las fintechs que hay en el país centroamericano son unicornios, con lo que se aduce que su valor de mercado sobrepasa los US$1.000 millones.

En cuanto al empleo, se estima que las 512 fintech que existen en México han creado alrededor de 35.000 puestos de trabajo a lo largo del país. Esto, según El Economista, significó aumentos sustanciales frente a los datos que se presentaban en 2019 antes de la pandemia.

Para ese entonces, el número no sobrepasaba los 18.000 trabajos, por lo que el aumento fue casi del doble. Este crecimiento, según las autoridades en esta materia, se habría debido a la fomentación y éxito de la Ley Fintech, la cual estaría próxima a ser reformada para retirar barreras a la creación de nuevas empresas de tecnología financiera.

El número de transacciones también ha venido en aumento y para el cierre de 2021 estas superaron el centenar de millones solo dentro de las fronteras mexicanas.

Acceso a créditos, el pilar de las fintech

En el transcurso del año, las inversiones en las tecnológicas financieras se redujeron de forma drástica, razón por la que distintas firmas tuvieron que ajustar sus objetivos y los segmentos a los que atienden. Sin embargo, las tecnológicas financieras enfocadas en facilitar el acceso a servicios financieros, especialmente el crédito, sí están creciendo. De acuerdo con un informe del BID, en el segmento de préstamos, las fintech dirigidas a créditos personales ocupan el subsegmento más grande con 56%, muy por encima de los préstamos a empresas que ascienden a 20%.

E-wallets, claves para la inclusión financiera

Los métodos de pagos electrónicos jugaron un papel esencial en la inclusión financiera, fundamental para los países de América Latina por su la facilidad de acceso, aunque existen servicios que aún cuentan con poca penetración dentro de la región. De acuerdo con un estudio realizado por Ebanx, se identificó un fuerte impulso en el uso de métodos de pago alternativos derivado de una mayor adopción del comercio electrónico. Estos representaron 39% del volumen de pagos hechos en la región, un aumento de ocho puntos porcentuales respecto a 2020.

Las que han recibido mayor capital

Alphacredit: es una fintech mexicana especializada en el crédito al consumo y soluciones de financiamiento para Pyme. Ofrece adelantos de ingresos y préstamos personales, además de brindar servicios de factoring y adelanto de capital de trabajo.

Bitso: plataforma mexicana que tiene su nicho de clientes en el mercado de las criptomonedas y ha tenido un crecimiento significativo en el último año. Avaluada en US$4.400 millones es considerada la tercera fintech de mayor valor en América Latina.

Clip: después de una inversión de más de US$250 millones en 2021, la empresa de pagos y soluciones logísticas en este sentido para empresas entró al grupo de unicornios mexicanos después de conseguir un valor de US$2.000 millones.

Coru: facilita la comparación, gestión, asesoramiento y acceso a productos financieros. La empresa utiliza herramientas como inteligencia artificial para determinar qué necesitan los usuarios y qué producto se adapta mejor a sus necesidades.

Credijusto: cuenta con una plataforma de préstamos en línea diseñada para ofrecer financiación para pequeñas y medianas empresas. A diferencia de un bando tradicional, utiliza modelos de crédito enfocados en el desempeño del negocio.

El sector de la tecnología financiera es una industria enfocada en el desarrollo de innovaciones para mejorar la prestación de servicios

De 2017 a 2021 el número de empleos aumentó más de 238%, y para cierre de 2022, se estima que haya un incremento de 15%

En el país latino tan solo hay 65 empresas digitales dedicadas a prestar servicios financieros. Aún no hay una regulación que las proteja